曾经拥硅为王,曾经没有电池就不是一家完整的组件厂,现在的光伏产业链,到底谁说了算?

在电站系统中,组件无疑是最重要的部件,其年产值已远远超出了光伏产业链的任何一个环节。当光伏迈入平价时代,组件的价格无疑成为产业链上下游的矛盾焦点:所有的材料成本都将汇聚到组件,所有的招标降本都直指组件。

PERC还是异质结?单面还是双面?182还是210?组件制造,成为整个光伏产业技术发展的风向标。

1. 组件厂的生产依据

一个组件厂要生产什么组件,往往取决于以下两点:

首先,市场需要什么产品?

任何产品都是需要市场来接受的,组件厂生产什么,很大程度上取决于市场需求什么。

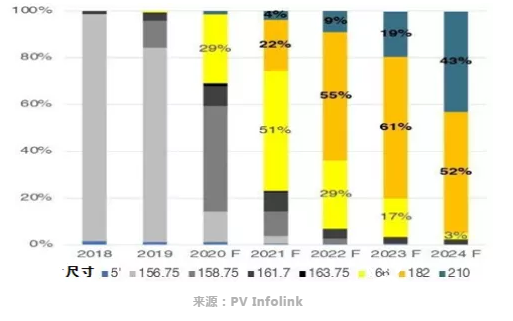

7月21日,在由光伏行业协会举办的“2020光伏产业链供应论坛上”,PV Infolink分析师林嫣容就《光伏产业链供需情况与价格分析和预测》作了相关分享,其中对未来几年尺寸的走势做了如下预测:

很明显,从2021年起到2024年底,市场对182产品的需求将逐渐增加,并在2023年达到顶峰,2024年182及以下产品仍为市场主流需求。

市场需要182,组件厂自然就会布局182,可以预测,今明两年,组件厂扩产必将以182产能为主,即便是直接上210,也是已兼容182为出发点。

其次,我能供应什么?

如何满足市场,还需要看自己有什么样的能力。从PV Infolink的报告还可以了解到,到2020年底,全球组件产能将达到272GW,电池片产能将达到251GW。

这些产能中,大约80%以上都是在一年前建成的,基本都是166或者能改造成166的老产线。现有的生产能力,加上三年前布局166技术的成熟,让未来几年的166产品也继续在市场上占有重要份额。

2. 组件厂的“风向标”

组件厂的龙头是谁?

如果说组件制造是整个光伏产业技术发展的风向标,那么龙头企业就是组件制造的风向标。

光伏组件环节产业集中度明显,排名前列的企业历年不会发生太大变动,除此今年整个扩产大潮中,排名前七组件企业的扩产投资总和就已经占了扩产总额的50%以上。

2020年度头部组件企业产能规划如下:

很明显,以目前的产能来看,坊间主推182路线的“隆晶晶”集团中晶科、隆基、晶澳,2020年底总产能达到了75.4GW,一直主推210路线的天合与东方日升,其2020年底组件总产能为36.1GW,孰轻孰重,一目了然。

3. 神仙打架,凡人糟心

神仙打架,最伤的自然是凡人。眼下正处于产能扩张的决策期,到底是上182还是210,让所有的凡人都感到很烦人。

不管做出什么样的决定,生产什么、供应什么,自然取决于客户需要什么和自己能做什么。

PV Infolink对未来数年的行业需求预判,以及全球Top 7 组件厂对技术路线的判断,已经很明显地告诉包括电池在内的所有辅材厂,未来几年的市场需求主流仍将是166和182,过早地选择投产210,很可能面临需求不足的尴尬;即便用210兼容182来满足市场对182的需求,相对于182产线更高的投资成本是否能换回期待中的回报,这将是个很大的问题。

对决策没信心?看看龙头企业的选择!

对龙头也不信?那就充分利用现有的产能。

2019年,166和210硅片推出只相隔三个月,现在从订单上看,166已经成为海内外客户询价的主要选择,210出货相对于166几乎忽略不计。

对于还在徘徊的电池厂来说,应集中精力打磨182的电池效率、良率,充分挖掘现有产线应对166的潜力,这样才能在未来数年的竞争中保持有利地位。

中国能源资讯网

中国能源资讯网