企业的资产及负债上反应出了企业的财务状况,光伏企业亦是如此,当前光伏行业正面临新一轮的洗牌,在价格之战、产能过剩、疯狂内卷的当下,一些光伏企业难以熬过“寒冬”,开始亏损现金,面临生存危机,裁员,停工关厂事件频出,这时一些资本实力雄厚的大厂优势尽显。

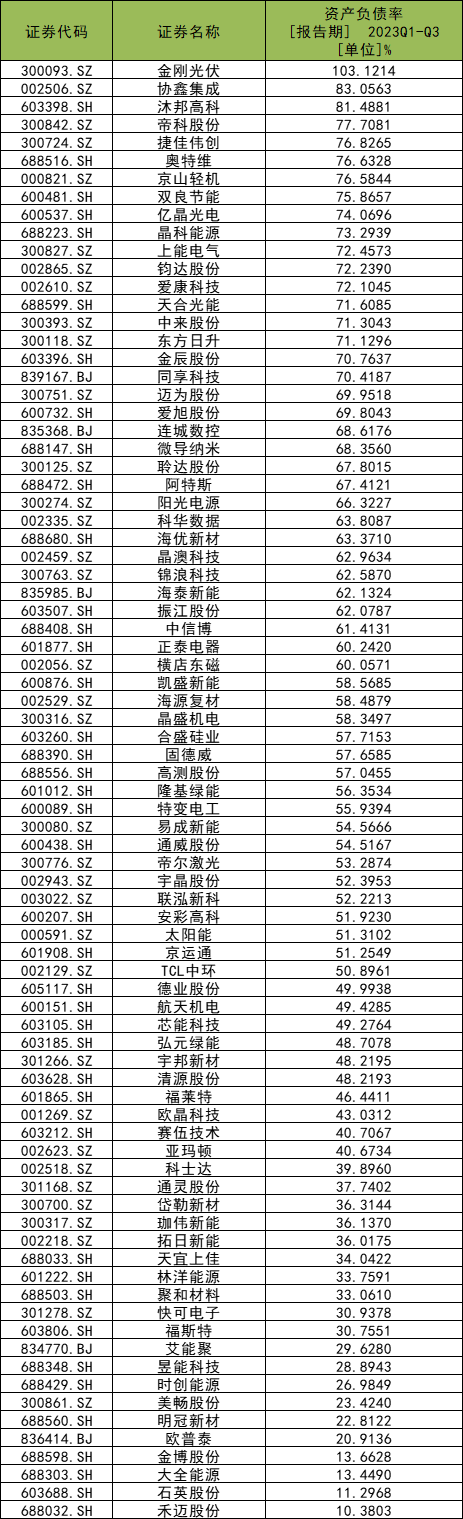

光伏资讯统计了前三季度81家上市光伏企业的资产总额、负债以及负债率情况。

据统计,81家光伏上市企业的资产总额达22276亿元,特变电工、通威股份、隆基绿能的资产总额位居前三,分别为1962.7亿元、1681.7亿元、1645.4亿元。

从负债金额来看,81家上市光伏企业的负债总额达到13022亿元,其中,特变电工的负债金额也同样位列第一,为1097.9亿元;其次是隆基绿能、天合光能,分别是927.2亿元、916.8亿元。

一个指标但凡提到率,那么就要注意。它是受到分子和分母共同影响的。而我们今天说讲的资产负债率也同样如此,资产负债率的分子是负债,分母是资产。二者的变动都可以让这个率发生变化。资产负债率。表示公司总资产中有多少是通过负债筹集的。如果资产负债比率达到100%或超过100%说明公司已经没有净资产或资不抵债。

就拿金刚光伏来说,2023年前三季度的资产负债率103.12%。光从数据来看的话,公司确实资不抵债。但从公司近几年的数据就能找到原因。

金刚光伏2020年的资产负债率为48.78%,2021年的为77.81%,2022年的为97.16%。短短三年,金刚光伏的资产负债率直逼100%。我们先从分子也就是负债来看,近三年金刚光伏的负债多来自于应付票据及应收账款和长期应付款。而分母也就是资产增多来自于固定资产投资。二者同时增多,而负债的增加远大于资产的增加。导致资产负债率的上升。2020年,金刚光伏的资产为9.9亿元,而负债仅为4.83亿元。而到了2023年,资产来到了33.16亿元,负债则是更多,34.2亿元。其背后是公司于2021年进行转型升级,布局异质结光伏,建设光伏生产线所导致的。

这里还有一个重要的原因,就是资产=负债+所有者权益。所有者权益的增加也可以让资产增多,从而带动资产负债率的降低。而最近三年,金刚光伏的所有者权益逐渐减少。也是导致资产负债率上升的主要原因。

2020年,金刚光伏的所有者权益为5.07亿元,2021年下滑到3.07亿元,2022年则不足亿元,为6938.21亿元,而2023年前三季度则是-1.04亿元。所有者权益下降的背后则是金刚光伏异质结无法给公司带来盈利。

2022年,金刚光伏的太阳能电池及组件毛利率为-1.78%。2023年H1,太阳能电池及组件毛利率为-4.13%。

详情见下:

中国能源资讯网

中国能源资讯网