在新疆库车经济技术开发区,全球最大的光伏发电制氢项目,终于在8月30日全面投产了。

该项目出自中石化——这家誓言要成为中国氢能“头号玩家”的央企。之所以让业界沸腾,是因为它的出现,标志着国产绿氢规模化工业应用实现了零的突破,这也是氢能产业发展的前途和希望。

从2021年11月30日破土动工,到2023年8月30日全面建成投产,中石化新疆库车绿氢示范项目前后酝酿了两年左右的时间,总投资达近30亿元。

据介绍,中石化库车项目现已具备年产2万吨绿氢、储氢21万标立方(Nm?/h)和每小时输氢2.8万标立方的能力。其生产的绿氢将替代塔河炼化的天然气制氢、作为原料进行加氢反应,最终进入油品中,实现炼油产品“绿色化”,每年可减少二氧化碳排放48.5万吨。

在业内人士看来,国内绿氢项目在数量上虽然增势较猛,但推进的速度普遍不快,大家都在观望库车项目的进展。“库车项目能全面投产,整合带动了一系列国产技术与设备,极大程度上推动了国内氢能产业链的发展进程。”氢能或许终于迎来了,产业爆发的加速期。

没有需求,创造需求

提到“氢”,很多人会认为这是一种清洁的二次能源。但中国的氢产业,长期依附于化工业而存在,并没有被当作能源主体来对待。

石化行业是工业用氢的大户,主要用氢领域包括合成氨、甲醇、现代煤化工、炼油等。根据国家能源局发布的《加快油气勘探开发与新能源融合发展行动方案(2023-2025年)的通知》,把氢能用作油气勘探开发优先列入到能源发展规划中。

按照碳排标准的不同,氢气被分为灰氢、蓝氢和绿氢。“双碳”背景下,以煤炭、天然气为代表的化石能源制氢(灰氢),正在逐步转向可再生能源电解水制氢(统称为绿氢)。

值得一提的是,我国石化耦合绿氢降碳具有很多有利条件,石化企业油气田矿区很多位于沙漠、戈壁、荒漠地区,与我国优质风光资源高度重合,具有获取风光资源优势。

而库车项目,正是利用了新疆优质光伏资源,用绿电制绿氢。制成的氢气再通过管道输送到旁边的中石化塔河炼化,替代了原有的天然气制氢(塔河石油炼化过程中所需要的氢气)。

2022年6月25日,建设中的中国石化库车绿氢示范项目制氢厂

上游制氢热的拐点是在2022年3月。彼时,国家发改委出台了《氢能产业发展中长期规划(2021—2035年)》,首次将氢能定位为未来国家能源体系的重要组成部分,和绿色低碳转型能源载体,同时提出到2025年实现绿氢年产能10万—20万吨的目标。此后不久,首批绿氢示范项目率先在内蒙获批,并陆续开始招标投产。

由于氢能具有很强的基建属性,“双碳”之下,央国企成为推动氢能产业落地的排头兵,为绿氢创造市场需求。出于能源转型的战略考虑,以及拓展新的业绩增长点,中石化依托集团已有的产业布局,率先步入氢能赛道。

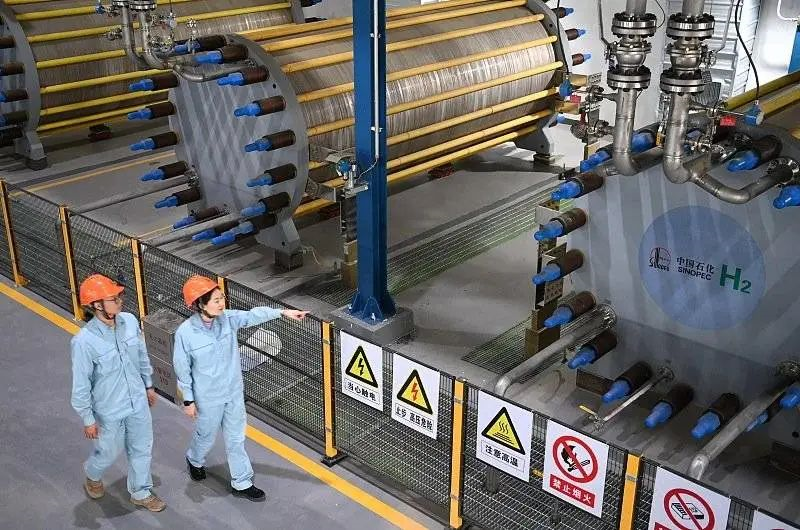

除了贯通绿氢从生产到使用的全流程外,中石化表示,库车项目达成了另一里程碑,即重大设备及核心材料全部实现国产化。

其中,电解槽作为制备绿氢的“心脏”,在库车项目启动前,国内1000标方电解槽累计需求量不到30台,而仅库车绿氢示范项目就需要52台。

据平安证券数据,今年前5个月,国内大型绿氢电解槽项目招标规模共计880.5兆瓦,超过2022年全年出货量,乐观估计今年氢能市场需求有望突破1.5GW。另据中国氢能联盟预测,在2030年碳达峰情景下,中国氢气年需求量将达3715万吨;在2060年碳中和情景下,将增至1.3亿吨左右。

不过,受制于技术门槛和成本投入居高不下,绿氢还无法大规模应用。根据《中国绿色氢能发展路线图》,绿氢生产成本为33.9元-42.9元/公斤,至少是煤制氢(6.8-12.1元/公斤)的3倍,且远高于天然气制氢(7.5-24.3元/公斤)或工业副产氢(9.3-22.4元/公斤)。

由于经济性不佳,绿氢成本高,抑制了上游生产和下游需求。2021年中国生产的3400万吨氢气中,绿氢占比不到0.1%,且绿氢应用仅限于交通运输领域的一些小型试点项目,占氢消耗总量的比例不到0.1%。“现在要把这些灰氢全部替代成绿氢,用户承受不了这么高昂的成本。”阳光氢能副总裁方伟如是说。

从上游制氢到中游储存运输,再到下游应用,成本问题需要全产业链规模化共进来破解。而从产业链成本结构来看,制氢端降本似乎效用更大。险峰长青新能源投资人骆潇濛告诉虎嗅,绿氢成本中有50-60%在制氢端,30%左右为储运环节,其余是基建成本。

库车示范项目储氢罐装置区

但行业人士坚信,绿氢降本只不过是时间的问题。随着更多绿氢项目落地,上游制氢环节将迎来持续的技术升级与降本增效,必然会促进绿氢平价与大规模应用。

据央视2022年8月报道,由于新疆光伏资源丰富,库车项目光伏电解水制氢成本可达18元/公斤,约合当前绿氢生产成本的一半。库车项目整个光伏项目占地达到9500多亩,一块光伏板每产生58度绿电,就可以产生1公斤氢气。

据香橙会研究院了解,由于新疆天然气价格便宜,该光伏制的绿氢替代天然气制的蓝氢,每年要亏损2亿元。显然,库车项目的示范引领作用大于一切。

方伟表示,今年下半年将有更多的绿氢示范项目落地,不少上游制氢企业正在摩拳擦掌,准备在下半年拼出货、拼业绩。他认为:“未来绿氢应用绝对不是问题,而是需要多少时间和成本,以及基础设施配套是否完善的问题。”

电解槽很火,也很卷

当前除了中石化库车项目,包括中石油、国家能源集团、三峡集团在内的绿氢示范项目也已相继开工。绿氢项目的持续升温,也带动了电解槽行业的快速增长。

据新兴产业研究顾问公司势银(TrendBank)统计,今年上半年,国内新增绿氢项目中共有31个公开制氢规模,合计电解槽需求量达3273MW。国信证券预计,2023年国内电解槽出货量将达2.3GW,同比增长约190%。

其中,隆基绿能旗下的隆基氢能出货量首次跃居第三,与传统电解水制氢设备企业考克利尔竞立、派瑞氢能共居国内企业第一梯队,市占率合计73%。这三家厂商2022年最大的电解槽订单均来自库车项目。

与此同时,新玩家纷纷涌入电解槽赛道。据高工氢电产业研究所统计,2022年国内电解水制氢设备出货量达到722兆瓦,同比增长106%,其中,库车项目功率贡献规模占国内出货量逾三成。

要知道,国内现在的大规模产能仍以碱性(AWE)电解槽为主,相比质子交换膜(PEM)电解水制氢,碱性的成本更低,单台产氢量更高,更适合大规模应用,不断有新玩家涌入。当前至少有200多家企业规划或布局碱性电解槽业务,其中不乏传统能源和新能源企业、电气设备企业乃至重工企业等跨界者。

有行业人士告诉虎嗅,虽然国内电解槽厂商都宣称有制备能力,但目前拥有1000标方生产能力的厂商只有不到30家。其他很多都是“名义产能”,行业要关注项目落地后电解槽实际交付情况。不止一位行业从业者表示,电解槽出货之后成批召回的现象非常普遍,其中不乏一些知名厂商的设备。

之所以造成今天的局面,本质上是电解槽老技术和新技术的严重脱节。

中国的氢产业长期以来一直依附于化工业而存在。从上世纪五六十年代传承至今,电解槽的生产全靠老师傅的一双手。“两个极片中间夹一块石棉,通上电就用,完全不考虑能耗,做得特别糙。虽然单台产气量大于 1000标方,但能耗仍然居高不下。”某碱性电解槽企业负责人直言。

库车项目全面投产前夕,中石化新星绿氢公司制氢厂岗位员工检查电解槽运行状况

“真正有技术能造出电解槽的,国内目前不超过100个人。”上述行业人士坦言,大部分是从中船重工七一八研究所出来的一批人,“他们拿套图纸,跳槽到其他公司,就能要价几十万到上百万。”据这位行业人士介绍,国内多家上市公司都想招人做电解槽,但都面临人才招募难的问题。

三一氢能在某招聘App发布的职位,电解槽设计工程师的年薪在40-80万左右

电解槽市场的高度内卷,已经成为行业“毒药”。去年碱性电解槽的单台中标价格普遍在1000万元左右,今年已经降到了700万元。阳光氢能董事长彭超才此前告诉虎嗅,很多厂家为了业绩,在项目投标时故意报一个极低的价格,根本不考虑成本,毫无理性可言。

内卷之下,电解槽“大标方”的趋势颇为明显。很多厂商一度想把电解槽越做越大,规避同质化竞争的同时,向市场“秀肌肉”。单台碱性电解槽从两三年前的500标方(Nm?/h),“卷”到了如今的1000标方到2000标方。

电解槽有限的市场,已经在大干快上的疯狂之中,因过度竞争陷入内卷的泥潭。方伟认为:“氢能产业才刚刚开始,无论企业拿了部分订单或在某个方面领先,都是短暂的。持续的技术迭代能力才是制氢设备和核心零部件厂商的屹立之本。”

因此,现阶段绿氢要想快马加鞭向下游迅速推广,降本是一方面的压力,从规模化应用角度来说,技术层面也要付诸更多的努力,用硬实力去征服市场。

中国能源资讯网

中国能源资讯网