站在2023年的当下,制约氢能大规模应用的瓶颈是什么?

展开之前,先分享险峰新能源团队在近期走访调研中遇到的两个小故事:

1、某氢燃料电池企业A和某地方政府B接洽产线落地事宜。B市属于北方三线城市,相比于一些富裕省份,能给到的优惠政策有限,原本A企业谈的兴趣不太大,但当听说当地有工业副产氢的时候,A企业当即表示可以无条件落地。

2、某地方政府C在政策指引下,2022年初上马了一批氢能车的示范项目,但却苦于找不到平价稳定的氢源,车辆只能断断续续的上路,无法100%运力投入到实地运营之中。

这两个例子都指向了一个共同的问题:即在2022年政策端大力推动氢能落地的背景下,氢能上下游出现了一些“结构性冲突”。

换言之,化工领域的低碳转型叠加交通和能源对于高纯氢、燃料氢气的需求不断爆发,目前上游的氢气产能与下游需求其实是不匹配的。

这背后的逻辑也非常简单,传统上,我国的氢产业一直是依附于化工产业而存在,比如氢的第一大用途是合成氨制造化肥(占比约55%),第二是用于石油炼化中的脱硫工艺(占比约25%),两者合计占到全国年用氢量的80%。

因此,尽管我国是全球第一大产氢国,每年能生产3500-4000万吨氢,但真正能分出来且纯度满足「供能」要求的部分非常有限。可以说在2020之前,氢在我国都还是个比较小众的行业,也从来没有真正被当做是一种「能源」来看待。

对比来看,目前中国每年从海外进口的原油5亿吨,年综合成本支出1.6万亿人民币,未来我们要保证国家能源安全,实现3060的碳中和目标,这些化石能源中的大部分都是要转型为非碳能源的。

而「氢」无论是作为能源载体,亦或是储能载体,哪怕只占到20-30%的份额,也将是一个非常巨大的增量市场。

与电动车、光伏行业的发展脉络相似,氢能未来的发展一定要依靠上下游一起发力:上游扩产带动下游需求普及,下游需求增长推动上游成本改善。然而站在2023年当下,仅从当前供需情况来看,上游制氢环节对于整个氢能的破局或许更为关键一些,与之相关的新兴技术也值得投资人们特别关注。

在本篇里,我们将从氢能上游产业链入手,谈谈我们近期的一些投资思考,也欢迎氢能领域的创业者及行业专家联系我们,与险峰新能源团队一起深入交流。

破解氢能上游之困:降本是关键

回到开头的问题——既然供不应求,为什么上游企业不扩大氢能的产量?

简单来说两个字:成本。

在《新能源的第二曲线:聊聊氢能投资的三个机会》一文中我们曾提到,氢是一种典型的二次能源,并不天然存在于自然界,它的产生途径主要有四种:

灰氢:直接燃烧化石能源制氢。

蓝氢:化石能源制氢+CCUS(碳捕集与封存)。

绿氢:通过风光等可再生能源,电解水制氢。

工业副产氢:来自于氯碱工业、煤焦化工业里产生的副产氢气

其中,工业副产氢价格相对便宜,也不产生额外的碳排放,但它的问题是受制于上游氯碱、焦化的工业规模,过去都是“在工厂里产生,在工厂里消耗”,产量有限,也很难扩张,注定不可能成为未来氢能的主要支撑力量。

而中国是一个典型的“富煤”国家,因此在剩下的三种氢中,煤制氢(灰氢)的生产成本要远低于绿氢和蓝氢;从价格来看,2020年我国可再生能源电解水制氢(绿氢)的成本在20元/kg左右,但煤制氢平均只有8-10元/kg。

过去氢主要用于工业场景,这些行业普遍利润不高,所以价格便宜是王道,因此灰氢一直是市场上的绝对主力。

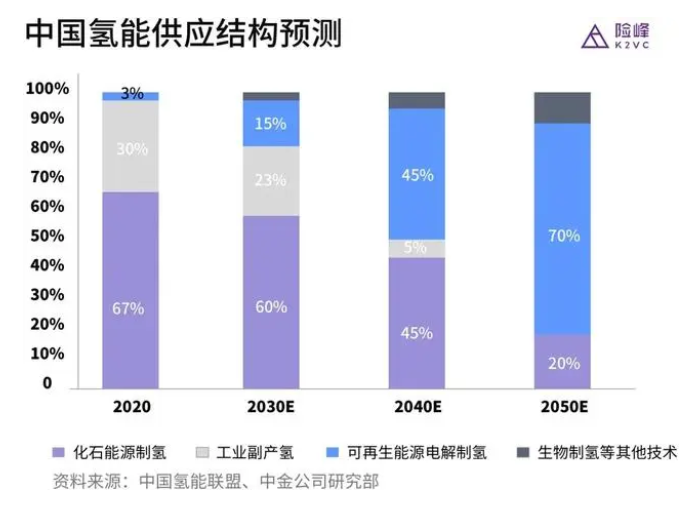

以中国氢能联盟的统计口径,我国一年的氢产量中,67%都是煤制的灰氢,绿氢与蓝氢加起来占比不超过3%。

在这样的能源结构下,相当于氢用得越多碳排放越多——这也是很多舆论质疑氢能的主要原因。

但从长期来看,过去10年间,全球光伏的发电成本已经降低了90%,未来随着钙钛矿、异质结以及分布式光伏的广泛应用,清洁能源的成本还会进一步降低。

而反观煤炭石油等化石能源,则基本不可能大幅降价。

因此,与电动车最终替代燃油车的逻辑类似——在氢能领域,可再生能源+电解水的绿氢路线一定是代表着未来。

从这个角度说,如何尽快将绿氢的生产成本降低到8-10元/kg,达到和灰氢一样的水平,才是解决当前困扰的关键所在(因煤价波动大,暂按600元/吨均价计算)。

这也是近期我们在和业内专家交流中大家的共识:即氢完全不需要和锂竞争,只要能把电解水做到和煤制氢同等价格水平,整个行业正循环就能够滚动起来了。

继续向下拆解的话,电解水制氢中70%-90%的成本来自于电力成本,随着电解槽设备成本的进一步降低,降低电力成本的重要性会进一步凸显——这一方面依赖于国家政策的补贴,比如碳税可能成为一个重要的政策变量;另一方面则来自于清洁能源的发展。

2021年,我国新增风电、光伏装机规模合计已达1.025 亿千瓦,风光累计发电量约9785亿千瓦时,同比增长35%,风电、光伏发电量占全社会用电量的比重首次突破10%,达到11.7%。而按照国家能源局《2022年能源工作指导意见》要求,2022年风电、光伏发电发电量占全社会用电量的比重将提升到12.2%左右。

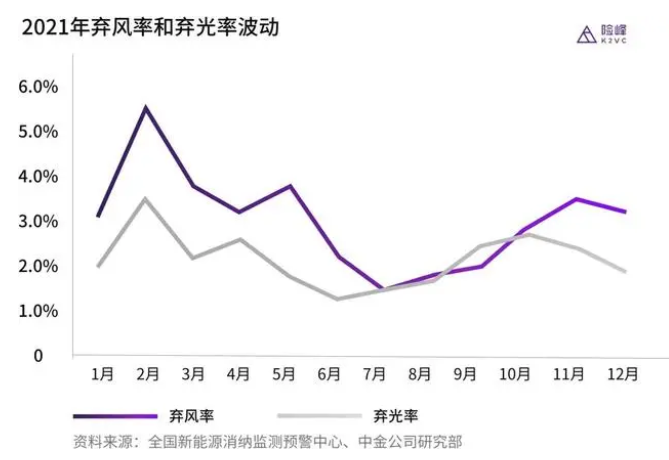

众所周知,风电光电一直存在间隙性、随机性和波动性的问题,而我们的电网系统一时间也还无法消纳这么多的增量,导致了很多弃风、弃光现象。

2021年,全国弃风电量约206.1亿千瓦时,弃光电量 67.8 亿千瓦时,加起来差不多相当于整个贵阳市一年的用电量。要知道,这些电弃掉了也就弃掉了,而如果用电解水转化为氢来储存,每年至少可以新增绿氢约55万吨。

正因为如此,我们能看到国内已有超过百个在建和规划中的电解水制氢项目,涵盖了石油炼化、化工合成、钢铁冶炼和交通等多个领域,隆基、远景、华电、国电投、中石化等大批巨头企业也都参与其中。

在走访过程中我们也发现,几乎所有的传统能源企业都对电解水制氢表现出了浓厚的兴趣,可以说需求是非常确定的,但大家最为关心的问题,还是成本和技术上能否大规模实现。

路线之争:双雄争霸,碱性为王

2020年8月,中国科协组织国内了2万余名科学家,从490个问题中,票选出了当年「10个对科学发展具有导向作用的科学问题」和「10个对技术和产业具有关键作用的工程难题」。

这十大工程难题的其中之一,便是「如何在电解水制氢中实现“大规模”、“低成本”、“高稳定性”的统一」。

由此可见,这三个指标同时达成的难度之大。

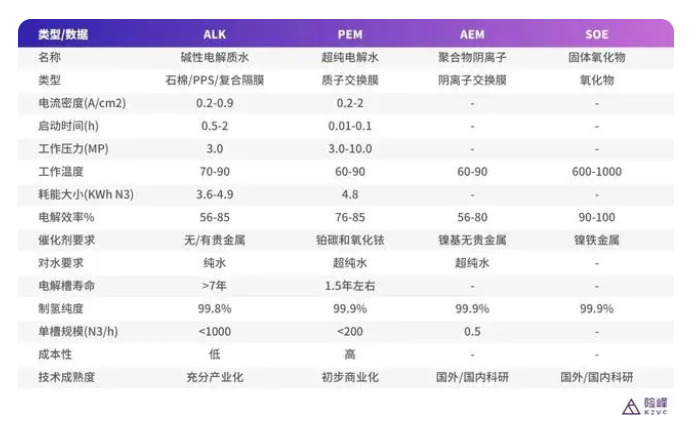

根据工作原理不同,目前电解水制氢可以分为4种技术路线:

碱性电解制氢(ALK)

质子交换膜电解制氢(PEM)

高温固体氧化物电解水技术(SOEC)

固体聚合物阴离子交换膜电解水技术(AEM)

图表:四种电解水制氢技术对比

这里面,后两种还处于实验室阶段,真正可以商业化的只有前两个。

其中,质子交换膜电解制氢(PEM)源于上世纪60年代NASA的太空任务,当时主要是用氢和氧混合后为航天器供电。而把整个反应过程逆过来,就变成了电解水制氢。

它的优点是体积小巧,电流密度高,可以做到瞬时启停,理论上能很好的适配风光储能,但缺点是催化剂必须使用铂和铱等贵金属。

作为一种稀有小金属,铱矿的来源非常单一,全球基本只有南非可以提供,如果中国大规模使用铱做催化剂,未来还是会有“卡脖子”风险。

此外,22年锂价飞涨的例子也说明,稀有金属一旦用在量产设备上,价格必然快速上涨,很难同时满足“大规模”与“低成本”的要求。

当然,也有很多科研团队在尝试用锰、钴等金属绕开铱,或者用团簇结构减少铱的用量,但目前这些研究都还停留试验阶段,我们对此也在持续关注,相信未来一定能看到技术突破。

不过归根到底,大规模制氢还是一个工程学问题,而工程和科学最大的区别,是科学更关注「可能性」,工程则更关注「实用性」。

就像马斯克把9台梅林发动机捆在一起造出了猎鹰9火箭,工程思维追求的是"在现有条件下,如何把事情做成,且成本能尽量低”。

从这个角度来看,另一条碱性电解水(ALK)路线距离工程化落地可能会更近一些。

碱性电解制氢(ALK)的历史非常悠久,源自于200年前的氯碱工业,当时人们发现可以通过电解食盐水来制取氯气和烧碱,阴极的生成物就是氢氧化钠和氢气。

1893年,美国纽约建成全球第一家电解水制氯碱工厂;随后一战二战相继爆发,战争期间无论是漂白、杀菌亦或是制造化学武器都需要用到氯气,于是全球对于氯的需求量激增,整个氯碱工业开始兴起。

此时,大家使用的电解水技术还是「水银法」,利用流动的水银薄膜作为阴极,但水银有巨毒,会造成环境污染。于是到上世纪60年代,荷兰发明了「隔膜法」,不过效率又太低,最后日本在隔膜法的基础上,于70年代开发出了「离子隔膜法」。

「离子隔膜法」综合了隔膜法和水银法双方的优点——产量高,能耗低,无公害,从行业发展角度看是一项伟大的技术进步,但它同时也对隔膜材质提出了更高的要求。

图表:碱性电解水制氢原理

因为在动态条件下压力不一致,很容易失衡导致电解槽内的氢氧互窜,特别是分子量小、运动速度特别快的氢分子,容易穿透隔膜,跑到阳极那一端。

在氯碱工业中,这还不是个大问题;但如果是电解制氢,因为氢氧分子不对等,一旦氢氧发生混合,就意味着巨大的安全风险。

比如,我们也在调研中也了解到:随着2022年氢能需求集中爆发,很多非专业团队涌入了这个赛道,但因为使用的电解槽和隔膜材料不合格,制出的氢纯度不够,导致了不少“炸槽”的情况发生。

复合隔膜:皇冠上的明珠

这些企业之所以找不到合格的隔膜材料,是因为它的生产技术非常困难,需要同时满足以下要求:

保证氢气和氧气分子不能通过隔膜,但允许电解液离子通过;

能够耐高浓度碱液的腐蚀;

具有较好的机械强度,能够长时间承受电解液和生成气体的冲击,隔膜结构不被破坏;

有较小的面电阻,降低电能损耗,因此隔膜孔隙率要尽可能高;

在电解温度和碱液条件下隔膜能够保持化学稳定性;

原料易得、无毒、无污染,废弃物易处理。

而能生产这种隔膜的企业,全球目前基本只有爱克发(Agfa-Gevaert Group)一家。

这是一家来自欧洲的材料科技巨头,至今已占据了国外碱性隔膜95%以上的市场份额,处于绝对的垄断地位。但因为众所周知的原因,爱克发生产的复合隔膜并不在中国境内出售,国内企业无法买到,只能使用相对落后的PPS来代替。

而在性能方面,PPS在今天已经很难与复合隔膜竞争,一个例子就是连全球最大的PPS生产商日本东丽,也已经开始转攻复合隔膜,国内各主要制氢龙头也都开始尝试采用复合隔膜,替代趋势已非常明朗。

不过,爱克发虽然是材料界巨头,但其实也不太重视这块市场。

毕竟,电解水制氢此前一直是个小众的行业,爱克发整体业务庞大复杂,每年营收的17亿欧元中,复合膜只有约4亿人民币,占比不到4%,其背后也没有强有力的政府来整合产业的发展方向。

而与欧美不同,中国正处在能源转型的关键节点,对各类清洁能源设备的需求非常巨大:比如现在给很多地方在给光伏/风电批地的时候,都会硬性要求配置制氢装置,未来随着风光能源的加速落地,整个制氢行业也会持续提速。

举个例子,根据国家《氢能产业发展中长期规划(2021-2035 年)》,到2025年,中国要达到10万吨可再生能源制氢,不过按照目前的行业发展速度,这个数字很可能2023年就能实现——在这种增速下大家依然感觉氢不够用,需求增长之快可见一斑。

2022年,中国电解槽出货量在800MW左右(其中的绝大部分都是碱性制氢),一台1000标方的电解槽要用大约1200平米隔膜,以5MW=1台1000标方=800吨/年产能计算,现阶段国内复合隔膜的市场规模约在1.6亿左右。

按照势银的预测,2030年中国电解槽装机量可以达到100GW,以此测算,届时国内复合隔膜市场规模在200亿以上,相当于10年会有一个百倍的增长。

因此我们认为,「复合隔膜的国产替代」是一个属于中国科技公司的大好机会,首先它的需求是非常确定的,只要能做出来就能卖得掉,此外壁垒足够高,可以在一个较长的时间内享受到技术红利带来的高溢价。

目前在这个方向上,国内也有很多创业团队在进行探索,不过因对其综合性能要求较高,国内能够达到有小批量生产的企业并不多,险峰此前在天使阶段投资了其中的一家「刻沃刻科技」;根据客户反馈,其产品在500微米、300微米和200微米厚度的产品初步测试中,测试结果已经赶超爱克发。

拥抱变化,是唯一不变的东西

从投资的角度看,氢能产业链是一个典型的「中间模糊,两头确定」行业。

中游储运环节,是用管道掺氢、有机溶剂还是现场制氢,业内还存在争论,也很难说哪种会成为主流,但下游的应用领域大家已经有了共识,就是工业生产、燃料电池和储能这三大方向。

上游制氢方面,主流观点也很一致,就是如何把绿氢的成本降一半。

就像前文提到的逻辑:只要绿氢能做到比蓝氢便宜、比灰氢稍贵,目前所有的下游应用就可以直接承接过来了,而对于国家能源战略来说,这也会是比较舒服的转型方式。

站在行业发展角度,2022年氢能才第一次作为能源登上历史舞台,是一个非常年轻、充满机会的赛道。在此之前,因为下游没需求,上游即使做出好产品也卖不掉,人才和资金也不愿意进来,很多技术只能沉淀在高校里面,整个行业循环处于“锁死”状态。

这其实和2015年的自动驾驶非常相似,当时自动驾驶非常依赖激光雷达,全世界能供货的只有LiDAR一家,一台雷达卖7万5千美金,相当于50万人民币。

但是随着中国新能源车的兴起,到2022年,国产激光雷达已经可以做到单台700美元,要知道激光雷达属于光学机械,不是半导体也不遵循摩尔定律,中国企业单单只是靠上下游合力,就把生产成本降低了100倍。

氢能未来大概率也会遵循类似的逻辑——因此,我们会非常看好氢能行业里关键材料和器件的突破,这些领域很适合中国的科技初创公司,我们国家的巨大市场和成本优势,都有助于构建企业的护城河。

总之,在碳中和的大背景下,氢能已经成为未来中国一个重要的发展趋势,无论心理上是否接受,这都是正在发生的客观事实。

拥抱变化是早期投资人必经的过程,也是必然的宿命,毕竟唯有变化,才是世间唯一不变的东西。

中国能源资讯网

中国能源资讯网