引子

2006年底,年过七旬的多晶硅专家戴自忠,在北京与通威集团创始人刘汉元有过一次长谈。

这次谈话之后,刘汉元为历时一年多的光伏行业全方位调查画上了句号,下定决心正式进军多晶硅领域。

2007年5月,通威集团联合四川巨星集团在乐山共同投资设立四川永祥股份。通威集团拟投资50亿元,设计规模为年产1万吨多晶硅。

这个时候,国内的光伏热已经如火如荼,领军人物施正荣博士在带领无锡尚德登陆纽交所之后,也成功的把自己送上了中国大陆新首富的位置。

后发的刘汉元决心以更快的速度赶上这班车,仅用了1年时间就完成了一千吨规模的一期工程建设,创下了行业调试时间的最短纪录。

2008年9月,永祥股份的第一炉多晶硅下线,以3300元/公斤的天价售出,净利润率高达76%。正当刘汉元兴奋的计算着,也许半年左右就可以收回全部投资成本的时候,全球金融危机让之前暴涨的多晶硅价格迅速滑向深渊。

一个月之后,多晶硅价格跌至400元/公斤,不但利润全没了,还跌到了现金成本之下。

现实的画风切换,也来得太快了一点。

硅料

金融危机之后,全球央行携手量化宽松,各国财政大力刺激经济复苏。在此背景下,欧洲主要经济体,以德国和西班牙为首,开始大手笔补贴光伏发电。

以装机容量30kW的居民屋顶项目为例,德国光伏发电的并网补贴价格在2004年高达0.57欧元/kWh。尽管此后一路下调,到2014年仍有0.12欧元/kWh。

高额的政府补贴,使得德国在中国成为世界光伏装机第一大国之前,一直占据全球光伏应用的榜首。

下游应用的爆发,引发了当时产业链瓶颈硅料环节的价格暴涨,硅料价格一度接近200美元/公斤。

一时间,各路企业,纷纷上马硅料项目,“拥硅为王”成为了行业发展的重心。领军企业无锡尚德为了确保供应,不惜高价和硅料企业签订了巨额的长单,为自己日后的陨落埋下了沉重的伏笔。

与此同时,在暴利的激发下,以薄膜为代表的光伏发电替代路线,由于性价比凸显,开始大行其道。应用材料等半导体公司纷纷推出交钥匙生产线,引发正泰光伏、新奥能源等企业大手笔买入。同时,我国薄膜发电技术的代表性企业,汉能太阳能也是这一时期切入的。

喧嚣的市场,吸引了一家在香港上市的热电企业的目光。技术人员发现硅料的制备工艺其实是中等难度的化工流程,瓦克化学等传统硅料企业都是半导体出身因而限制了视野。

此后,来自东北老工业基地的一批化工工程师,来到了江苏徐州,加入了这家叫保利协鑫的公司。他们从零开始,自己设计还原炉,摸索反应釜工艺细节。

最终,2009年硅料冷氢化工艺成功落地,震惊了全球光伏届。

重大技术突破,为保利协鑫的股价注入了无穷的活力,在不到一年的时间里上涨了十倍。源源不断的资本,推动了公司硅料产能从5千吨、1万吨、1万5千吨一直扩张到5万吨。

与此同时,硅料价格从200美元/公斤的高峰,在2012年末跌落至20美元/公斤,十倍的价格下跌。

从应用材料到正泰新奥等薄膜企业黯然退场,在高点接盘的汉能光伏的故事今天也没有结束,至于金属硅和废硅回收等非主流工艺再无人提及。

时至今日,伴随着冷氢化设备的国产化、工艺的持续改进,单体产能的不断提升,硅料产能的投资成本从50亿元/万吨下降到10亿元/万吨,而硅料价格则从20美元/公斤进一步下跌到了5-7美元/公斤的水准。

可以说,光伏平价上网,产业链最上游的硅料成本下降了95%以上,居功至伟。

硅片

保利协鑫冷氢化工艺的大规模扩产,成功解决了产业链的卡脖子问题,也将企业送上了全球硅料龙头的位置。

大量的上游硅料生产出来,需要产业链中游的制造企业来转换成最终的光伏组件,并最终用到下游的光伏电站上去。

高价长单击垮了昔日的中游龙头无锡尚德,这为保利协鑫的产业链扩张腾出了宝贵的市场空间,公司开始进军多晶硅片的生产。

2010-2011年,欧债危机爆发,德国、西班牙等主要欧洲经济体无力继续光伏发电的高额补贴。

政策的断崖,引发了光伏全产业链的惨烈洗牌。需求的急剧萎缩,让此前疯狂扩产的多晶产业链,价格崩盘。

长期以来,晶硅技术有两条分支,分别是多晶和单晶。单晶性能优于多晶,然而价格远在多晶之上。

这一次,扩产遇上补贴危机所引发的价格崩盘,让多晶的价格优势进一步凸显,一度单晶市占率被挤压至不到20%。

彼时,2011年刚上市的隆基股份,手握IPO的10亿元资本,董秘仍心有余悸的感叹,行业这么惨,公司应该能够活下来。

这家以【第一性原理】+【长期主义视角】作为管理基石的光伏企业,从2012年开始系统性的思考单晶的未来。

在收集材料的时候,我看到了一个细节。某一次行业会议上,钟宝申随手画了一个2013-2017年的单晶降本路线图,并且仔细拆分了新工艺的边际贡献,让听众感到非常有说服力。

此时的隆基,在强大的协鑫压力下,开始了从拉晶/切片设备、拉晶生产工艺、金刚线切割等全方位的生产降本的探索。

到了2015年,公司上市后第一次增发,成功募集的20亿资金启动单晶硅片第一次大规模扩产。

与此同时,国家光伏领跑者项目的高技术指标,也为单晶的普及奠定了政策导向。

此后,隆基开启了产能的高速扩张,从5GW、10GW、20GW直到65GW的过程,像极了当年的保利协鑫。与此同时,单晶硅片双寡头中的另外一家,中环股份也进行了和隆基大体同体量的产能扩张。

这一时期,认识到单晶强大的发展潜力的光伏公司,纷纷从多晶切换赛道,这其中的代表就包括了晶科能源和晶澳科技。

伴随着单晶的技术突破和产能扩张,单晶硅片的价格从接近20元/片跌至2.5元/片,又一次十倍的价格下跌。

尽管单价仍高于多晶,由于能够带来更高的组件输出,单晶硅片从此奠定了行业内的主流地位。

此后,单晶如摧枯拉朽一般,从多晶手中夺回了失去的市场份额。时至今日,单晶的市场份额已经超过了七成。市场人士普遍预计,多晶将会迅速退出历史舞台。

而在资本市场上,隆基股份上市以来近30倍的股价涨幅也让公司超越保利协鑫成为A股当之无愧的行业新龙头。

电池片

当下,各种电池片技术之中,最为大家所熟知的要数PERC技术了。

然而,其并未如硅料的冷氢化,或者硅片的单晶化那样,给行业带来十倍的价格下跌,甚至可以说差得还很远。

那么,问题来了,随着硅料与硅片环节,十倍好技术的陆续落地之后,电池片环节是否也会迎来如此这般的变革呢?

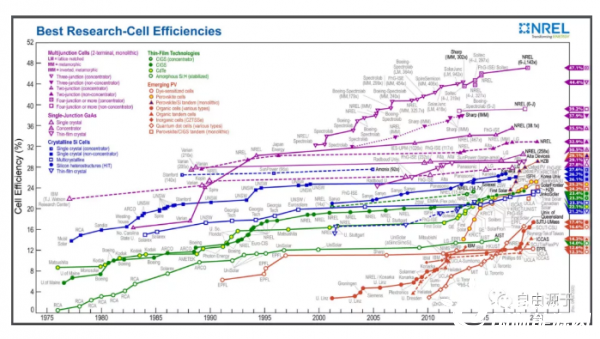

我们来看看下面这张图,它详细的汇总了过去数十年来美国国家实验室的光伏电池片的技术演进。

光伏电池片技术演进图

从这张图中,我们可以清晰的看出,光伏电池片技术的效率排序为:

薄膜技术 < 多晶技术 < 单质结 < 异质结

当冷氢化硅料击败薄膜技术,以PERC单质结技术为代表的单晶击败多晶技术之后,下一次行业的大变革,应该就是异质结电池片击败单质结电池片啦。

我们还会发现,在异质结技术簇之中,有着多种多样的技术路线。最终,哪条技术路线会胜出,成为行业的主流,还有待时间的检验。

比如,我们在通常的财经新闻中,会听到HIT/HJT异质结技术,似乎会以为它就是当下的热点。然而,我从一次采访中,明确听到了行业内的龙头企业之一,晶科能源就说出了不同的看法,他们认为综合当下的技术与成本来看,TOPCON技术会更早成熟。

此外,异质结技术需要N型单晶硅片,而目前的主流单晶硅片为P型(分别对应于P-N结的两端)。

从这个角度来看,当N型单晶硅片全面替代P型单晶硅片的时候,也就宣告了N型结构替代P型结构的开始。

所以,我们不妨再等一等,看看产业进展的成熟度之后再说。

组件

在光伏产业链之中,组件环节相当于系统集成。对应于半导体产业,类似封装和测试。

近年来,组件环节最大的变化,有这么几类:

背面发电:包括双面组件、透明背板等;

尺寸扩大:72/78大版型等;

加密封装:半片技术、叠瓦技术、拼片技术等。

总体来说,这些技术都是10%改进的类型,谈不上是10倍好的颠覆性创新。

从未来看,似乎也看不到明确的10倍好的方向。

电站

光伏电站,作为电力生产单位,其发展历程的主要参考,就是发电成本。

长期以来,光伏行业凭借着制造端持续不断的技术进步,将发电设备,也就是组件的价格不断降低。

这使得无论是大型地面电站,还是小型分布式电站,其度电成本在当下这个时间节点,陆续在世界范围内跨越了一个重要的阈值:当地的电力成本。在我国,这个参考阈值就是,脱硫燃煤标杆电价。

当光伏发电的成本,低于用电成本的时候,称之为用户侧平价上网。而当光伏发电的成本,低于火力发电成本的时候,则称之为发电侧平价上网。

由于全球不同的地域,光照条件的差异巨大。同时,不同国家,又有着不同的化石能源禀赋,以及不同的核电政策。因而,平价上网必然是一个因时因地而异的渐进式的过程。

在当下的时点,全球范围内,越来越多的地方,光伏发电成为了当地成本最低的方式。因而,其全球需求在各国政策补贴逐步退出之后,反而迎来了需求的爆发。

然而,光伏发电,和风力发电一样,有着不稳定、不连续的特征。

随着应用规模的不断扩张,这将会成为平价上网之后,光伏发电进一步扩张的主要瓶颈。

那有没有解决方案呢?

答案是有的,那就是储能技术的大规模应用。

而储能技术的大规模应用,需要以下几个条件:

光伏发电成本的进一步下降,为储能提供必需的成本空间;

储能成本的持续下降,目前来看动力电池的大规模应用,会显著推动这一进程;

发电与配电企业的多元化,让有着不同利益诉求的电力市场主体进一步丰富;

(清洁)电价的市场化,为清洁电力的消纳提供多元化的渠道。

从当期的技术发展来看,光伏发电成本与储能成本的持续大幅度下降,是确定性很高的。而后两者,随着国家对于可再生能源的日益重视,以及更多传统发电企业和新兴电力企业的入场,市场正在向着这些方向努力,突破的日子可能就在不远处。

而储能一旦和光伏有效结合,将会彻底颠覆当前的能源行业格局,让清洁电力成为未来能源供应的首要来源。

到那个时候,光伏的标签将不仅是可再生能源,而成为不可替代能源。

总结

在本篇中,我们系统的梳理了光伏行业的非连续性。

到目前为止,十倍好的跳变,发生了两次。分别是,硅料环节冷氢化技术的发明与全行业普及,硅片环节单晶技术的持续降本与全行业普及。

两次跳变的主导者,保利协鑫和隆基股份,都在资本市场上实现了十数倍甚至是数十倍的涨幅。

展望未来,我们能够看到另外两次跳变的机会。分别是,电池片环节异质结技术的选型与全行业普及,以及储能与光伏技术相结合所带来的电力生产格局的巨大转换。

这其中,必然孕育着新的行业龙头和获得巨大回报的投资机会。

最后,我想用两句话概括我对能源行业未来发展方向的趋势性判断,这就是:

能源结构从化石能源(煤、油、气)向可再生能源(水、风、光)转换;

发电方式从集中式(发电厂)向分布式(电站)转换。

而这之中,我相信,在我们的有生之年,应该会看到越来越多的火力发电、天然气发电甚至包括核电,被风力和光伏发电所大规模的替代。

中国能源资讯网

中国能源资讯网