覆盖和追踪光伏设备行业的时候,笔者一直在强调光伏设备企业成长路径的重要性,就是占据光伏产业链里价值含量比较高的重要环节做到极致,并以此为基础向产业链其他环节拓展,凡是这么走的都成功了,或正在成功的路上,不是这么走的或者走的不彻底的,就过的没有那么好了,比如金辰股份。

为什么这个成长路径如此重要?

01

走对路很重要

还原到具体的商业世界里就很清楚了,在产品性能、成本一样或者差不多的情况下,客户肯定是优先选择整线交付的,毕竟这样商务沟通成本更低,需要投入产线拼接的人力物力也更低,而且产线的融合也更好,投产后的维护和售后也更简单。

对于光伏这样竞争残酷的行业,效率和成本是最重要的考虑因素,整线交付是符合这种大趋势的,可以预见越往后,整线交付将成为主流,甚至几乎是唯一的方式。

而整线交付,客户首先考虑的自然是里面最重要的环节,对于终端产品影响最大、价值含量也最高的环节,那么设备厂商只要先搞定这个环节,把这个环节做到极致,做到几乎是下游客户的唯一选项,再纳入其他环节做综合配套就容易多了。

相反,不能在这些重要环节占据重要地位的,越往后将越难,因为一体化大浪潮之下,它所在的市场将被那些占据重要环节的厂商给抢占了。留给这些厂商的,要不就只能吃点残羹剩饭,要不就靠出海,赶在巨头之前先抢个位置。

当然了,出海也没有那么容易,毕竟巨头也会出海,而且巨头有更强的实力出海,除非这些后排企业一开始就扎根在一个没人瞧得上的市场默默耕耘,然后突然成长为巨头,不然在那些热门市场,很难卷得过巨头,最终大概率就是在行业里跟着喝点汤。

目前来看,金辰就有陷入这种困境的迹象。

02

偏离成功路径的金辰

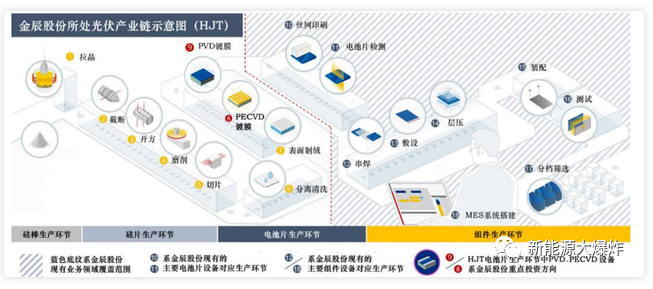

其实如果论业务的布局,金辰股份可是一点都不少,作为光伏组件设备里的老牌企业,公司可提供太阳能光伏组件自动化生产链条中从电池片叠片、焊接、敷设、层压到组件封装所需的全部装备,包括叠瓦机、划片机、贴胶带机、串焊机、贴标机、电池盒焊机、自动装框打胶系统等。

此外,在光伏电池设备的很多环节,公司也有相应的产品布局,比如topcon 高效电池管式pecvd设备、 hjt高效电池pecvd非晶硅薄膜设备、光伏电池注入机、扩散/氧化/退火上下料机、ALD上下料机、制绒上下料机等。

可惜的是,公司虽然业务布局非常齐全,覆盖了光伏电池和光伏组件两个领域大部分环节的设备,但确实多而不精,没能在哪一个环节做得比较突出,更不要说做到行业龙头了。

即使是公司最老牌的业务光伏组件自动产线的各个环节,也没有做到行业顶尖,相对好一点的是层压机,市占率大概在30%左右,层压机的价值含量在光伏组件设备中位居第二,大概占15%左右,但金辰也并非行业龙头。唯一可以算是行业龙头的业务是光伏电池的电注入机,可惜价值含量太低了。

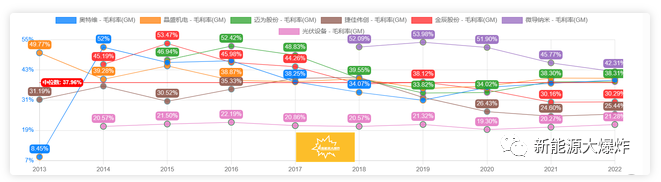

这一点从毛利率也可以看出来,相比迈为、晶盛、奥特维、微导纳米等在某个环节处于垄断地位的设备厂商,公司的毛利率是偏低的,同样偏低的还有捷佳伟创,跟金辰类似,也是多而不精。

无法在价值含量足够高的环节做到技术和规模上的极致领先,成为垄断式的寡头,就很容易陷入行业的激烈竞争之中,不断牺牲价格换取订单,毛利率也很难高到哪里去。

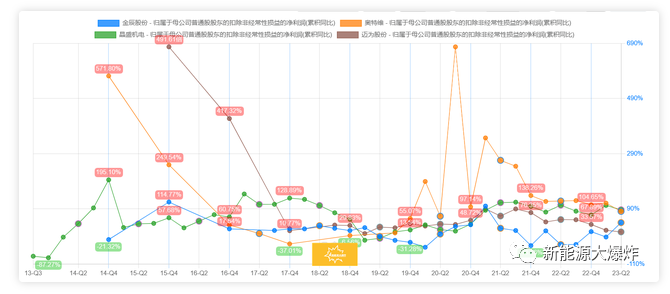

由于未能在核心环节成为下游客户的必选项,就只能以配套的方式进入下游供应链,也就很难保证充分受益于每一轮光伏行业的产能大扩张,业绩的持续性相对较弱,这一点从几家公司的业绩增长对比上可以得到验证。

而且在设备一体化供应的大浪潮之下,在竞争对手们设备布局越来越齐全的情况下,后续的业绩增长压力会越来越大,事实上,过去几年,金辰没有哪一年的业绩能给市场带来惊喜,包括上半年的业绩。

03

金辰股份2023年中报简析

上半年公司实现营收11.4 亿元,同比增长20%;归母净利润0.5 亿元,同比增长 32%。扣非净利润0.41亿,同比增长40.13%。单看Q2,营收 6.3 亿元,同比增长 27%,环比增长21.98%;归母净利润 0.24 亿元,同比增长140%,环比下滑8.87%;扣非净利润1848.15万,同比增长413.77%,环比下滑18.25% 。增幅看着挺不错,主要还是去年同期太拉垮了,营收有所增长,但利润端没能同步跟上。

营收结构上,光伏组件自动化产线营收 10.6 亿元,同比增长26%;光伏电池设备营收0.65 亿元,同比增长411% 。公司依然以光伏组件自动化产线为绝对主营业务,市场寄予厚望的光伏电池,尤其是N型光伏电池设备业务依然未能放量。

好在订单表现还算不错,截至二季度末,公司合同负债达 12.5 亿元,同比增长146%。存货达19.8 亿元,同比增长94%。

应该跟6月份在SNEC展会期间,公司与印度最大光伏组件制造商Waaree Energies Ltd.正式签约10GW高效组件自动化生产线项目有关。

Waaree已经是公司的老客户,自从2017年就开始合作了,双方已签约并交付的项目累计已达到10GW。此次签约10GW高效组件装备项目,也是金辰股份迄今为止在海外获得的最大订单。

就像上面说的,没能在核心环节占据垄断优势地位,要不只能在国内喝点汤,要不就向海外要市场,其实公司与waaree的合作已经说明了这一点,海外还是有成长空间的。

此外,公司的国内业务也多多少少受益于行业的发展,公司的TOPCon PECVD 设备在晶澳、东方日升、伊特纳等客户处试用,部分设备形成订单。同时首台量产微晶 HJT PECVD 设备已经成功交付下游客户,进行中试/量产级别验证。

只是光伏电池设备的进展太慢了,人家捷佳伟创和迈为都已经卖得飞起,后续公司还能吃到多少订单,实在太难讲了。

进度缓慢自然跟公司在研发上相比其他行业巨头投入较弱有关系,不过话说回来,至少相比奥特维、微导纳米这两家公司,公司的研发投入并不差的,研发金额也就这两年才被奥特维超过,现在依然比微导纳米多,但为什么没能跟这两家公司一样在某个细分领域形成垄断式的优势。

应该是跟此前公司的业务布局太广有关系,总的研发投入比较有限的情况下,业务太分散,某项具体业务的研发投入自然不会很高,奥特维看似研发投入并没有特别高,但它很多品类的拓展是靠并购完成的,也就决定了它在细分领域的研发投入要比金辰多的多。

就像人生一样,很多时候选择比努力更重要,企业何尝不是一样呢,金辰没能选择更适合设备企业发展的路线,使得它只能偏居于东北营口这样的小城市,至于是要继续沿着现在的路径走,还是换条行业成功者的通行路径走,就要看金辰接下来的选择了。

但目前还没有看到它的改变,不宜对它有太高的期望,边走边观察就是了。

中国能源资讯网

中国能源资讯网