近日,深交所上市委发布公告,中润光能科技股份有限公司创业板IPO首发12月15日上会。

保荐机构海通证券,招股书显示,中润光能拟募集资金23亿元。在2023年5月15日公司向深交所递交创业板上市申请获受理,之后在11月30日回复了意见落实函。如今获得了上会审议的机会。

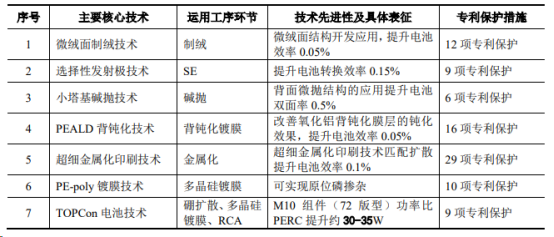

中润光能主营业务为为高效太阳能电池片的研发、生产和销售。其电池片产能也一直在增长,根据 PV Infolink 统计,2023 年上半年公司电池片出货量位居全球第三。截至 2023 年 6 月末公司拥有电池片产能 45.04GW,2023 年末公司电池片产能规模将扩大至超过 50GW。技术路线方面,公司表示会把握由 P 型向 N 型转变的战略机遇,目前TOPCon电池光电转换效率达到 25.7%。

负债率高,现金流紧张

值得注意的是,中润光能的资产负债率颇高,与同行业相比高于其平均值。报告期各期末,发行人的资产负债率分别为 92.29%、95.56%、79.38%和79.11%;扣除递延收益影响后,发行人资产负债率分别为 80.46%、78.99%、71.18%、71.47%。

上会稿显示,截至9月底,公司的资产总额为248.68亿元,而负债总额为199.14亿元,资产负债率为80%。

公司的现金流较为紧张,而现金流对于企业的长期发展也至关重要,现金流的多而增长快,不仅是公司具备强抗风险能力,更能在风云变幻的市场竞争中站稳脚跟。

中润光能在意见落实函的回复中表示,资产负债率高于同行业公司主要由融资结构、发展阶段差异所致。由于新建产能投资资金需求较大,前期经营积累相对较少,在 2020 年和 2021年发行人主要通过债权融资方式解决资金需求,导致负债率较高。

业绩波动大 毛利率大起大落

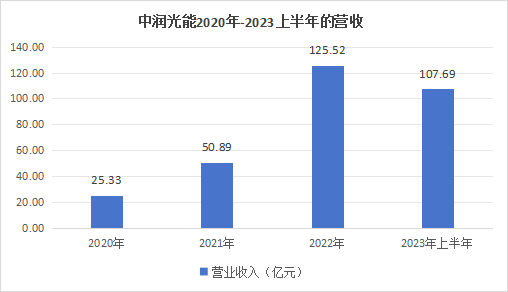

再来看其营收及利润,由上图可以看出,2020至2023年上半年中润光能的营业收入一直在猛增,尤其是2022年增长了2倍之多,达到了125.52亿元,尤其是2023年半年的营收就已经接近2022年全年的营收了;同样净利润与扣非后归母净利润波动也很大,2023年上半年的净利润以及扣非后归母净利润是2022年整年的1倍多。

报告期内,2020年-2023年上半年公司主营业务毛利率分别为12.56%、5.58%、14.11%、15%,通过数据来看,其2021年的营收翻倍,但毛利率却大幅下降,而公司最终是否盈利,参考的是毛利率的高低。

业绩增长是否具备可持续性

中润光能的核心业务主要集中于电池片环节,占同期主营业务收入的比例90%以上,产品结构较为单一,应对产业链上下游波动的抗风险能力不足。再加上较高的负债率以及业绩波动较大等等因素,业绩增长否具备可持续性是中润光能IPO所需要面对的难题之一。深交所审核中心要求公司对业绩增长的可持续性及偿债能力进行说明。

公司在意见落实函的回复中表示,在未来光伏电池片市场持续增长、各技术路线共存的背景下,行业短期呈现出产能扩张引起的阶段性供需失衡情形,随着落后产能出清,中长期将回归良性发展轨道。发行人作为全球电池片出货量第三的知名电池片厂商,具有较强的市场竞争力。

当前,电池片价格持续走跌,电池片市场需求减弱。终端应用市场增速低于扩产预期,导致产业链供需关系变化引起的盈利水平波动风险,价格变动、产能过剩,市场竞争加剧,下游光伏一体化厂商对太阳能电池片的扩产计划…这些因素是否发行人未来业绩是否会大幅波动都需要考虑在内。而中润光能后续能否闯关成功,我们拭目以待。

中国能源资讯网

中国能源资讯网