光伏发电:能源危机下光伏性价比凸显,全球加码可再生能源布局成必然之势

地缘政治冲突加剧短期导致贸易转移,传统能源价格持续上行。自 2022 年 2 月以来,俄乌冲突已持续 4 个月 之久,尽管冲突之前欧盟约 40%的天然气进口和近 1/3 的原油进口来自俄罗斯,但受制于地缘政治影响下欧洲 极力摆脱对俄的油气依赖,俄罗斯也寻找新的油气销售渠道,冲突导致的贸易和生产中断,对全球大宗商品市 场造成巨大冲击,全球能源价格持续飙升。据世界银行 2022 年 4 月发布的《大宗商品市场展望》,预计 2022年 能源价格将上涨50%以上,随后在2023年和2024年回落,其中2022年布伦特原油平均价格为每桶100美元, 是 2013 年以来的最高水平,比 2021 年提高 40%以上,2022 年(欧洲)天然气价格将是 2021 年的两倍,煤炭 价格将上涨 80%,均创历史新高。

能源低碳转型路径已定,贸易转移影响时间上不确定性高。2022 年 5 月 18 日欧盟公布了最新的 RePowerEU 行动方案,将欧盟 2030 年可再生能源在总能源供应中的占比目标提高到 45%,计划到 2025 年欧盟内的光伏装 机容量提高至 320GW,较 2020 年翻番,2030 年的光伏装机容量将达到 600GW,成为欧盟主要的电力来源, 其中超过一半来自屋顶太阳能产能。俄乌冲突导致的国际油气供需贸易转移受制于欧盟与美国和卡塔尔等地之 间的油气贸易基础设施建设不完善,进而导致油气市场的交易不畅和交易成本提升。而全球能源低碳转型和推 动非化石能源发展趋势无法逆转,全球油气上游资本的支出整体呈下降趋势,2021 年全球油气行业投资规模仅 为疫情暴发前的 70%。尽管由于俄乌冲突短期带来的建设需求,但考虑到现阶段投资未来产生的收益将随清洁 能源占比提升而下降,叠加疫情影响下油气行业劳动力短缺、可用设备不足等问题,市场切换所需要的大规模 运输基础设施建设需要较长的时间,进一步缩减投资回报,因此油气行业未必能有足够动力大规模增加投资弥 补现有能源缺口。

近年来太阳能在一次能源消费结构中异军突起。随着气候变化成为全球性的非传统安全问题,全球能源结构转 型迫在眉睫,可再生能源正经历着全球推广的浪潮,其中全球可再生能源占一次能源消费比已由 2010 年的 1.9% 提升至 2020 年的 5.7%,而可再生能源中(太阳能/风能/其他可再生能源)太阳能为自 2004 年以来能源消费增 速遥遥领先的能源板块,2020 年全球太阳能能源消费占一次能源消费比已达 1.4%。

光伏的度电成本随着光伏技术发展持续下降,光伏平价上网可期。随着组件、逆变器等关键设备的效率提升, 双面组件、跟踪支架等的使用,光伏组件运维能力提高,据中国光伏行业协会数据,沙特光伏发电 2021 年已经 实现 1.04 美分/KWh,我国甘孜在 2021 年 6 月的光伏最低中标电价为 0.1476 元/KWh(约 2.3 美分/KWh)。较 2020 年相比,2021 年全球最低中标电价降幅超过 20%,光伏从发电端的成本与传统的火电相比已经具有了一 定的优势。同时据 CPIA 预计 2022 年全球新建投产公用事业规模光伏发电项目平均 LCOE 将低至 0.04 美元 /KWh,比 2020 年全球太阳能光伏的加权平均 LCOE 减少了 30%,比最便宜的化石燃料竞争者(燃煤电厂)低 了约 27%。

光伏发电是新能源、清洁能源的重要组成部分,已经成为最具竞争力的电力产品。对于受国际能源价格波动影 响较大的国家和地区而言,能源自主优势凸显,是在清洁能源趋势下的必然选择。而可再生能源中,太阳能光 伏无论是从总安装成本还是平均发电成本来看,通过 2010 至 2020 年 10 年的技术升级,已成为最具性价比的 优势选择,其中 2020 年总安装成本为 883 美元/kW,平均发电成本为 0.057 美元/kWh,其安装成本相较其他可 再生能源具有无可比拟的优势,在具有充足太阳能资源的地区,有望降低其投资门槛,提速清洁能源转型。

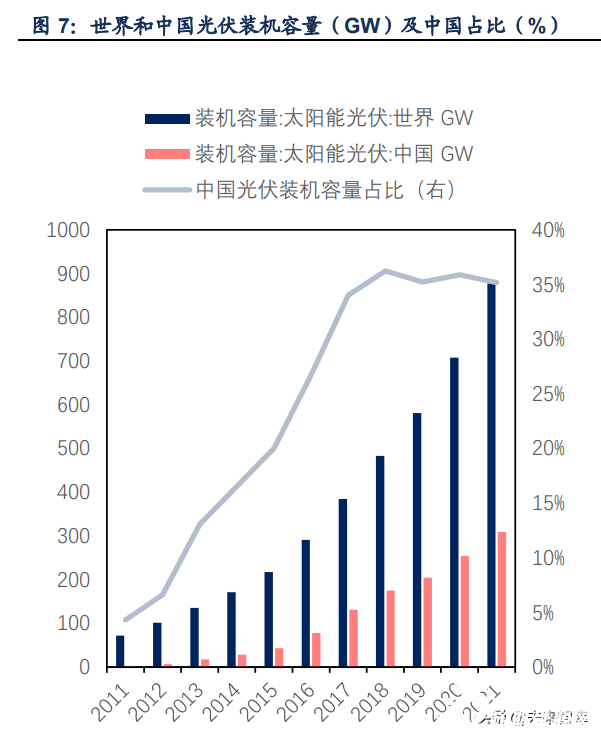

在国家政策的支持下,我国已经成为全球光伏产业的中心。从装机容量来看,我国太阳能光伏装机容量在世界 占比不断攀升,2021 年我国光伏装机容量达 308.7GW,占全球装机容量的 35%。我国光伏装机在 2010-2013 年增速增长迅猛,增速一度超过 200%,随后几年在补贴下降的情况下增速略有下降,但在技术带来的成本下 降下,近五年复合增长率仍然达到 31.7%。

我国企业在光伏产业链上占据着举足轻重的地位,反规避尘埃落定或刺激东南亚工厂对美出口。据各公司年报 披露,固德威 2019 年在全球光伏逆变器市场的出货量位列第十一位,市占率 3%;三相组串式逆变器出货量全 球市场排名第六位,市占率 5%;单相组串式逆变器出货量全球市场排名第五位,市占率 7%;户用储能逆变器 出货量全球市场排名第一位,市占率 15%。隆基股份 2021 年组件出货量位居全球首位。锦浪科技 2015-2020 年在全球逆变器市场中,组串式逆变器占比不断上升,为占比最大的逆变器品种。美东时间 6 月 6 日,白宫宣 布美国将对从柬埔寨、马来西亚、泰国和越南采购的太阳能组件给予 2年的关税豁免。据SolarPowerEurope的 统计,目前美国国内没有硅片和电池片的产能,组件的产能不足 5GW,主要是 FirstSolar 的薄膜型组件,美国 的光伏市场重度依赖海外进口,目前美国光伏市场只有由中国本土或者中国在海外的光伏产能保证其供应。

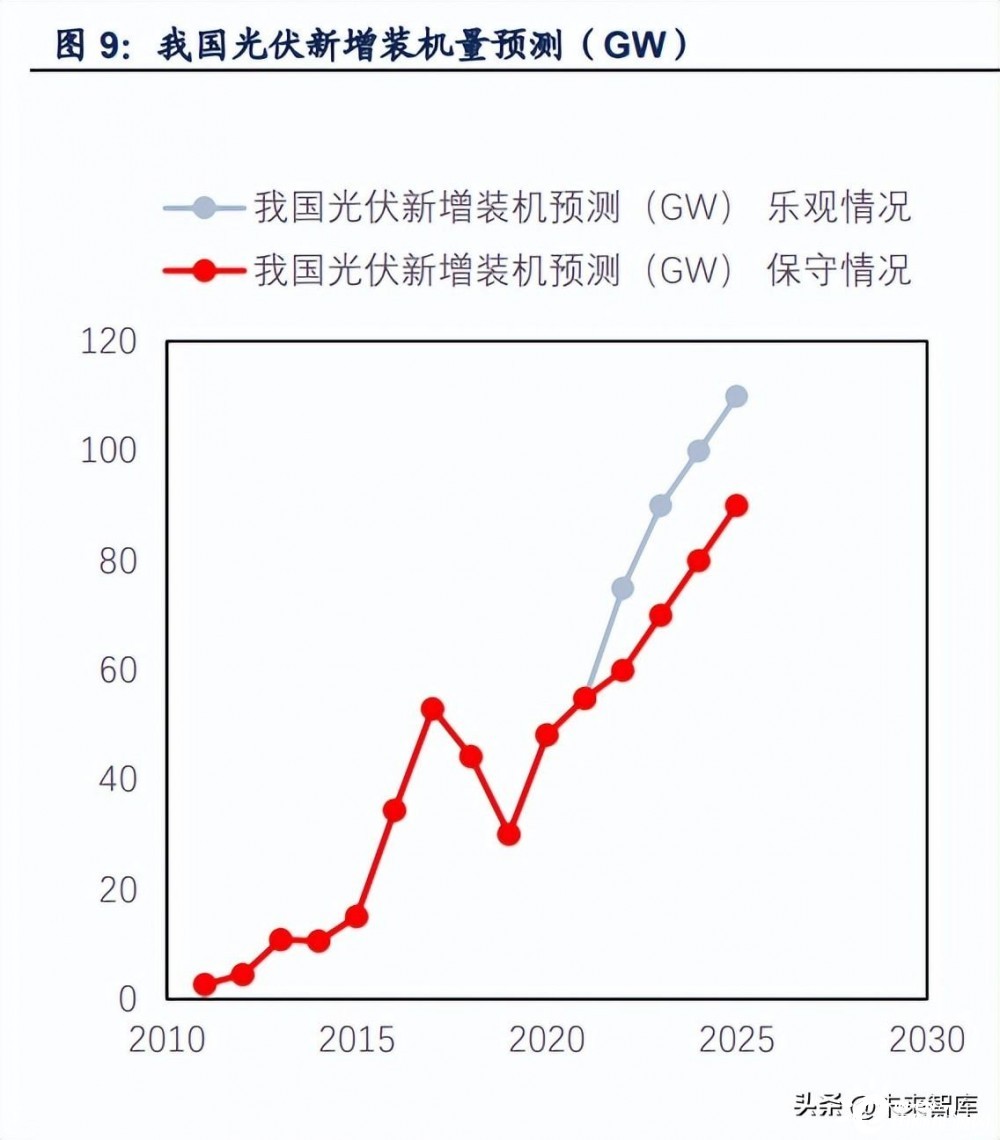

在技术推进和政策支持下,我国和全球光伏装机量预计在未来五年快速增长。截止到 2021 年底,我国累计光 伏装机量达到 308.77GW,其中 2021 年新增装机量 54.88GW,同比增长 14%。据中国光伏行业协会测算,全 球光伏新增装机量乐观情况下从 2021 年 170GW 增长到 2025 年 330GW,保守估计增长到 2025 年 270GW, 中国光伏新增装机量乐观情况下从 2021 年的 54.9GW 增加到 110GW,保守情况下增加到 90GW,每年新增装 机量快速增长。在“碳达峰、碳中和”政策的推动和光伏技术革新的推动下,光伏新增装机量持续高增长将带动 产业链的持续景气。

光伏发电的核心为太阳能电池,根据所用材料不同,可以分为硅太阳能电池、多元化合物薄膜太阳能电池、有 机太阳能电池、纳米晶太阳能电池等。其中硅太阳能电池发展最成熟,在应用中居主导地位。多元化合物薄膜 太阳能电池材料为硫化镉等无机盐,重金属材料有剧毒且稀有;其他的太阳能电池也还需要进一步研究探索才 能在工业上大规模广泛应用。如今批量生产的太阳能电池里,绝大部分都是硅基。 硅太阳能电池分为单晶硅太阳能电池、多晶硅薄膜太阳能电池和非晶硅薄膜太阳能电池三种。非晶硅薄膜太阳 能电池受制于材料引发的光电效率衰退效应,稳定性不高,影响实际应用。在过去一段时间,单晶、多晶技术 路线之争一直是光伏行业争论的焦点。

硅系列太阳能电池中,单晶硅太阳能电池转换效率最高,技术最为成熟,在晶体品质方面也有显著优势。在 2015 年以前,单晶硅的成本居高不下,难以成为主流技术。自 2015 年,单晶产品在连续投料、金刚线切割、 PERC 等一系列新技术的大规模应用下,迅速降低成本,与多晶产品成本差距迅速缩小,同时进一步提升单晶 效率优势,实现降本增效,市场份额快速提升,在 2020 年,单晶产品占比已高达 90%,有望实现对多晶产品 的逐步替代。

从光伏产业链来看,其上游主要为原材料端,主要为硅材和硅片,除此以外还有银浆。中游主要是光伏组件, 下游为集中式光伏电站/分布式光伏电站。

中游的光伏组件是光伏产业链中最复杂,涉及环节最多的环节。光伏组件的传统结构为“光伏玻璃-胶膜-电池 片-胶膜-背板”,外面由铝框包裹,加上接线板焊接后构成完整组件,其中成本比例为电池片占比将近一半,其 次为玻璃、铝框、胶膜、背板等,组件需求量快速提升下带动上游材料端需求提升,产业链盈利显著改善,不 只受制于成本端。

光伏产业的持续景气,也将推动对于上游原材料的需求。我们认为,在上游原材料环节中,受益最大、弹性最 强的为具有政策/环保/技术壁垒的材料,这些材料在需求大幅提升的过程中,供给端由于受到技术引进、投产难度、环保审批难度等的影响产能难以扩张,从而使得在需求爆发的情况下供需紧张,推动价格上涨,将会首先 受益。除此以外,上游原材料价格上涨也会影响到下游组件企业的盈利,因此,对于在下游成本中占比较高的 材料,其弹性也会小于成本占比较低的材料。

光伏胶膜:EVA 和 POE,高技术壁垒铸造高盈利

1、EVA 胶膜占据光伏胶膜市场主要比例

胶膜在光伏组件中的作用为将光伏玻璃、电池片、背板粘在一起,同时起到保护电池片、隔绝空气的作用,在 组件中成本占比为 3%-4%,成本占比较低,下游压价意愿不强。尽管光伏技术路线经历了多次迭代,但在目前 已经开发出的几代产品中,胶膜都是不可缺少的部分,因此在光伏组件中,胶膜的需求较为确定,我们预计光 伏胶膜的需求量将随着装机量的增长而稳步增加。 目前晶硅组件主要采用光伏胶膜和光伏背板进行封装,光伏胶膜的种类包括 EVA 胶膜材质胶膜和 POE 材质胶 膜两大类,EVA 胶膜又包括传统透明 EVA 胶膜、白色 EVA 胶膜和其他(比如抗 PID 胶膜等),POE 胶膜包括 交联型、热塑型、白色、共挤等多个种类。

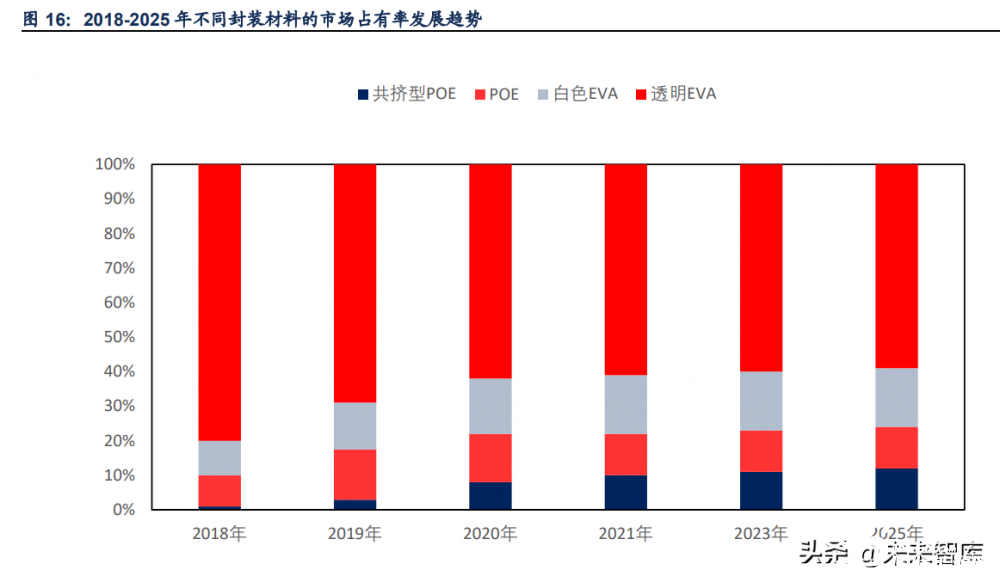

根据中国光伏行业协会的数据,2021 年透明 EVA 胶膜仍占据 61%的比例,白色 EVA 胶膜用在电池片下层,可 以通过二次反射提高光利用率,市场份额逐渐提升,占比 17%,POE 胶膜因抗 PID 性较好,以及双玻组件占比 提升,POE 胶膜占比提升趋势明显,2021 年占比在 12%。中国光伏行业协会预测,随着双玻组件市场占比进 一步增加,透明 EVA 市占率会进一步降低,被白色 EVA、POE 和共挤型胶膜占领。在未来几年透明 EVA 胶膜 的市占率会进一步下降,到 2025 年降低到 60%左右,白色 EVA、POE 和共挤型胶膜市占率逐渐提升。

在当前的光伏组件生产中,EVA 胶膜仍是使用量最大的胶膜类型,原材料为 EVA 树脂和各种改性剂,在混合器 中搅拌均匀后,混合于密闭容器中静置一段时间,抽取混合料放在胶膜生产线中,流延挤出成熔融态胶膜。熔 融态胶膜经多个冷却辊冷却后,进行切边并收成卷状。

主要原材料 EVA(乙烯-醋酸乙烯共聚物)为乙烯系列聚合物,由乙烯与醋酸乙烯酯(VA)共聚而成,常见的 EVA主要指EVA树脂,VA含量在0%-40%之间,EVA树脂的性能主要取决于VA含量和熔体流动速率(MFI), VA 含量在 10%-20%为弹性材料,超过 30%时为塑性材料,不同 VA 含量下材料有不同用途,用于光伏组件中 的 EVA 树脂其中的 VA 含量一般在 20%-40%之间。

当 VA 含量超过 45%,这时的共聚物被称为 VAE。VA 含量达到 45%-80%的 VAE 可用作特种橡胶等。VA 含量 达到 70%以上时,VAE 呈乳液状态,可以用作纤维、纸张等的胶黏剂。

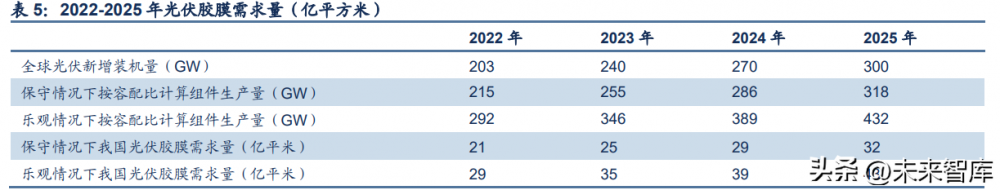

根据 VA 含量的不同,EVA 具有不同的下游应用。EVA 下游消费包括光伏胶膜、发泡料、电缆料、热熔胶、涂 覆料、农膜等,2019 年光伏胶膜在 EVA 下游需求中占比已达到 31%,2020 年 达到了 33%左右,光伏产业的发展将带动光伏级 EVA 树脂材料需求的持续快速增长。 根据中国电力网的数据显示,2021 年全球太阳能电池片的总产量约 223.9GW,同比增长 37%,我国太阳能电 池片总产量约 197.9GW,占全球总产量的 88.4%。因而保守估计 2022-2025 年 88.4%的新增太阳能电池由中 国来生产;乐观情况下这一比例会更高,再加上实际生产量略多于需求量的一般性规律,我们将乐观情况下中 国太阳能电池生产量/全球太阳能电池需求量的比例定为 1.2。根据 CPIA 对全球新增光伏装机量的预测,按照每 GW 光伏组件封装使用 1000 万平方米光伏胶膜,光伏组件安装量和生产量的容配比按照 1:1.2 计算。因而,保 守情况下我国光伏胶膜的需求量将从 2022 年的 21 亿平方米增长到 2025 年的 32 亿平方米,乐观情况下我国光 伏胶膜的需求量将从 2022 年的 29 亿平方米增长到 2025 年的 43 亿平方米。

根据 CPIA 的预测,2021 年-2025 年 EVA 胶膜使用将稳步发展,POE 胶膜(含共挤型)占比逐渐上升,假设共 挤型 POE 胶膜中 2/3 为 EVA 胶膜,预计 2021、2023、2025 年 EVA 胶膜比例分别为 84.7%、84.3%、84%。

随着光伏胶膜的需求量提升,其对应的胶膜材料 EVA 和 POE 的需求也将稳步提升。由于 EVA 胶膜的制作材料 为 EVA 树脂和改性剂,其中 EVA 树脂占绝大多数,我们假设 EVA 树脂的重量比例为 100%,改性剂重量忽略 不计。根据海优新材招股书数据,光伏胶膜的重量为 0.5kg/平方米,推断使用 EVA 树脂的重量为 0.5kg/平方米。 按照 2021、2023、2025 年 EVA 胶膜占比分别为 84.7%、84.3%、84%,测算出 2021-2025 年,中性情况下全 球由于光伏需求增加的 EVA 光伏料需求为 90 万吨、107 万吨、127 万吨、142 万吨、158 万吨,我国由于光伏 需求增加的 EVA 光伏料需求保守情况下为 76 万吨、91 万吨、107 万吨、121 万吨、134 万吨,乐观情况下为 104 万吨、123 万吨、146 万吨、164 万吨、181 万吨。

2、产能:光伏级 EVA 树脂产能不足,2023 年以后有望缓解

在需求端大幅增长的情况下,我国 EVA 光伏料产能严重不足。截至 2022 年 6 月,我国 EVA 产能达到 231.1 万 吨,已投产 EVA 产能的企业共有 15 家。2021 年已投产企业共 14 家,产能达到 229.3 万吨,此前几年无新增 产能。2021 年,延长榆林、扬子石化、中化泉州、古雷石化、中科炼化、神华宁煤、浙江石化的 EVA 装置相 继投产,新增产能 130 万吨。但需要注意的是,新投产产能主要为非光伏料产能。

EVA 成熟的生产技术主要包括高压连续本体聚合法、中压悬浮聚合法、溶液聚合法及乳液聚合法,大多数企业 采用高压连续本体法聚合工艺,通常采用高压釜式反应器或管式反应器,工艺原理类似于低密度聚乙烯(LDPE) 的生产工艺,釜式法的典型工艺有杜邦、USI 和巴塞尔工艺,可生产 VA 含量小于 40%的 EVA 树脂,单程转化 率为 10%~20%;管式法的典型工艺有巴斯夫、Imhausem/Ruhrchemie、巴塞尔公司的 Lupotech工艺等,一般 生产 VA 含量小于 30%的 EVA 树脂,单程转化率为 25%~35%。

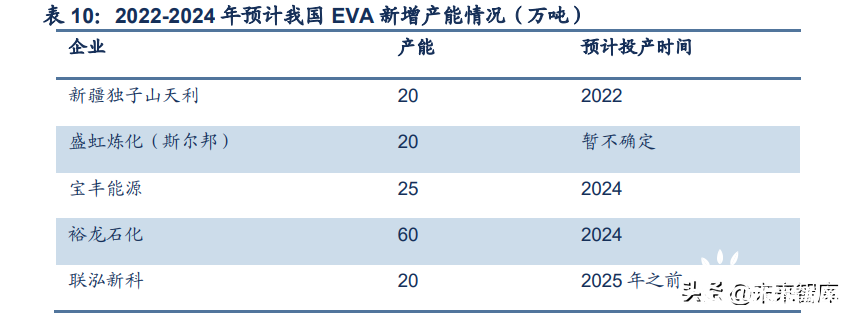

我国 EVA 材料生产工艺主要有巴塞尔管式法、XOM 釜式法和巴塞尔釜式法。目前只有巴塞尔管式和埃克森美 孚釜式法可以大比例生产光伏级 EVA,其他工艺生产光伏 EVA 树脂产量较低,最多能达到 10%。我国 2020 年 已投产 EVA 中,可以大规模生产光伏级 EVA 的有联泓新科 12.1 万吨埃克森美孚釜式装置、斯尔邦 30 万吨产能 中的 20 万吨巴塞尔管式装置,另外宁波台塑 7.2 万吨意大利埃尼公司釜式装置也有约 2 万吨光伏级 EVA 产能。 2021 年新投产的延长榆林 30 万吨巴塞尔管式装置、中化泉州 10 万吨埃克森美孚釜式装置理论上也可以大批量 生产光伏级 EVA。但是由于光伏用 EVA 树脂的 VA 含量较高,生产过程中材料会逐渐变的粘稠,容易发生生产 事故,出于安全考虑需要在开车之后平稳运行一段时间才能进行光伏 EVA 的生产,乐观情况下时间大概在 3-6 个月,但从国内目前已投产的光伏料装置来看,在 2-3 年的时间内光伏料占比才能逐步提高并趋于稳定。 在投产时间和技术的限制下,国内新增光伏 EVA 产能较少,远不及 EVA 产能增加幅度。2022 年之前新增的 EVA 产能包括古雷石化 30 万吨产能、浙江石化 30 万吨产能、新疆天利 20 万吨产能、联泓新科 1.8 万吨新增改 造项目等,共计 101.8 万吨。2024 年新增产能包括宝丰能源 25 万吨和裕龙石化 60 万吨。但需要注意的是,浙 石化新增 30 万吨 EVA 产能是根据公司口径进行调整的数据,光伏料的占比目前仍无法确定。联泓新科 20 万吨 项目统计时按照 2025 年投产计算。

我们按照投产年限和光伏料占比对光伏级 EVA 产能及新增产能进行测算,假设条件有以下几个: 一,不同装置生产光伏级 EVA 的比例上限有不同,按照埃克森美孚釜式最多能产出 60%光伏级 EVA,巴塞尔管 式最多 80%,其他装置最多 10%的比例来测算。 二,已投产的部分装置建设时间较早,转产光伏 EVA 的难度较大,可能性也较小,假设 2010 年前投产的装置 不会转产光伏级 EVA。 三,光伏级 EVA 产能建设相对缓慢,周期较长,不仅装置从开工到投产需要 2-3 年时间,投产之后生产出光伏 级 EVA 还需要 2-3 年的爬坡期。以联泓新科和斯尔邦为例,联泓新科 2012 年 5 月开工,2014 年 11 月投产, 2017 年生产出光伏级 EVA;斯尔邦 2014 年 6 月开工,2017 年 3 月投产,投产后也需要不断调试和优化,来克 服晶点指标难关。测算时,除了明确拥有投产后较快生产出光伏级 EVA 能力的企业外(如联泓新科、斯尔邦), 假定其他企业投产后需要 2 年的调试期才能生产出光伏级 EVA。测算时,假设投产当年无光伏料产出,次年有 20%光伏料产出,以后每年递增 20%,直至产出比例的上限。

在以上较为理想的条件下,我国光伏级 EVA 的产能上限在 2021 年达到 25 万吨,随着已投产企业逐渐度过爬坡 期生产出光伏级 EVA,预计 2023 年我国光伏级 EVA 产能上限达到 65 万吨,2025 年达到 116 万吨。在这样的 理想条件下,2022-2024 年,我国光伏级 EVA 仍然处于紧平衡状态。

而实际上的光伏级 EVA 产能更是会低于测算的上限。主要原因是披露出来的 EVA 新增产能是否投产、何时投 产、是否生产光伏级 EVA、爬坡期需要多久等都不确定,测算使用了较为理想的假设,实际上的新增产能可能 更低、生产光伏级 EVA 的比例可能更低、爬坡期也可能需要两年以上或者更久。 全球来看,截止到 2022 年 6 月,全球 EVA 产能达到 803.1 万吨,其中,我国国内 EVA 产能 231.1 万吨,海外 及中国台湾 EVA 产能达到 572 万吨。海外新增产能较少,目前仅韩国乐天,LG 等少数公司有扩产计划,未来 EVA 产能增量主要来自中国。结合海内外情况来看,光伏级 EVA 都受限于产能的滞后而相对紧缺。

综合来看光伏级 EVA 的供需情况,受到光伏行业大景气的影响,光伏级 EVA的需求被迅速拉动,而国内外的新增产能投产后尚且需要两年左右的爬坡期才能稳定生产出光伏级 EVA,行业壁垒高,未来 2-3 年海内外光伏级 EVA 仍处于紧缺状态。光伏级 EVA 作为光伏组件的一种必需的材料,成本占比又比较低,价格上具备长期处于 高位的能力,在未来 2-3 年价格有望维持 2022 上半年以来的高位。

3、成本有效支撑 EVA 价格

EVA 的主要原料是乙烯和醋酸乙烯。乙烯作为一种重要的基础化工原料,近五年年度消费量逐年递增,2021年 表观消费量达 2887 万吨,同比增加 21.62%。2022 年仅前五个月就已经超过了 2021 年消费量的一半水平,我 们预计 2022 全年消费量有望超过 3600 万吨。受益于需求的迅速增长以及能耗双控对产能的限制,乙烯价格在 2021年以来在高位震荡,2022年 4 月 2日达到了 1400 美元/吨的高点,此后略有回落,7月 18日价格达到 860 美元/吨。

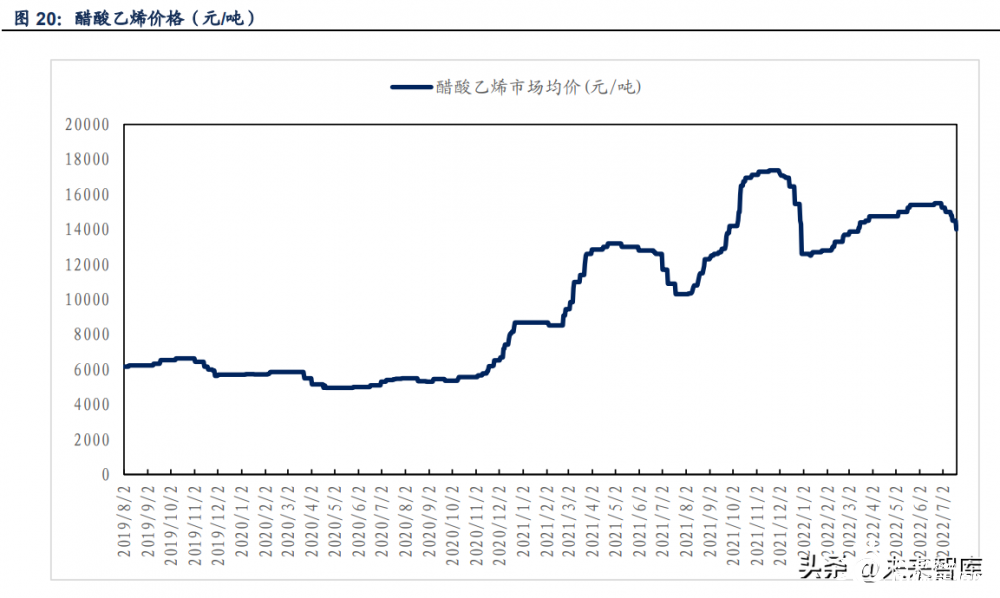

EVA 需求拉动醋酸乙烯消耗有效改善其产能过剩局面,价格持续上行成为 EVA 价格上涨支撑。由于目前 EVA 企业大多配套乙烯产能而没有醋酸乙烯产能,因此醋酸乙烯价格的涨跌较能传导至 EVA 价格,与 EVA价格形成 高度相关。国内醋酸乙烯行业在 2011-2016 年产能快速扩张后产能过剩再无新增产能,而需求面又有 EVA 树脂 对醋酸乙烯需求增量的拉动,醋酸乙烯供需格局将持续良性改善,价格有持续上行趋势,为 EVA 价格上涨形成 支撑。

2021 年度醋酸乙烯的用处集中在 PVA 领域,有超过八成的消费量。EVA 领域消费量较少,仅消费 298276.2 万 吨,占 2021 年度消费总量的 19.37%。

4、需求旺盛、成本支撑,EVA 毛利高位震荡

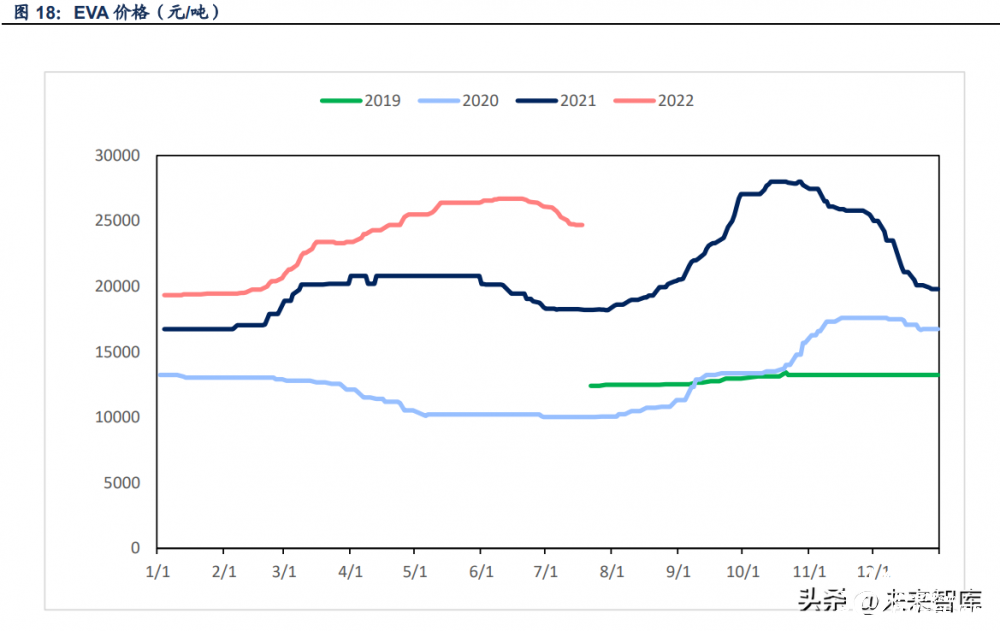

在需求旺盛+成本支撑之下,EVA 价格走高,毛利也扩大。疫情前 EVA 均价大概在 9000-10000 元/吨之间,毛 利约 5000-6000 元/吨。2021 年 EVA 均价 20780 元/吨,毛利 11241 元/吨。2022 年 7 月 19 日,EVA 价格和毛 利继续走高,均价达到 15874.37 元/吨,毛利达到 11602 元/吨。

投资分析

“碳中和”的政策的强制约束下,光伏装机量将确定性的持续上升,下游需求强劲,上游相关基础材料扩建产 能一般需要 2-3 年时间,带来中短期内供需的不匹配,带动原材料价格上涨;另外光伏等降成本需求强劲,进 口材料往往价格昂贵,产能国产化需求刚性,因此高端材料的国产化也是趋势。

东方盛虹:公司收购斯尔邦 100%股权,交易价格 143.6 亿元。斯尔邦是 EVA 行业龙头企业,拥有 20 万吨管式 生产线生产光伏 EVA 材料。收购后公司精细化工板块得到拓展,增加协同性降低原材料成本。光伏 EVA 材料拥 有较强的技术工艺壁垒,且从开车试运行到生产出光伏级材料需要 2-3 年,1-2 年内国内光伏级 EVA 材料仍将 处于供不应求状态,行业将维持高景气。 大炼化方面,公司于 2018 年 12 月开始建设,2022 年 5 月 1600 万吨/年炼化项目顺利投料开车,是我国规模最 大的单线产能,相比竞争对手成本优势明显。

联泓新科:公司是一家以甲醇为原料,生产先进高分子材料和特种精细材料的企业,现有甲醇制烯烃、EVA、 PP、EO、EOD 等装置,2021 年产能为年产 13.40 万吨 EVA、22.34 万吨 PP、13.93 万吨 EO、17.65 万吨 EOD,平均产能利用率已超过 100%。公司拥有联泓(江苏)新材料研究院和战略股东国科控股,有望实现新 材料领域的科技成果转化,成为一家新材料领域综合引领性企业。

光伏行业高速发展的背景之下,公司加大光伏级 EVA 的排产,未来还将持续扩大 EVA 产能、上马其他新能源 项目,业绩有望持续提升。公司同样拥有光伏 EVA 材料产能,成功研发了光伏膜料产品 FL02528,聚焦高 VA 含量高端产品,掌握多项核心技术,公司募投项目“EVA 装置管式尾技术升级改造项目”于 2022 年 3 月建成 投产,增加产能 1.8 万吨/年,光伏 EVA 的占比大幅提高,光伏胶膜料排产占比稳定在 80%以上。2022 年上半 年,公司核心产品 EVA 贡献 33.81%的营业收入和 79.09%的毛利润,其毛利率由 2021 年的 50.52%提升 至 54.17%。新能源方面,公司还布局了 10 万吨/年碳酸酯锂电池电解液溶剂项目、2 万吨/年超高分子量聚乙烯锂 电池隔膜料及 9 万吨/年醋酸乙烯联合项目 3000 吨/年碳酸亚乙烯酯(VC)项目、20 万吨/年 EVA 项目,上述 项目将于 2022 年底至 2025 年陆续建成投产,成为公司未来发展的重要动力。

中国能源资讯网

中国能源资讯网