海外高库存不仅压垮了组件,还压垮了逆变器。

固德威今晚三季报显示,Q3净利润同比下滑31%。

此外,逆变器9月出口数据又再创新低。

逆变器的黄金成长时代落幕了。

01

9月逆变器出口跌至谷底

说起光伏行业的内卷,首先要提的就是组件,公司间价格竞争已经把价格杀到1元/W以下。但事实是,不止组件,逆变器的内卷程度更超乎想象,且从国内卷到国外。

根据最新公布的数据,可以看出逆变器出口已不乐观。9月逆变器出口46.5亿元,同比下降29%,环比下降6%;1-9月累计出口574.3亿元,同比增长46%。

从今年下半年逆变器出口趋势可以看出,当月出口额和增速持续下降,9月出口额和增速目前最低。

为何一直堪称光伏最优赛道的逆变器,今年下半年出口如此惨烈?与组件类似,最大的问题就是欧洲的高库存。

欧洲高库存的问题今年越来越严重,尤其三季度,因为去年得益于俄乌冲突,爆发的户储需求,并不是可持续的。今年的欧洲市场已恢复正常,但国内的厂商却仍在疯狂扩产能,供大于求的背景下,导致欧洲逆变器经销商囤积了大量库存。

根据EESA预计,2023年全年欧洲户用储能市场规模将达到9.57GWh,下半年库存将消化4.47GWh,预计库存想出清,至少要持续到2023年底。

但最近也有部分企业给予正面反馈,表示,欧洲库存高峰已过。且因为欧洲市场库存一直较高,经销商已经意识到了适当降价去库的必要性,且欧美地区年底11-12月份是小消费高峰,也是降价出货的好时机,所以9月大概率是出口至暗时刻。

笔者认为,无论当前欧洲库存高峰过去与否,本质没有发生变化,事实是,至少到今年年底,欧洲都在持续消化库存阶段,对于国内逆变器出口的增量需求是减少的。

即使9月逆变器出口见底,整个2023年,甚至2024年逆变器也难回到2022年的高光时刻。

相比欧洲,后续更应该关注新兴市场的机会,比如拉美的一些国家,像秘鲁、阿根廷、智利这种风光储的发展都非常好,甚至中东、西亚市场都还没彻底起来,都可以作为欧洲的后续补给。

02

成也欧洲、败也欧洲

虽然三季度欧洲高库存一直高热度话题,但实际上,今年上半年逆变器也有过业绩小高潮。

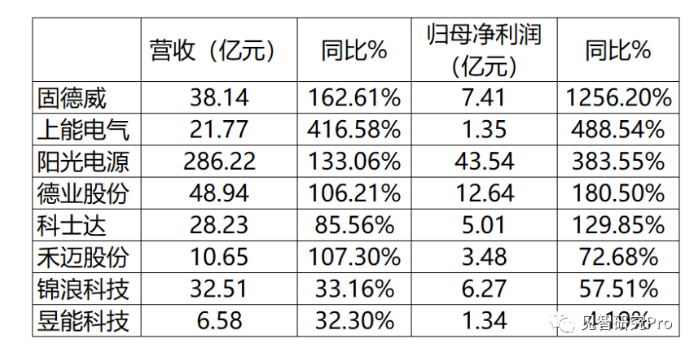

2023H1逆变器企业延续了去年的高光期。头部企业固德威、阳光电源、上能电气、德业股份等等的营收和净利润同比增速都至少翻倍。

固德威营收同比增长162%,利润翻了13倍;上能电气营收同比增长416%,利润翻了近5倍;阳光电源营收同比增长133%,利润翻了近4倍,等等。

再仔细对照出口数据,终于找到了上半年逆变器业绩牛气冲天的原因:

从出口数据可以看出,今年上半年是逆变器出口高峰期,可以说出口延续了2022H2的势头,尤其3月份单月出口当月值达79.9亿,同比增速166.6%,创历史新高。所以逆变器龙头企业们业绩优秀并不意外。

但是好景不长,Q3逆变器企业业绩迎来大变脸。10月27日晚固德威也公布了三季报,其中2023Q1-Q3实现收入56.5亿元,同比增长94%;归母净利8.93亿元,同比增长224 %;

其中,2023Q3实现收入18.36亿元,同比增长25%,环比下降12%;归母净利1.52亿元,同比下降31%。

固德威Q3的营收和利润同比出现下滑,原因也很简单,仍是欧洲户储渠道库存水平较高,对逆变器企业订单需求影响较大。

所以从业绩可以看出,逆变器企业是“成也欧洲,败也欧洲”。

03

没有永远增长的行业

逆变器与其他光伏环节没有本质的不同,大环境都是受益于2020年后全球新能源的爆发需求。

与组件、硅片、电池等环节不同的是,逆变器一直被认为光伏最优赛道,除了有技术壁垒外,更核心的原因是俄乌冲突带来的爆发性需求。我国逆变器企业凭借性价比优势,快速占领了欧洲市场份额,叠加海外毛利率更高,自然造就了逆变器辉煌的业绩。

但是没有永远的成长行业,一个行业暴利,必然会吸引大量人参与,随后必然各方势力会大量扩产,抢占市场份额,进而导致产能过剩,毛利率下滑,行业出清。

组件如此,逆变器也不例外,所以部分企业出口已经从欧洲转战新兴市场,试图优化竞争环境。

简言之,逆变器仍然是个好行业,但不可能永远给市场创造惊喜。

但伴随主战场欧洲爆发性需求结束,市场回归正常后,逆变器企业也难再复制过去的暴利,产能过剩,价格战是大概率事件与其他环节类似,行业接下来会加速出清。

中国能源资讯网

中国能源资讯网