降本增效是光伏行业永恒不变的主题,当P型电池效率接近理论极限时,N电池技术便被推到前台,成为下一个电池方案的备选。然而N型电池技术又有若干分支,TOPCon、HJT、XBC这三种技术路线谁讲取代PERC电池,成为下一个主流电池技术呢?

“TOPCon只是过渡技术”“HJT太贵”“XBC不具备大规模量产条件”,业界对于这三种技术路线争得不可开交。然而资本是诚实的,许多行业内的大佬巨头,站队TOPCon!那么有多少企业选择TOPCon,TOPCon目前的产能是多少,未来规划如何,又有哪些企业可以借“TOPCon技术路线”逆风翻盘,跃升至一线品牌,甚至龙头企业呢?

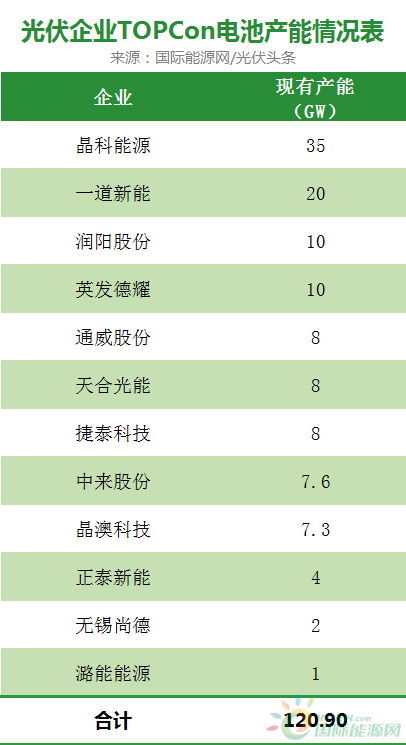

12家企业,121GW产能

2022年,被业界人士认为是N型电池技术商业化元年,新老玩家在TOPCon产业赛道上狂飙,数十吉瓦的产能规划,上百亿的投资,屡屡抛出,引发业内关注。

光伏圈有句名言“先进的产能永不过剩”。但是产能的布局需要时机,需要产业链配套,特别是处在产业链中游的光伏电池环节,需要有下游市场,更需要上游硅片、设备、光伏银浆等辅材的配合。

2022年TOPCon产业链上的这些环节都已成熟。下游电站企业特别是央国企年度组件采购计划之中,已经将N型组件列入采购计划。上游设备环节技术已经成熟,光伏银浆、胶膜在TOPCon电池中已经实现了规模化的应用。

基于这种产业链环境,光伏电池、组件企业纷纷上马TOPCon电池项目,并且实现量产出货。据国际能源网/光伏头条(PV-2005)根据公开信息统计,有13家企业,合计拥有120.9GW TOPCon电池产能。

其中,晶科能源以35GW产能排名第一,一道新能20GW位列第二,润阳股份、英发德耀均拥有10GW产能,列第三。

从企业方面来看,在拥有TOPCon电池产能的企业中,既包括晶科能源、晶澳科技、天合光能等光伏产业链一体化企业,也包括了通威股份、润阳股份、捷泰科技这样的电池片企业。除此之外还有英发德耀这样的新势力企业。

967GW产能在规划之中

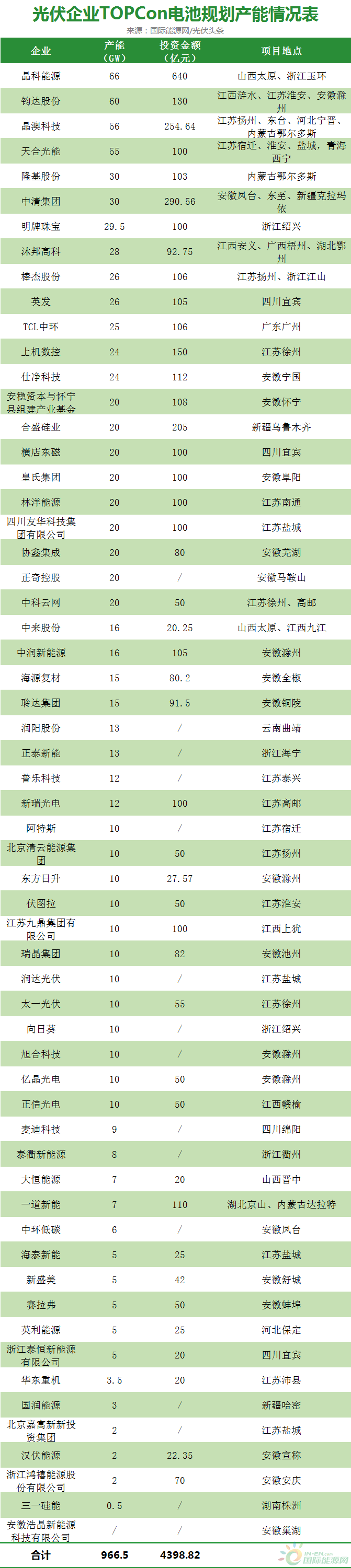

光伏行业站在投资风口,进入了大扩产时代。据国际能源网/光伏头条(PV-2005)统计,仅2022年,光伏电池片在建或者规划的产能高达电池片规划或者在建产能966GW。2023年,光伏电池的扩产大潮仍在继续。隆基绿能、晶澳科技、协鑫集成等巨头纷纷扩产,跨界企业三五互联、明牌珠宝等也加入了扩产的行列。

光伏电池环节,还有一个值得关注点则是处在技术迭代的十字路口,是选择扩产旧有产能,还是跨入TOPCon、HJT的N型领域呢?

事实证明,光伏企业在技术选择方面从来不保守,而且乐于拥抱新技术,特别是与PERC技术兼容的TOPCon电池技术更是成为资本的宠儿。光伏设备企业罗博特科在接受投资者调研时曾表示,根据目前光伏电池片行业的公开信息和从客户端摸排的信息来看,今年光伏电池片行业扩产将持续保持高速增长的态势,主要还是以Topcon技术路径为主,比较明确的是2023年将是光伏Topcon的扩产大年,预计将超过200GW的扩产规模。

据国际能源网/光伏头条(PV-2005)统计,2022年起截止目前,59家企业,在建或者规划的TOPCon电池项目达83个,合计建设容量966.5GW。

扩产企业之中,既有隆基绿能、天合光能、晶科能源、晶澳科技、阿特斯这样的光伏巨头选择站队TOPCon,也有跨界企业如皇氏集团、名牌珠宝、棒杰股份、三一硅能等新进企业。

产能分布方面,江苏、浙江、安徽、河北、四川、山西、内蒙古是TOPCon产能的主要聚集区。当然这与扩产企业本身的产能布局密切相关。

投产时间方面,由于光伏电池的投产时间本身较短,因此许多项目都会在2023年投产。届时,随着TOPCon产能的集中爆发,对于下游市场必将产生强烈的冲击。

TOPCon八大金刚

光伏行业的竞争堪称惨烈,几乎每一次迭代都有新的企业脱颖而出,也有老牌企业因为在技术路线上发生选择性错误而丢失了原来的行业地位。如今又一次站在了技术迭代的十字路口,哪些企业率先发力,脱颖会而出呢?国际能源网/光伏头条(PV-2005)选择了TOPCon领域的8大企业,从产能、技术积淀、战略决心方面,探究其未来的发展趋势。

1、晶科能源

晶科能源无疑是TOPCon技术路线坚定的支持者,也TOPCon电池技术商业化最重要的推动力量。

在技术积累方面,晶科能源在过去的两年里连续7次打破N型TOPCon电池的世界纪录,2022年年底更是创造了26.1%新的电池转换效率世界纪录。在商业化量产方面,晶科能源的TOPCon电池量产效率全线超越25%。

产品方面,晶科能源自主研发的基于N型TOPCon技术的Tiger Neo系列组件,目前最高功率已突破600W+。

产能方面,据晶科能源最新披露的消息,其投产的TOPCon产能达到35GW,实现了N型组件与P型组件一体化成本持平。2022年组件出货量达到10GW。根据规划TOPCon组件将成为晶科能源2023年出货的主力。

2、一道新能

作为成立不久的新晋组件企业,一道新能同样是TOPCon电池技术坚定的支持者和推动者。早在2019年,一道新能建立了第1条TOPCon研发和生产线。2022年聘请N型电池领域技术领军人物宋登元担任首席技术官。

截止目前一道新能已经研发成功三代技术路线。TOPCon电池平均效率达到25.2%以上,最高量产效率达到25.6%。

产品方面,一道新能推出“DAON”品牌全系列DAON Mini、DAON and DAON Pro N型高效组件,最高组件的效率高达22.8%。

产能规划方面,据一道新能发布的《一道新能N型产品白皮书》显示,截止2022年底,一道新能TOPCon产能达到20GW,根据规划到2023年底,其N型电池产能和组件产能将分别达到30GW。

3、天合光能

作为210联盟的发起人,天合光能打通210+P生态之后,又提出了210+N的战略。在N型电池技术的选择方面,天合光能同样选择了TOPCon。

早在2015年,天合光能就开始研发TOPCon技术。2016年建成孟河N型电站级实证基地,2019年为铜川和长治两个领跑者项目共交付500MW i-TOPCon组件,2021年建立了500MW基于210产品技术平台的N型i-TOPCon中试线。2022年,天合光能宿迁基地8GW 210+N型i-TOPCon电池成功下线。至此天合光能TOPCon技术实现了产业化量产。

产品方面,天合光能推出了全新一代Vertex至尊N型605W系列、695W系列组件,转换效率达到22.4%。

产能规划方面,天合光能江苏宿迁8GW电池项目已经投产、此外青海西宁的全产业链项目,其中10GW电池也采用TOPCon技术路线。根据天合光能的规划2023年TOPCon组件产能将达到30GW,TOPCon组件出货量占总出货量的20-30%。

4、晶澳科技

以电池起家的晶澳科技更加注重电池技术的研发,在TOPCon、HIT、IBC、钙钛矿电池技术方面多有储备。实际投入产业化之中,则更加侧重于TOPCon。对此晶澳科技解释称TOPCon比较成熟,公司研发投入大,异质结在2-3年有大规模量产的可能性。

2022年第二季度晶澳科技TOPCon电池实现量产。2022年5月18日,晶澳科技推出DeepBlue 4.0 X组件,最高功率达到625W,效率则高达22.4%。

产能方面,晶澳科技在建及规划TOPCon电池产能56GW,并且明确2023年TOPCon组件出货占比将达总体指引的30%。

5、阿特斯

与其他光伏组件巨头相比,阿特斯最初站队HJT,并且一度成为旗帜性的代表企业。然而当其他光伏组件巨头纷纷加入TOPCon阵营之后,阿特斯的态度发生了巨大转变。2022年年末,阿特斯官网称预计将在明年初开始出货第一批TOPCon产品,公司未来所有的新电池产能都将专注于这一技术。自此,阿特斯完全倒向了TOPCon。

阿特斯太阳能董事长兼首席执行官瞿晓铧曾表示,TOPCon组件将巩固阿特斯在技术领先地位和定价能力方面的竞争力。

产能方面,阿特斯在江苏宿迁规划10GW TOPCon电池产能。阿特斯也明确表示,2023年TOPCon组件发货量将占发货总量的约30%。

6、隆基绿能

作为组件领域甚至是光伏产业的龙头,隆基绿能对于N型与P型之争,TOPCon与HJT分野的态度备受关注,然而隆基迟迟没有表态,一再表示,对于技术路线不会押注。此后,隆基推出HPBC电池,更是让外界猜测,隆基已经否决了TOPCon电池技术路线。

然而,就在2月27日,隆基在接受投资者调研时,首次向外界明确其鄂尔多斯电池项目将采取N型技术中的TOPCon技术,以用于满足地面电站客户的需求,预计2023年三季度开始进行设备安装。

根据国际能源网/光伏头条(PV-2005)了解,鄂尔多斯电池项目于2022年3月签约,规划电池产能30GW,预计投资金额103亿元。

隆基的实力与技术储备毋庸置疑,一旦选择TOPCon,无疑为TOPCon技术了路线加了重磅砝码。

7、通威股份

与隆基态度相似,作为电池、硅料双龙头的通威股份,在TOPCon于HJT之间不轻易做选择,而是两头布局,多管齐下。自2020年起,通威开始自主研发“TNC”技术,在行业中率先开启210mm尺寸的N型钝化接触技术开发并顺利投产1GW生产线。

截止目前,通威利用TNC技术生产的电池量产转换效率已经超过25.1%。产能方面,除1GW中试线外,9GW TNC量产线也已投产。

作为电池领域的龙头,尽管通威选择量两头发展TOPCon与HJT,但是通威的实力与技术储备不容小觑,未来也必将成为TOPCon领域的一支重要力量。

8、中来股份

中来几乎是国内最早投入TOPCon电池技术研发与商业化量产的的企业。早在2016年中来N-TOPCon技术在全球的应用已经超过4.1GW。

在技术储备方面,中来已经推出两代TOPCon电池技术,且正在研发TOPCon3.0,有望在2023年实现量产。长期的研发投入与技术储备,使得中来在TOPCon领域优势尽显。据中来方面表示,其TOPCon电池的单GW固定资产投资成本大约为1.8-2亿元,电池银浆耗量约100-110mg/片。后续TOPCon3.0量产后银浆耗量有望降至70 mg左右

产能方面,中来股份山西16GW高效单晶电池智能工厂项目一期8GW中首批4GW项目产线已经实现全面量产,一期剩余4GW项目设备正在逐步进场,争取2023年一季度完成主要设备安装。同时,争取今年年底前完成16GW项目整体建设。

值得关注的是背靠国企浙能电力中来股份,有资本与下游市场加持,实力大为增长,加之在TOPCon领域积累有年,未来将成为TOPCon领域一支举足轻重的力量。

资本是最诚实的,站在技术迭代的十字路口,光伏大佬们纷纷站队TOPCon,可见TOPCon电池技术已经在竞争中脱颖而出。而像晶科能源这样的龙头企业,带头推动TOPCon产业生态形成,则加速了TOPCon产业的发展。如果2022年时N型电池技术商业化元年,那么2023年很有可能是TOPCon电池技术集中爆发一年。这期间,又有哪个龙头企业脱颖而出,或者新晋企业充当黑马,国际能源网/光伏头条(PV-2005)将持续关注。

来源:国际能源网/光伏头条

中国能源资讯网

中国能源资讯网