电解液作为液态电池的四大关键材料(正极材料、负极材料、电解液、隔膜)之一,在电池内部的正负极材料之间起传导导电离子的作用,保证了内部电路的有效性,对导电离子电池的能量密度、功率密度、循环寿命、安全性能、宽温应用等起着关键性作用,被称为“电池的血液”。

电解液的定义

液态电池主要由正极材料、负极材料、电解液、隔膜四大部分组成,电解液在电池内部的正负极材料之间起传导导电离子的作用,通常需满足电导率高、工作温度范围宽、电化学窗口宽、热稳定性好、化学稳定性高、安全性较好等性能特性。电解液是锂电池的重要原材料,电解液主要构成成分为溶质、溶剂和添加剂。

电解液的构成

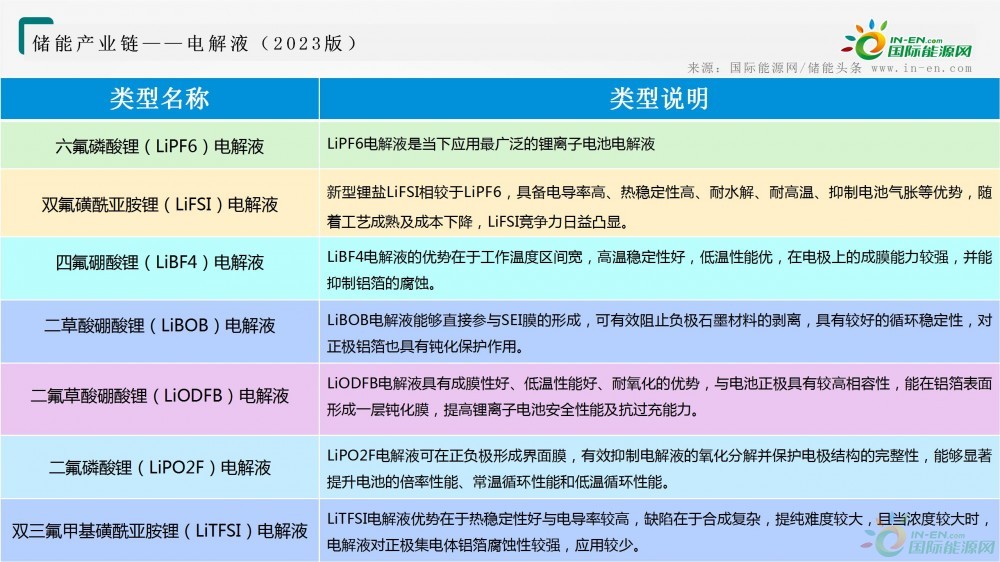

锂离子电池电解液行业分类

在电解液的三类核心材料溶质(锂盐)、溶剂、添加剂中,溶质是电解液中成本占比最高的成分,按照不同的锂盐溶质分类,电解液可分为六氟磷酸锂(LiPF6)电解液、四氟硼酸锂(LiBF4)电解液、双氟磺酰亚胺锂(LiFSI)电解液、二草酸硼酸锂(LiBOB)电解液、二氟草酸硼酸锂(LiDFOB)电解液、二氟磷酸锂(LiPO2F)电解液、双三氟甲基磺酰亚胺锂(LiTFSI)电解液。

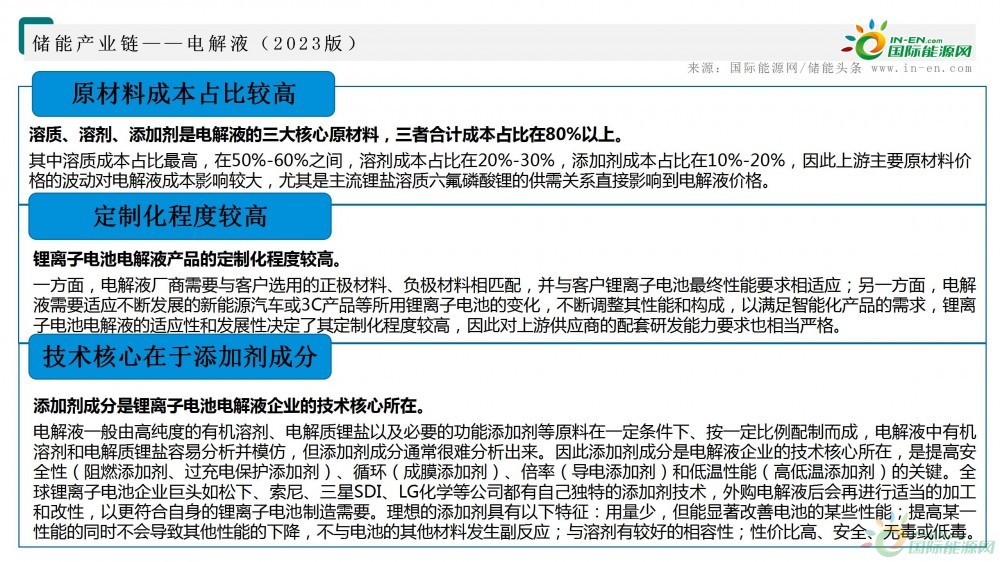

锂离子电池电解液行业特征

溶质、溶剂、添加剂是电解液的三大核心原材料,三者合计成本占比在80%以上,上游主要原材料价格的波动对电解液成本影响较大。由于一方面要与电池客户选用的正极材料、负极材料相匹配,并与客户锂离子电池最终性能要求相适应,另一方面需不断适应动力、储能、消费领域锂离子电池性能变化,中国锂离子电池电解液行业的产品定制化程度较高,且能够显著改善电池性能的添加剂成分是电解液企业的技术核心所在。

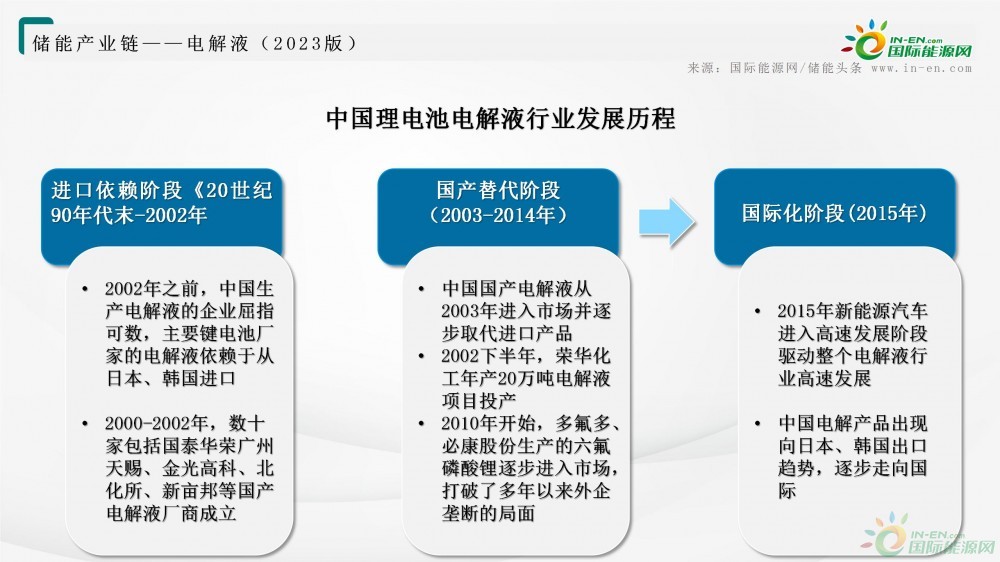

行业发展历程

我国锂电池电解液行业经历了进口依赖、国产替代和国际化三个阶段,经过不断的发展,中国企业生产的锂电池电解液性能逐步提升,获得了业内的普遍认可,国产化率稳步提升,并逐渐走向国际。

我国电解液行业发展历程

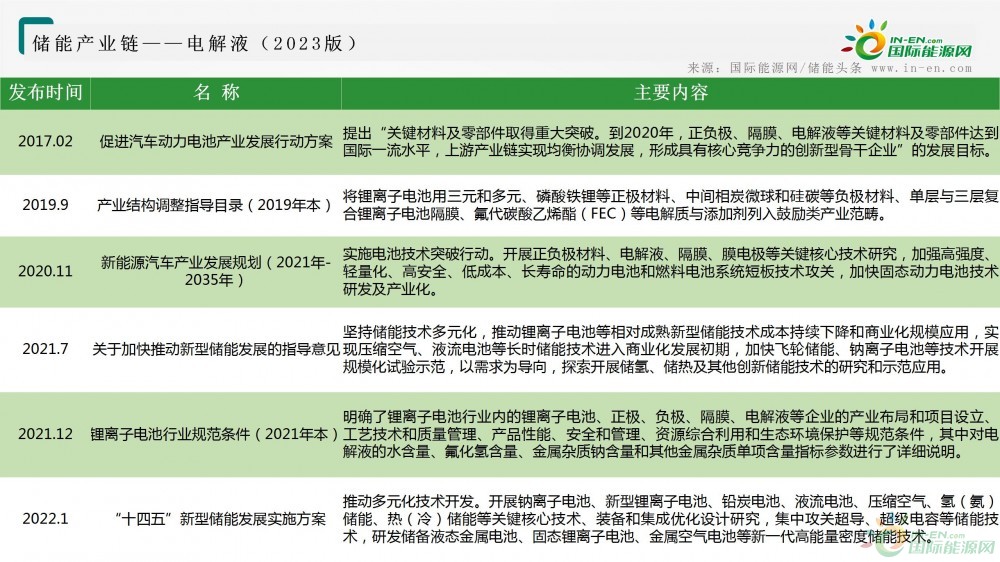

行业相关政策

锂离子电池电解液政策梳理

电解液行业产业链梳理

电解液产业链上游主要包括溶剂、溶质、添加剂,其中溶剂包括碳酸乙烯酯、碳酸二甲酯等;溶质主要指六氟磷酸锂;电解液添加剂主要包括成膜添加剂、过充保护添加剂、高/低温添加剂等。中游为电解液的分类,主要有液体电解液、固体电解液、熔盐电解液等;电解液下游主要应用于动力电池、消费电池、储能电池、电容器。

电解液产业链上游溶剂上市企业包括胜华新材、奥克股份等;溶质企业包括永太科技、天际股份等;添加剂企业主要有华盛锂电、孚日股份等。中游电解液重点企业包括天赐材料、新宙邦、杉杉股份、延安必康等。

中国电解液行业竞争格局

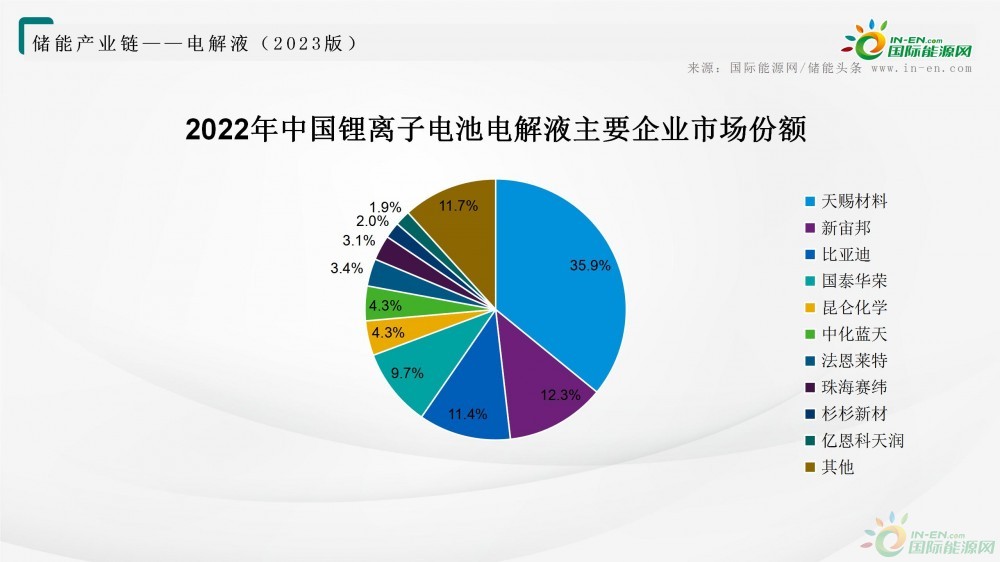

2022年,全球锂离子电池电解液出货量突破百万吨,达到104.3万吨,同比增长70.4%。中国电解液出货量同比增长75.7%,达到89.1万吨,在全球电解液中的占比增长至85.4%。

从中国主要电解液企业来看,天赐材料以32万吨的出货量排名第一,超过10万吨的企业还包括新宙邦和比亚迪,数据显示,具备外资背景的亿恩科天润2022年电解液出货量挤进国内前十,取代了2021年行业前十企业洛阳大生。

从中国电解液企业竞争格局来看,2022年相比2021年发生了较大的变化,天赐材料的行业龙头地位进一步稳固,其市场份额由2021年的28.8%提升到2022年的35.9%;国泰华荣行业第三的位置被比亚迪取代;昆仑化学、中化蓝天、法恩莱特和珠海赛纬四家企业之间的竞争处于焦灼状态;中国电解液行业CR10由2021年的84.3%提升到2022年的88.3%。

从电解液价格来看,2022年3月份,电解液的价格达到历史高点13万元/吨后开始回落,2022年12月,国内电解液的市场均价已经回落到最低6万元/吨左右。

对于未来全球电解液的市场需求量的预测,基于对于储能用电池的乐观预期,预计2025年全球电解液需求量将达到272.6万吨,2030年电解液需求量或将超过800万吨。根据目前主要企业的扩产计划,到2025年中国电解液企业规划的产能已经超过800万吨,且随着2022年大量产业链上游企业包括石大胜华、永太科技等企业的大规模进入到电解液领域,电解液行业的竞争将更加激烈,具备成本优势的企业才能在竞争中脱颖而出。

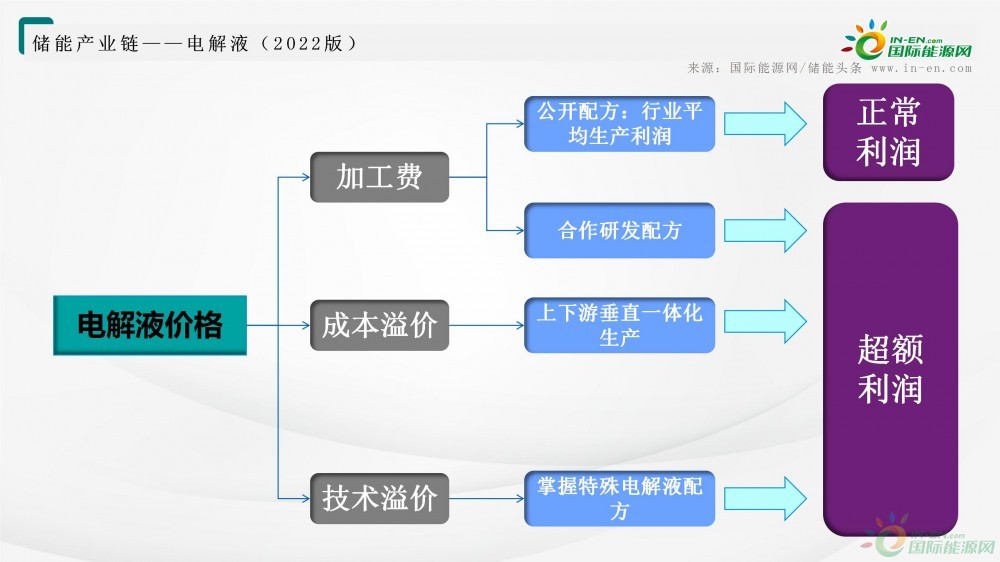

电解液商业模式

从商业模式看,电解液的价格基本按照“加工费+成本溢价+技术溢价”的方式定价。1)加工费:公开电解液配方/与电解液厂合作研发配方+电解液厂代工。这种模式下,动力电池会将生产交由电解液厂商代工,后者只能收取代工费,动力电池厂商提供配方或者与电解液厂一起合作配方。整体代工业务竞争激烈,电解液厂商利润空间非常有限。2)成本溢价:是指通过布局溶质、溶剂和添加剂向上游一体化,赚取购买原材料环节节省的利润。3)技术溢价:是指电解液厂自研配方及生产电解液,即掌握特殊电解液配方所赚取的技术溢价。

电解液三种商业模式

技术趋势

国产电解液经过多年发展,已经成为四大材料中技术最为成熟的品种。下一步,电解液发展方向将围绕稳定性和安全性进行。双氟磺酰亚胺锂(LiFSI)具有优于六氟磷酸锂的物化性能,其热稳定性较好,溶解温度为200摄氏度,高于六氟磷酸锂80摄氏度的溶解温度,成为最具潜力的新型锂盐。但LiFSI生产成本远高于六氟磷酸锂,目前价格近50万元/吨,约为六氟磷酸锂价格的五倍,因此LiFSI仅作为添加剂在部分电解液中与六氟磷酸锂混合使用。此外,固态电解质因能彻底解决高温分解问题,成为未来锂离子电池电解材料的重要发展方向。

电解液行业发展前景

1.产业政策支持

新能源、新材料、新能源汽车行业作为战略新兴产业与先导产业同时受国家相关产业政策支持,具有巨大的发展空间,电解液作为电池上游,受下游行业影响较大。政府鼓励发展新能源,鼓励锂电池相关企业积极开展针对正负极材料、隔膜、电解液等再生利用技术、设备、工艺的研发和应用,努力提高废旧动力蓄电池再生利用水平,通过冶炼或材料修复等方式保障主要有价金属得到有效回收,实现电池材料技术突破性发展。

2.下游应用场景潜力巨大

目前锂离子电池电解液行业的下游应用仍在不断丰富中。在动力电池应用领域,随着锂离子电池成本进一步降低和行业标准的提升,电动汽车的渗透率将持续提升。此外,电动自行车以及低速电动车也将越来越多地使用锂离子电池替代传统的铅酸电池;在消费电池应用领域,5G技术的成熟及大规模商业化应用将催生智能移动设备的更新换代需求。此外,可穿戴设备、电子烟、无人机、无线蓝牙音箱等新兴电子产品的兴起亦将为消费电池带来新的市场;在储能电池应用领域,电网储能、基站备用电源、家庭光储系统、电动汽车光储式充电站等都有着较大的成长空间。下游应用市场的巨大潜力将促进锂离子电池材料行业的蓬勃发展。

3.行业集中度继续升高

随着龙头企业产能扩张,用成本和产能不断抢占市场份额。电池厂商出于对质量和供应量的稳定性考虑,更倾向和大企业合作,对电解液的中小企来说,生存空间逐渐被头部企业蚕食,加快行业洗牌,行业集中度越来越高。

来源:国际能源网/储能头条

中国能源资讯网

中国能源资讯网