配额制和合理利用小时数过期作废的政策影响下,对于三北地区的存量风电项目来说,发电的机会来了,但资产也已经老了。

百亿电量技改空间

根据能源局公布的历年新增风电装机数据,在存量2亿千瓦项目中,运行10年以上(含)的装机达到30.64GW,占比14.6%。对于这30GW的项目来说,近期存在三种业务需求:

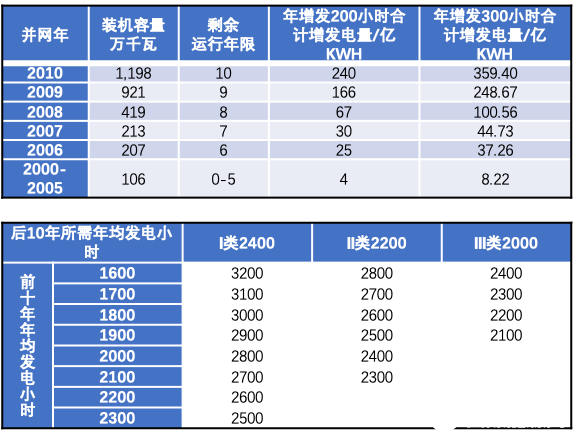

均值-技改:对于大多数项目来说,在长期限电的影响下,历史平均发电小时不足2000小时,要在经营期满20年以前发电至合理利用小时数上限,未来10年的平均发电小时至少需要增加200-300小时以上。这一类项目适合进行常规技改提效方案。总量上,30GW存量资产未来10年合计需要增发500-800亿电量,假设度电含税实际收益为0.3元/kwh(考虑市场化交易影响),则整体至少可增收160-240亿元。

绩差-重置:部分项目由于业主疏于管理、或风机质量存在重大问题等因素,历年发电小时数远低于地区平均水平,如只有1300-1600小时,小范围常规技改无法起到显著的提质增发效果,在政策允许的前提下,需要考虑部分机组重置,但重置后机组运行年限一般不突破原有经营期。

绩优-重置:对于历史发电良好、10-15年即可用完合理利用小时数额度的项目,由于剩余期限只有月结交易电价收入,度电收益显著下降,可以考虑老旧机组提前退役,棕地变绿地,由于土地使用年限仍有超过30年期限,重新核准平价项目,新项目运行年限至少20年。

表1 截止2020年末已运行10年以上装机及增发电量测算

表2 已运行10年项目不同历史发电小时预测未来发电需求

因此,从体量和效果来看,对于业主来说,存量项目技改重置是必须做出的决策,对服务主体来说,这也是必须重视的即期市场。

IRR不是万能的

但是,如何全面合理的评估技改重置回报?从时间轴上,应该以当前时点看未来还是追述历史表现,测算全生命周期整体收益?从决策角度,谁是技改方案的比较基准?决策指标是否仍然是和只能是IRR?

无论是可研报告还是企业投资决策,经评模型输出一般包括多个指标。但是决策者真正关心的只有IRR。其他如NPV、回收期等指标,一直被输出,从未被利用。

IRR和NPV均是通过基于项目或股权现金流入流出得到的指标。作为一体两面,针对同一项目,假设要素变化,IRR和NPV的变化方向永远一致。

NPV反应的是特定目标收益率下,生命周期全部现金流的现值。为正,则说明项目收益满足收益率要求,值得投资;反之亦然。但由于NPV是绝对值的指标,一个10万千瓦项目的NPV会高于5万千瓦项目,不方便用于跨项目对比。

作为比率指标,IRR不会受到容量大小的影响,更方便进行项目之间的横向对比,因此被行业广泛采用。但是,IRR的指标并不是万能的,在某些特殊情况下“唯IRR论”会导致投资者做出错误决策。比如,正常情况下,IRR高意味着项目回报高,回收期短。但是有些项目由于现金流入集中在后期,会出现IRR高、回收期长的矛盾特征。投资人如果单独以IRR为评价指标,可能会低估项目风险,做出错误决策。

另一方面,从业主角度来说,在规模扩张和资金相对充裕期间,投资规模不受限,满足目标收益率要求的项目均可投资,深究回报指标的必要性不大。但是如果可投资资金受限或者可选择投资的范围较宽时,都会存在拟投资项目的比选需求。此外,在企业存量资产规模已经达到一定体量后,不仅应该建立存量资产的“企业风况”以反映项目风资源特征,还应该研究企业资产的收益特征,比如是否重仓了某些中长期电价下降风险较高的地区,或者所有项目都在三季度的小风季存在较大的偿债压力。

因此,投资新项目时,需要考虑新项目对存量资产组合投资回报和偿债能力影响,是拔高还是拉低了关键指标。这时,IRR需要叠加其他指标才能做出正确决策。

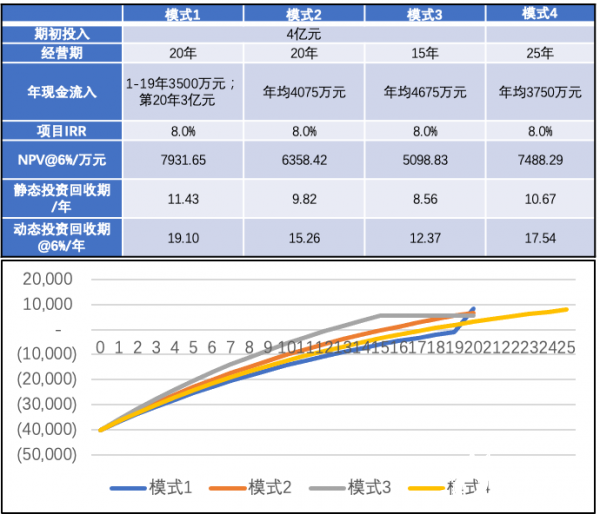

比如,同样在期初投资4亿元,如下三种现金流入方式下项目IRR均为8%,但现金流走势大相径庭。如果以IRR来看,似乎都是可投资项目,而且模式1在经营期末存在大额现金流入,NPV显得尤其大,应该被投资。但收益不确定性和现金流越靠前越值钱的角度出发,模式2-4的动态回收期均更短,是具投资吸引力;如果处于加息通道,预期后期新项目收益率更高,则应该选择模式3,加强资金回收,尽早开展下期投资;如果处于低利率和降息通道,后期新项目收益率预计不如当前项目,则更应该选择模式4,延长享有高收益的区间。

表3 收益率相同的4种业务模式要素对比

图1 收益率相同的4种业务模式下累计现金流现值(万元)

上述现金流走势特征没有被IRR反应,动态投资回收期则可以很好地显现。回收期指标常常被投资人忽略。静态回收期反应的是不考虑折现因素下期初投资额的还本期限,动态回收期更为全面,反应的是还本且达到目标收益率的时点(即图中与横轴相交点)。对于直供电、存在补贴拖欠的项目,由于收益不确定性较大,应该更加关注回款风险,以IRR+动态回收期作为组合评价指标。

技改重置回报评估注意事项

基于上述分析可知,项目评估不应该仅仅关注IRR一个指标,而应该:

对项目本身,关注IRR与动态投资回报率两者综合表现,更为立体的展示项目现金流特征;

对企业来说,应该建立存量资产收益特征库,关注新增项目对存量资产组合关键指标的影响。

与绿地项目不同,存量技改项目还存在如下两个独特性需要思考:

从时间轴上,只需要以当前时点看未来?还是追述历史表现、测算全生命周期整体收益?

对于技改决策,是单独看业务本身收益为正即可投资,还是存在比较基准?

选择哪个周期首先要看指标的用途。

如果技改前后业主一致,测算用途是进行项目全生命周期后评估,则应该选择完整口径数据,以客观评价项目在整个经营期的投资回报。需要注意的是,由于技改导致项目经营期新增了资本性支出,改变了持续正回报的收益曲线,即使技改本身是正回报,也可能拉低原有投资回报率。这也是对于技改项目不能“唯IRR论”、需要明确测算周期的重要原因。

如果技改前后股东易主,或者说测算目标是决策是否进行技改,那么应该站在当前时点,评估技改提效方案与原方案继续运行两种模式的现金流增量影响。

除了常规的电价、电量、OPEX假设外,技改方案下,需要关注当期投入需要考虑停工损失导致的技改年电量下降、原有设备拆除运输回收、原有资产无法继续折旧、长期贷款可能提前偿还或置换的影响。而且基于当前的环保零废趋势,原方案和技改方案均应增加考虑到期退役时点的弃置费,方可做出正确的技改决策。

图2 特定项目不同模式累计现金流现值对比(万元)

(技改模式1假设第11年投入4000万元,以后每年增收800万元;技改模式1假设相同投入每年增收1000万元)

中国能源资讯网

中国能源资讯网