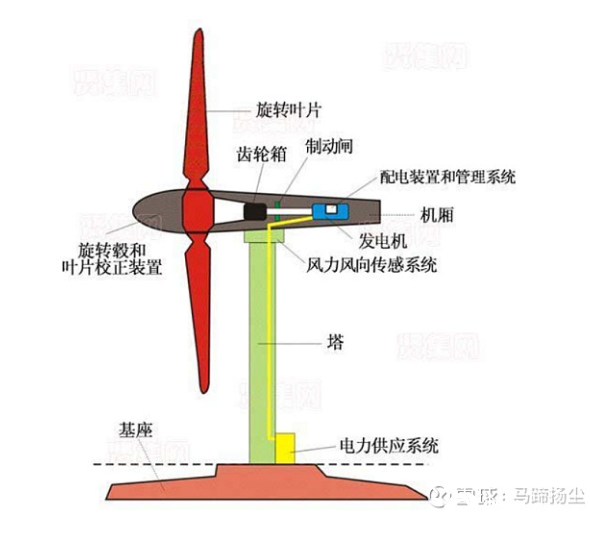

风机主要由塔筒和风电机组构成,风电机组中叶片、齿轮箱、发电机、钢件、变流器、铸件、偏航变桨轴承为主要零部件。

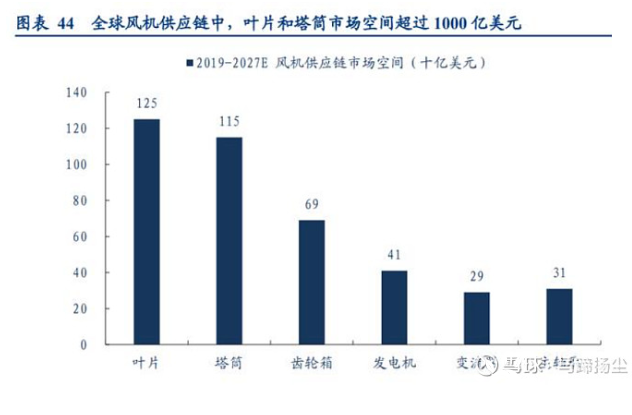

据测算,2020-2027 年间,全球风机供应链潜在市场价值高达 5400 亿美元,其中,叶片和塔筒的市场潜力最大,分别超过 1000 亿美元,其次为齿轮箱、发电机、变流器、主轴承。

一、塔筒

风机塔筒是风力发电机的支撑结构,同时吸收风电机组震动。作为风电机组和基础环(或桩基、导管架)间的连接构建,传递上部数百吨重的风电机组重量,也是实现风电机组 维护、输变电等功能所需重要部件。其内部有爬梯、电缆梯、平台等内部结构,以供风电机组的运营及维护使用。

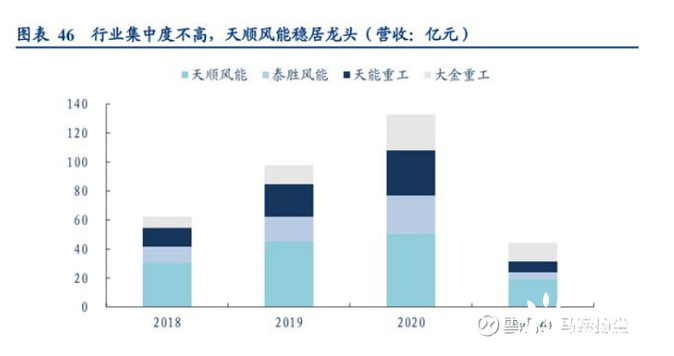

塔筒生产工艺在产业链中相对简单,进入门槛低,使我国塔筒企业短期剧增,市场集中度不高,天顺风能、泰胜风能、大金重工、 天能重工等四家上市公司为头部企业。除了这四家上市的民营专业化塔筒生产企业以外,还有粤水电、 中船澄西(中国船舶旗下)、中国水利水电四局(中国电建旗下)、中车同力钢构、华电重工、 江苏神山风电等众多企业,其中以国有企业为主。

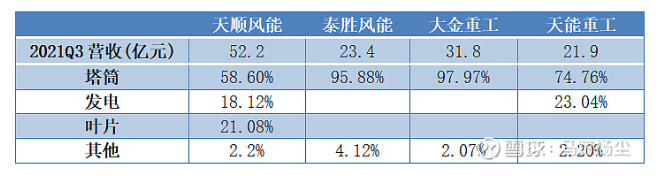

四家上市公司比较来看,天顺规模最大,业务布局更全面合理,为行业龙头。

四家上市公司分类业务在营收中占比分析(2021中报)

相较于风机及其他零部件环节,塔筒行业的市场格局仍较为分散。主要两个原因:一是运输半径。塔筒的运输费用较高,运输半径相对有限。一般而言,单段塔筒的长度为 20 米以 上,重量高达数十吨,运输难度较大。二是产能扩张难度较低,门槛不高。与铸件、锻件相比,塔筒制造所需的投入较少,资产较轻。整体上看,塔筒行业属 于轻资产运营模式,成本构成中原材料占比较高,所需的设备投资则相对较少。

若以每 GW 装机 对应 9 万吨塔筒进行粗略测算,则 2020 年全球/国内风电塔筒总用量大致为 837/468 万吨,而国内塔筒龙头天顺风能的塔筒销量为 59 万吨,以此推算天顺2020 年的全球市占率约为 7%,国内市占率则在 10%左右。

二、叶片

叶片为发电机组关键零部件。由于风电建设项目招标时塔筒一般单独招标,风机则包括叶轮和机舱两部分。叶片的尺寸、形状直接决定了能量转化效率,也直接决定了机组功率和性能,因此风电叶片在风机设计中处于核心地位。

全球风电叶片呈现多寡头竞争格局,国内企业市占率低。叶片制造企业分为两种:独立第三方、整机厂自有叶片部门,独立第三方叶片厂商为业界主流。

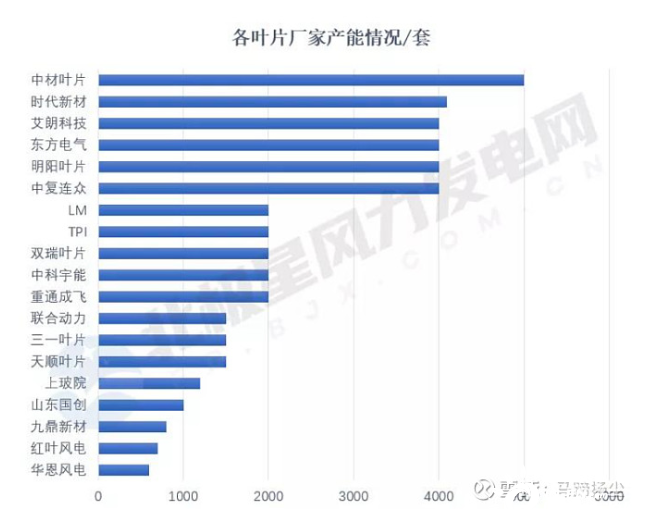

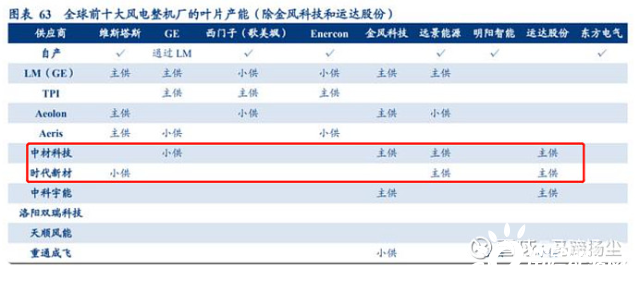

全球前十大风电整机厂中,除了金风科技和运达股份,都有叶片制造产能。中材科技和时代新材是行业龙一龙二。北极星风力发电网不完全统计,2020年,我国兆瓦级风电叶片产能超过4.2万套,不包括企业正在扩充的产能,其中,中材叶片、时代新材、东方电气天津叶片、明阳叶片等企业年能产超过3000套。

中材是金风科技、远景能源、运达股份三家头部企业的主供更胜一筹。

三、零部件:轴承及主轴

风电轴承主要包括风电主轴轴承、偏航轴承、变桨轴承。

通常来说,一套风力发电机组的核心轴承含有:偏航轴承1套,变桨轴承3套,主轴轴承1套,此外根据不同的风机技术路线(如双馈式风机)还可能需要搭配齿轮箱轴承等。

风电整机轴承分类(以双馈式风机为例):

风电轴承是国产化程度最低的风电结构件。当前国产高端轴承的精度保持性、性能稳定性、尤其是寿命和可靠性与国际先进水平仍存在一定差距。其中技术难度最高的主轴承市场呈现垄断竞争格局,国内企业只有洛轴(洛阳)和瓦轴(哈尔滨)分别占据了 4%的市场,其余市场几乎被 SKF、舍弗勒、NTN、TIMKEN 等跨国集团所垄断。

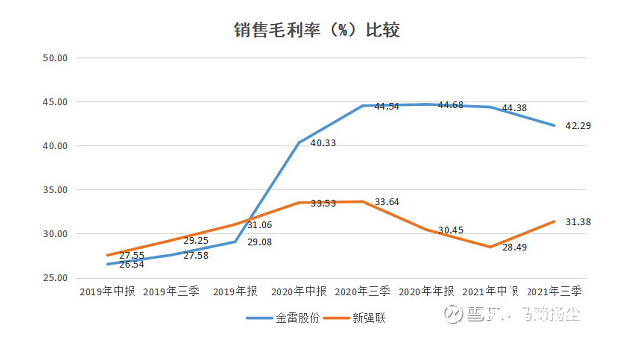

这一细分领域国产替代空间很大,上市企业中金雷股份、新强联在轴承方面突破很快。

金雷股份风电轴承业务营收占比92.85%,产品主要为双馈异步式风机主轴,涵盖了1.5到8MW多种主流机型。公司客户包括GE、西门子、歌美飒、维斯塔斯、远景能源、运达、三一、海装、中车等全球高端风机主机商。客户集中度较高,前5大客户收入占比均在60%以上。2021年中报显示海外市场占比48.38%。

新强联回转轴承已进入明阳智能、远景能源、东方电气、湘电风能、三一重能、中船海装、中车风电等,主轴轴承目前突破明阳智能、 东方电气与湘电风能。从新强联主营结构来看,自 2018 年起风电类轴承产品(变桨轴承、 偏航轴承、主轴轴轴承与风电配件)占比不断提升,截止 2020 年,风电类轴承产品营收占比达 88.21%。

从客户分布和销售毛利率来看,金雷股份更优秀些。

四、零部件:齿轮箱

风电齿轮箱是风机中一个重要的机械部件,其主要功用是将风轮在风力作用下所产生的动力传递给发电机并使其得到相应的转速。

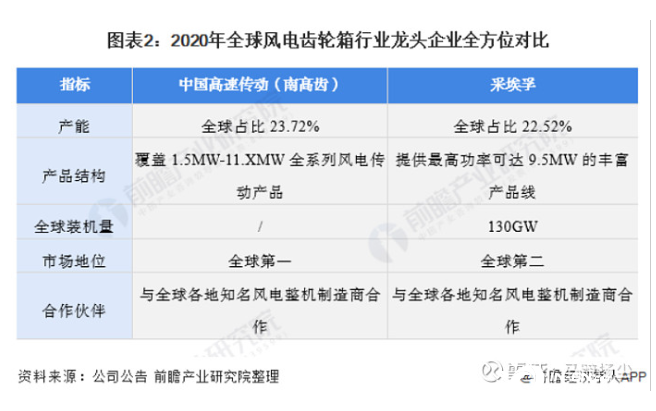

全球风电齿轮箱行业的主要龙头企业分别是南高齿(00658.HK)和采埃孚,A股相关上市公司有龙溪股份、宁波东力。根据全球风能协会统计,2019年全球风电齿轮箱前三大供应商(中国高速传动、采埃孚、威能极)合计市占率达68%,海外企业在海外市场仍有较高份额。

五、零部件:铸件

风机结构中箱体、扭力臂、轮毂、底座、行星架、定动轴、主轴套等核心部件均为铸件产品,大型铸件的生产是集材料研发、熔炼、浇注、热处理、机加工和检测为一体的高技术产品,铸件产品的稳定可靠和精密性是核心竞争力。

全球风电铸件80%以上的产能集中在中国,剩下20%集中在欧洲和印度。

日月股份是一家宁波企业,以风电铸件和注塑机铸件为主打产品,2020年风电铸件在全球市场的份额约为25%,营收和产能均为行业第一。此外还从事少量柴油机铸件的生产,其中风电铸件产品的营收比重每年都在60%以上。其风电铸件产品主要包括轮毂底座和其他齿轮箱铸件,轮毂底座直接面向下游风机厂商,齿轮箱铸件面向齿轮箱制造商,主要是南高齿。

除了日月股份,有一定竞争力的还有A股上市公司吉鑫科技、广大特材、豪迈科技与通裕重工、台湾上市公司永冠及山东龙马。

六、投资价值评估

评估风机组件的投资价值,可从产品门槛、竞争格局、成长能力、估值入手。

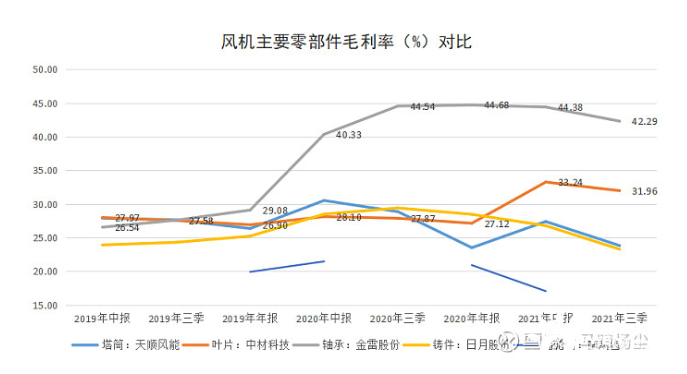

1、从销售毛利率看产品门槛

从毛利率上看,毛利率最高为轴承,其次是叶片。塔筒、铸件、齿轮箱毛利率都较低并且下滑较快,显示竞争激烈、定价能力低。

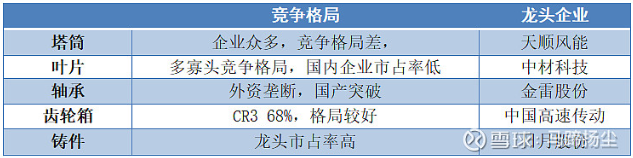

2、竞争格局

风机零部件整体竞争格局都不算太好。但也有几个亮点:叶片环节,中材科技是三个头部整机的主供;轴承,国产替代空间大;齿轮箱、铸件,技术含量虽不高,但龙头企业市占率不错。

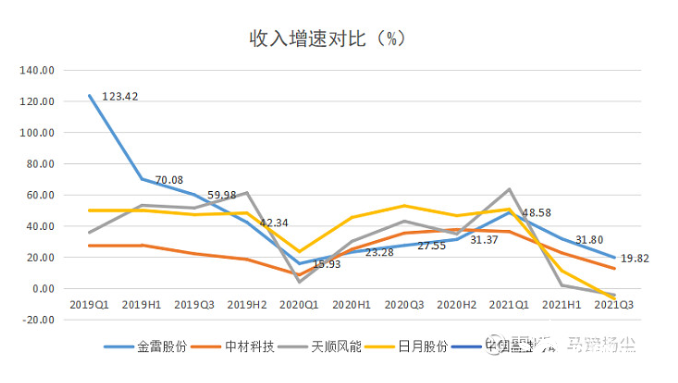

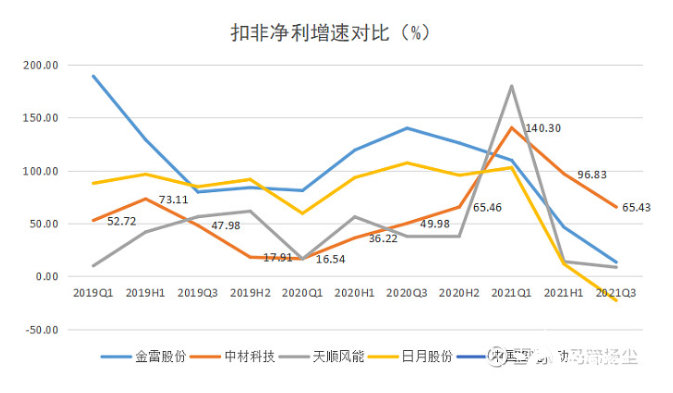

3、成长能力

收入利润增速自2021Q1高点明显下滑,主要原因为2020年一波抢装抬高了基数并透支了需求,并不意味着企业在走下坡路。

4、估值

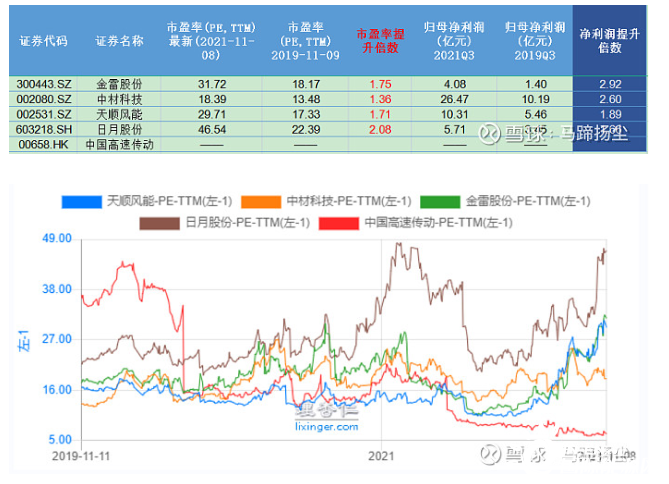

分析2019-2021两年间PE-TTM变化,可以看到PE不算高,与锂电材料动辄百倍相比优势明显。近PE提升倍数小于净利润提升倍数,说明股价提升主要来自利润增长的推动。

结论:

轴承 毛利率高+国产替代空间

叶片 毛利率较高+龙头企业卡位优势

齿轮箱、铸件 龙头市占率较好,估值低(中国高速传动)

塔筒 无明显亮点,不看好

轴承>叶片>齿轮箱=铸件>塔筒

中国能源资讯网

中国能源资讯网