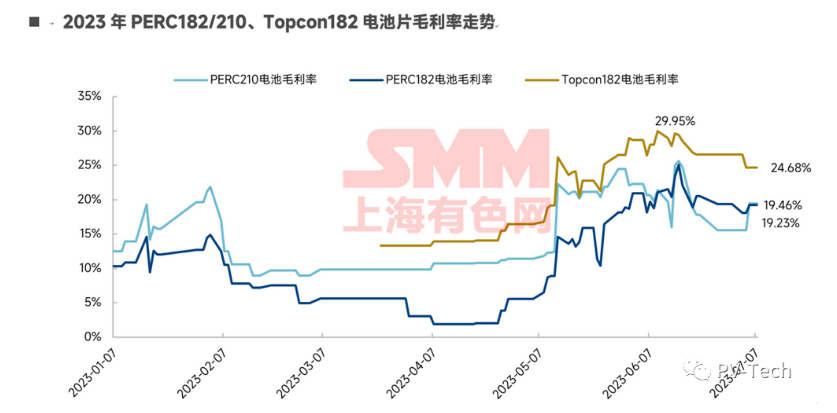

目前光伏电池为当前主产业链中毛利最高环节,PERC电池片毛利率19%以上,TOPCon电池片毛利率接近25%。我们认为随着三季度电池产能释放,三季度末电池片的高利润将难以为继,随即将进入下行通道。

2023年上半年以多晶硅致密料、单晶硅片M10、单晶PERC电池片M10为例,价格分别下降71.43%、51.97%、34.26%。年内多晶硅致密料最高价位于2月,硅片最高价位于4月中旬,电池片最高价位于3月。

跟随成本浮动,光伏电池大幅降价主要发生在5-6月,但由于上半年电池相较上游供需结构更健康,跌幅远不及上游,5-6月中电池片利润不断被放大。目前光伏电池为当前主产业链中毛利最高环节,PERC电池片毛利率达19%以上,Topcon电池片毛利率接近25%。我们认为随着三季度电池产能释放,三季度末电池片的高利润将难以为继,随即将进入下行通道。

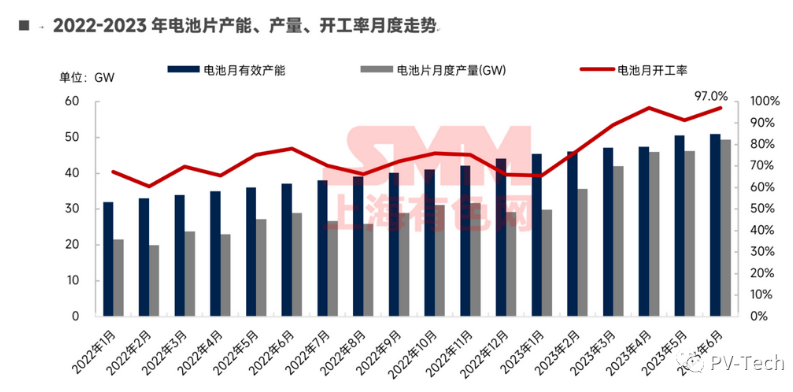

2023年1-6月电池片产量247.39GW,同比增长81.94%,上半年电池产能利用率一路上行,至6月达到97%,2023全年预计电池片产量570.38GW,而电池片供应过剩将在9-12月逐月凸显,主要受Tocpon电池加速放量的影响,市场整体产能利用率或将降至50%以下。

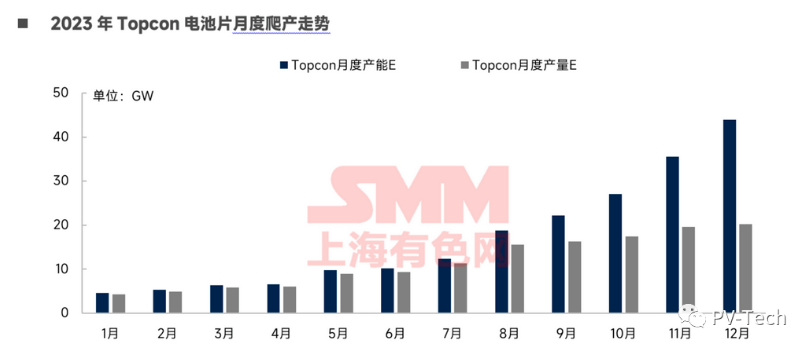

我们预计Topcon电池月产能7-9月将分别达到12.31GW、18.76GW、22.15GW,至12月有望突破44GW单月产能。就产量而言,6月Topcon电池产量为6.94GW,7月新增两家Topcon电池片企业量产,本月Topcon电池总排产将突破10GW,供应将环比上月增长44.09%。而三季度为Topcon电池设备的集中交付期,且部分已进场设备也处于加速爬坡期,Topcon电池的量产节奏将加速。我们预计9-12月,N型电池出货量占比将分别达到34%、45%、48%、50%。

对于接下来电池价格走势而言,7-8月组件排产比6月提升,且组件在低价备货需求下,加量采购上游材料,电池片由供应过剩转为供需偏紧,价格上行动力充足;三季度末,供应增速大于需求增速,供应过剩凸显,P/N竞争正式拉开,价格下行压力大。

在电池上游成本端,由多晶硅价格阶段性震荡造成的电池成本上涨预期大概率仅出现在7-8月,后续硅料新增产能大量投放市场,价格大概率横盘震荡。

而在此期间,组件排产提升将联动其上游排产量增长,硅片因产能过剩明显,其提产的增长大于下游需求,硅片在7-8月有持续累库风险,其利润或将进一步被压缩。而在多晶硅与硅片行情双重影响下,总体来说三季度前中期电池成本上行风险更大。

预计三季度末后,电池成本横盘震荡,电池价格走低,电池利润下行。

中国能源资讯网

中国能源资讯网