有专业人士表示,现在一个石英坩埚的价格大概1.2万元,已经是去年12月价格的3倍了。

1、身价暴涨的石英砂

八十年代的时候,我国石英资源最丰富的东海县,其生产的石英主要用于铺农村道路,后来发现石英能做耐火材料,就用于工业。石英从当初的5元每吨涨到后来50元每吨,到现在的500元每吨,这期间增值了100倍。

这暴涨的背后,是近年来光伏产业催升了市场对石英砂的需求。

石英矿在全球分布较为广泛,工业用的石英矿包括天然水晶、石英砂岩、脉石英、粉石英、天然石英砂和花岗岩等7种。石英砂是由石英砂岩、石英岩等加工而成的石英颗粒,主要矿物成分是SiO2 ,还含有其他少量Al2O3 、Fe2O3、MgO、CaO。石英砂有中低端和高端之分,中低端石英砂在照明、电子封装等领域已经实现国产化应用,高端石英砂主要应于光伏、半导体、通讯等领域。

2、石英砂在光伏领域应用

石英应用在光伏行业主要是两个细分:光伏玻璃和坩埚环节。

光伏玻璃对石英砂纯度要求较低,SiO2 ≥98.55%即可,主要需求的玻璃的高透光率。

坩埚环节用的石英砂则要严格的多。石英砂在单晶坩埚用的环节就是把多晶硅进行直拉法变成单晶硅棒再进行硅片的切割,属于消耗品,用在坩埚的石英砂对纯度要求更高。全球目前能批量生产高纯石英砂的企业只有三家,分别是美国尤尼明、挪威 TQC以及国内的石英股份。

光伏产业链主要包括多晶硅、硅片、电池片、组件和电站几大环节。过去几年,硅料一直都是产业链上的卡脖子环节,硅料吃掉了产业链7成的利润,占最终组件的成本80%以上。然而,今年一些二线的硅片企业,开始反映出缺少石英坩埚,可能面临停产的问题。然而,真正制约产业链的并不是石英坩埚,而是高纯度的石英砂,而全球只有美国、印度有可以稳定供应石英砂的矿。

有分析甚至认为,2023年,光伏产业链的卡脖子环节将由硅料转换到石英砂。

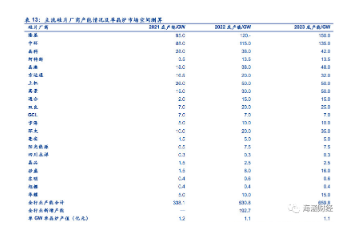

近年来,光伏硅片企业的扩产速度迅猛。2022年初,硅片环节产能规模约367GW,预计年底可达到536GW,增幅达到46%;预计2023年底可达到731GW,同比提升36%。

光伏硅片环节扩产增加了对石英坩埚的需求,进而刺激了高纯石英砂的需求。在处于高景气度的光伏、半导体行业带动之下,上游石英砂出现“一砂难求”的现象,其价格正接连走高。

3、石英砂的供求情况

1. 供给端

据石英石网消息,尤尼明(“矽比科”)及TQC在2022年产量[黄1] 预计为2.5万吨,TQC2023年将新增0.6万吨产量,而尤尼明暂无扩产计划(扩产条件是价格到7万+预付款),且主要用于半导体。对于石英股份,产能情况为老产线/一期2万吨建成/1.5万吨在建(2023年底达产),预计2022年销量3.3万吨(老产线技改达2.5万吨,2万吨外销,二期7月全面达产,可实现1.3万吨),2023年销量可以达4.8万吨。国内其他企业供给2023年供给0.5万吨。

合成砂成本较高,价格至少是提纯法价格的3倍以上,因此不考虑合成砂的供给。

乐观假设2023年尤尼明和TQC的高纯石英砂40%用于光伏,石英股份高纯石英砂的10%用于内/中层。

综上,2023年高纯石英砂供给为7.54万吨,内中层砂供给为2.72万吨。

2. 需求端

①假设1:硅片大型化下,2023年182硅片为主流。据石英石网,生产1GW182硅片需配备100台单晶炉;

假设2:据中国粉体网,目前P型硅片石英坩埚寿命约为400小时,N型为300-350小时,那么满产状态下,一台单晶炉平均每月消耗2-2.3只石英坩埚,则一年消耗量约为24-27只,取25只;

假设3:据石英石网,单个石英坩埚重量约为85kg,考虑到石英坩埚正向着大尺寸化发展,其石英砂消耗量也将提升,假设2023年单个石英坩埚重量约为87kg;

假设4:保守情况,2023年全球新增光伏装机248GW。

综上1GW硅片需消耗217.5吨石英砂。2023年保守需求量为5.39万吨,对应内中层砂需求量为4.17吨。

②据行业专家,100GW硅片对应2-3万吨石英砂,内中外层的用量占比为4:3:3。据CPIA,2023年全球新增光伏装机248GW。假设全产业链后道环节零损耗,零库存,则对应石英砂的最小用量为6.20万吨,对应内中、外层砂用量4.34万吨/1.86万吨。

以上述方法测算,2023年内中层砂供需缺口为分别为-1.38万吨、-1.62万吨,供需偏紧。

3. 价格

今年4月时光伏用高纯石英矿砂的市场报价在2万元/吨左右,而截至2022年10月26日,石英股份所产的高纯石英砂价格在3-4万元/吨,其中内层砂价格不低于6万元/吨,价格也在半年时间内翻倍。11-12月是产业链价格的敏感期,一方面在于终端需要完成全年任务指标,另一方面多晶硅在Q4的陆续投产会刺激下游硅片的需求,支撑对拉晶用的石英坩埚的需求。

光伏硅片制备的拉晶环节,多晶硅原料占成本的90%左右,石英坩埚仅占约2%,因此高纯石英砂每上涨1万元/吨,对于硅片所用石英坩埚的成本增加仍不足1分钱。因此,产业链对石英砂涨价容忍度较高,不会抑制下游需求。预计石英砂的价格继续上行。部分二线的硅片企业则会因为缺少石英坩埚,面临停产。另外,扩产时间上,海外至少2年,石英股份1年以上。所以紧平衡的状态预计持续一年左右。

预计高纯石英砂价格在11-12月继续上行,2023年Q1进入光伏装机淡季,价格回落,Q3进入装机旺季,(内层石英砂)价格上行高位震荡(7-8万元/吨)。之后伴随三家企业的扩产预期落地,回落至5万元/吨。

2023年底硅片产能预计达到659.8GW,想开工需不需要石英坩埚?大家都想开工,抢占市场要不要抢坩埚?

单GW硅片对应高纯石英砂217吨

高纯石英砂需求是多少?217*659.8/10000=14.31万吨

高纯石英砂总供给有多少?2.5(尤尼明+TQC)+6(太平洋石英)+1(其他小厂产能姑且按1万吨算)=9.5万吨

那么缺口有多少,一定要拿数据说话,用脑子思考。

相关公司

石英股份:国内高纯石英砂绝对龙头,国内市占率预计可达半壁江山。

中旗新材:人造石英石材厂商,与广西罗城签约,获得“脉石英矿”采矿权,切入高端石英砂上游产业链。

凯盛科技:背靠央企中建材,采用含硅化合物分两步人工合成高纯石英砂,或能替代矿物提纯法,减少对自然矿产资源依赖。

菲利华:国产石英行业双寡头之一,产品主要用于军工和半导体,是国内军用石英纤维的独家供应商

有专业人士表示,现在一个石英坩埚的价格大概1.2万元,已经是去年12月价格的3倍了,涨幅比较大。不过,由于光伏硅片制备的拉晶环节,多晶硅原料占成本的90%左右,石英坩埚仅占约2%,因此高纯石英砂每上涨1万元/吨,对于硅片所用石英坩埚的成本增加仍不足1分钱。因此,市场对石英涨价并不敏感,大家最关注的是能不能买到的问题。

目前,两市众多公司已经开始了抢砂大战。

不久前,光伏玻璃龙头企业福莱以最高报价人民币33.80亿元竞得“凤阳县灵山-木屐山矿区新13号段玻璃用石英岩矿”采矿权;随后,又一家光伏玻璃企业南玻集团以9.3亿元竞得“凤阳县灵山-木屐山矿区新16号段玻璃用石英岩矿”采矿权。此外,上市公司中旗新材拥有三张石英砂采矿证,其中罗城的脉石英矿为目前石英矿里等级最高品位纯度最好的矿体。

中国能源资讯网

中国能源资讯网