一、全球风电产业:实现全球减排目标并保证国家能源安全

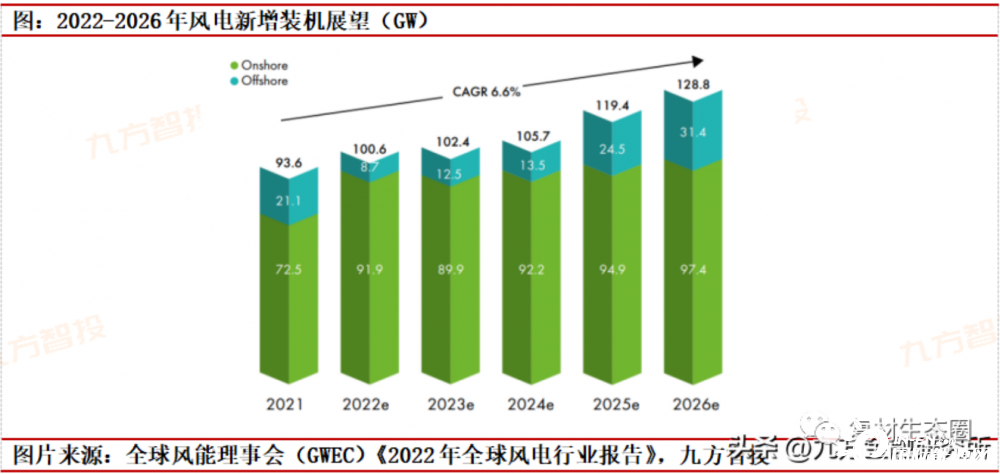

随着节能减排需求的提升以及可再生能源发电成本的降低,全球风能等新能源发电行业快速发展。在风力发电方面,根据GWEC的数据,2021年全球风电新增装机量93.6GW,基于现有的政策模式,未来五年全球风电总新增装机将超550GW,年均新增超110GW,预计2025年全球风电新增装机量将达到111.2GW。就累计装机量情况而言,2021年全球风电累计装机量达到837GW,同比2020年增长12.80%。

2021年风电招标量达到达到88GW,同比上升了153%,其中陆上风电为69GW,海上风电为19GW。到2026年全球风电新增装机将达到128.8GW,其中陆上风电97.4GW,海上风电31.4GW。

2022年俄乌冲突造成的能源紧张局势,进一步验证了摆脱化石能源进口依赖的战略必要性,而风电则是替代化石能源的中流砥柱。无论从减排目标还是国家能源安全的角度,在世界范围内,各国都在加大风电等可持续能源代替化石能源的速度,实现全球减排目标并保证国家能源安全。

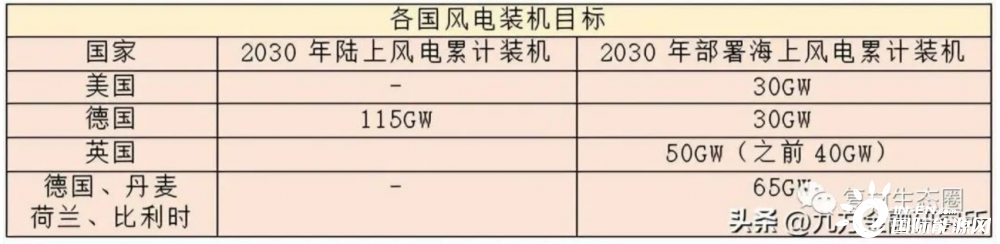

风电作为可再生能源的重要组成部分,在现代能源体系转型中扮演重要角色。在全球气候变暖及化石能源资源受限的背景下,大力发展可再生能源已在全球范围内达成共识。美国于2022年1月提出加速扩大海上风电部署的国家战略,实现2030年部署30GW海上风电的目标。德国于2022年4月提出,到2030年,陆上风电累计装机容量应达到115GW;海上风电到2030年至少达到30GW,到2035年达到40GW,到2045年达到70GW。

英国于2022年4月提出,2030年海上风电装机累计容量的目标从之前的40GW提高到50GW。2022年5月德国、丹麦、荷兰、比利时在北海海上风电峰会上签署联合声明,旨在将北海打造成欧洲的绿电中心,四国承诺2030年底四国海上风电装机容量将达65GW,2050年底将达150GW,较当前四国16GW的海上风电装机容量增加10倍。

二、2022年上半年风电招标爆发,保证未来风电装机确定性

2021年国家发改委明确,2021年起对新核准陆上风电项目不再补贴,2022年起对海上风电项目不再补贴,平价上网时代开启。上半年风电装机量很少,主要是受到补贴退潮、季节因素、疫情反复等影响。在产业政策引导和市场需求回暖的双重作用下,下半年国内风电装机进度明显加快,尤其海上风电将步入交付旺季。

2022年以来,国家发改委、能源局等多部委加速推进清洁低碳、安全高效的现代能源体系建设。2022年3月22日,印发《十四五现代能源体系规划》,2022年5月30日,国家发改委、国家能源局印发《关于促进新时代新能源高质量发展的实施方案》,2022年6月1日,国家发改委、国家能源局等9部委联合印发《十四五可再生能源发展规划》,形成了从体系到方案再到规划的全方位政策体系;

保障现代能源体系的构建和发展。有序推进海上风电基地建设,其中提出,十四五期间,包括风电在内的可再生能源发电量增量在全社会用电量增量中的占比超过50%;接着,财政部又下达了年内第二批可再生能源电价附加补助的通知,其中风电补贴14.7亿元。相关政策的发布,为风电产业的发展打了一针强心剂。

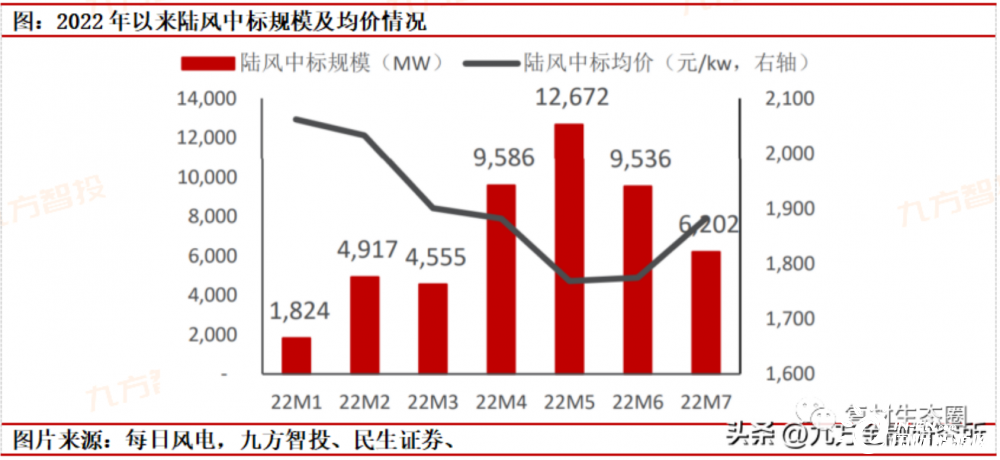

没有补贴的2022年,上半年风电招标数据超预期。中国海上风电在2021年抢装潮期间,新增装机规模达到16.9GW,创下历史最高水平,累计装机规模达到26.4GW,跃居世界第一。

尽管抢装潮透支了部分市场需求,上半年海风装机规模仅0.27GW,但上半年风电主机招标,尤其是海上风电公开招标量达16.1GW,同比亦有所增幅。随着疫情的稳定,已招标项目的陆续开工,今年下半年市场景气度将远高于上半年,整个行业再次面临抢交付的挑战。同时由于陆上风电的大型化已经基本进入尾声,预计未来三年十四五期间陆上风电将进入平稳增长的良性发展。

随着第一批风光大基地陆续投产,2022年下半年风电装机有望大幅提升,预计2022全年我国风电装机有望超过55GW,全年招标有望超过100GW,将支撑2023年大规模装机。

据中电联数据,2022年上半年全国风电新增并网装机12.94GW,其中绝大部分为陆上风电;截至2022年6月底,全国并网风电累计装机达到342.24GW,其中陆上风电累计装机315.58GW、海上风电累计装机26.66GW。2022年1-6月,全国风电发电量3861亿千瓦时,同比增长12.2%。2022年上半年,风电招标量已达51GW,同比增长62.3%,其中海上招标量达到9.14GW。

在双碳政策的稳步推进下,国内风电行业凭借良好的经济性,未来四年实现海陆并举的增长节奏。

陆上风电将从2022年的45GW增长到2025年的85GW,CAGR达到24%;

海上风电从2022年的6.5GW增长至2025年的18GW,CAGR高达40%;

由于风机大型化降本效应突出,国内风机设备产值在1700-2000亿元之间波动。

三、大宗价格走低,装机高潮开启,中期确定性持续

风电设备上游原材料包括钢材(中厚板、硅铁、螺纹钢)、环氧树脂等,原材料成本占比较高。2022年4月开始起国内钢材价格高位回落,风电行业盈利修复拐点将在三季报中体现。铸锻件(以日月股份为例)存货周转天数需要,2-3个月,主轴(以金雷股份、通裕重工为例)存货周转天数需要,5-6个月,塔筒(以大金重工、泰胜风能为例)存货周转天数需要,4-6个月,因此原材料传递到成本端可能会在Q3集中体现。

二季度以来钢铁行业需求疲软,价格高位回落接近10%,本周铁矿石、焦煤期货价格进一步大幅下跌10%以上,我们预计下半年钢材价格易降难升。风机铸锻件中原材料(生铁、废钢等)的成本占比通常为50%-70%,塔筒成本中钢板等原材料的占比则达到80%以上,因此钢材价格的下行将有效缓解零部件厂商的成本压力,下半年风电行业有望迎来盈利向上拐点。

产业链梳理:

风机:明阳智能、三一重能、运达股份、电气风电等;

铸件:日月股份、广大特材、吉鑫科技、通裕重工等;

海缆:东方电缆、中天科技和亨通光电;

锻件:金雷股份、恒润股份等;

结构件:振江股份等;

轴承及滚子:新强联、五洲新春、力星股份等;

叶片及模具:中材科技、时代新材、双一科技等;

塔筒及管桩:天顺风能、泰胜风能、大金重工、天能重工、海力风电等;

运营商:三峡能源、广宇发展、江苏能源、国电电力等;

风机龙头:明阳智能,海陆并举,市占率持续提升,行业格局变好,同时横向发力电站开发、光伏异质结、储能等增量业务,业绩增长显著,估值不高。

铸件:日月股份最佳,铸件高度依赖中国市场,80%铸件来自中国。日月股份、豪迈和大连重工三家在大兆瓦产能方面更有优势。风电铸件涉及铸造、机加工、涂层等多个工序,头部几家企业铸造产能都是比较大的,均在20万吨以上,但是机加工产能都相对比较薄弱,需要外协加工;日月股份和豪迈都在投资机加工环节,弥补此前的不足。

铸造企业管理精细化程度最终体现在成品率或者合格率上,铸造本身的成本是比较透明的,企业想提高竞争力需要从两方面着手:其一是通过合理的工艺设计节省材料用量,其二是降低废品率,日月股份和豪迈比较优秀。塔筒、桩基原材料成本占比高,约75%-80%,其中原材料主要由钢材和法兰构成,塔筒的法兰占比更高(一般情况下,桩基产品配有1套法兰、风电塔筒产品配有6-8套法兰),行业内采用成本加成定价模式,原材料成本可以顺利传导,这一环节的盈利能力较为稳定。

海缆:东方电缆、中天科技和亨通光电。国内海外需求共振,高压直流海缆技术发展趋势提升单位价值量。国内海外需求共振,国内海缆企业谋取出口。国内海缆各厂商扩建敷设船、产能扩张因素叠加,导致海风整体交付节奏变快;同时海外海缆市场侧需求旺盛,主要源于气候协议对碳排放量限制的需求。欧盟出台相关政策到2050年海风增加10倍,2022-2050年年均增长10GW以上;

现有欧洲海缆厂商产能压力较大,为国内海缆出口提供机会。直流高压海缆新技术海缆价值量提升。高电压海缆在减少涉海面积、海缆回路和降低施工难度等方面均有相关贡献,3*1000mm2的220kV交流电缆单位公里价格为700-750万元,宁波-舟山示范项目中500kV交流电缆单位公里价格是1000万元左右。

行业马太效应明显,头部企业优势领先。目前海缆厂商主要分两个梯队,80%以上订单依然集中在东方电缆、中天科技和亨通光电;第二梯队的宝胜、汉缆市场合计占比约为10%-15%。

技术侧来看,只有头部三家企业具有330kV以上高压海缆的生产能力,头部技术壁垒依然强势;产能侧来看,中天科技在江苏、粤东优势明显,与其汕尾二期产能与盐城的产能拓展有关;东方电缆重点在浙江和广东阳江进行产能布局;亨通光电在全国均有产能布局。相比之下,由于缺乏资金、技术支持,第二梯队产能扩张趋势不明显。

主轴:通裕重工和金雷股份。主轴:目前全球每年的需求量大约是4万根,国内供给占全球的比重大约70%,主要生产企业包括通裕重工、金雷股份、振宏重锻(在江阴,等待上市)等,振宏的体量比前两家小。通裕重工和金雷股份合计占全球大约40%份额,集中度比较高。

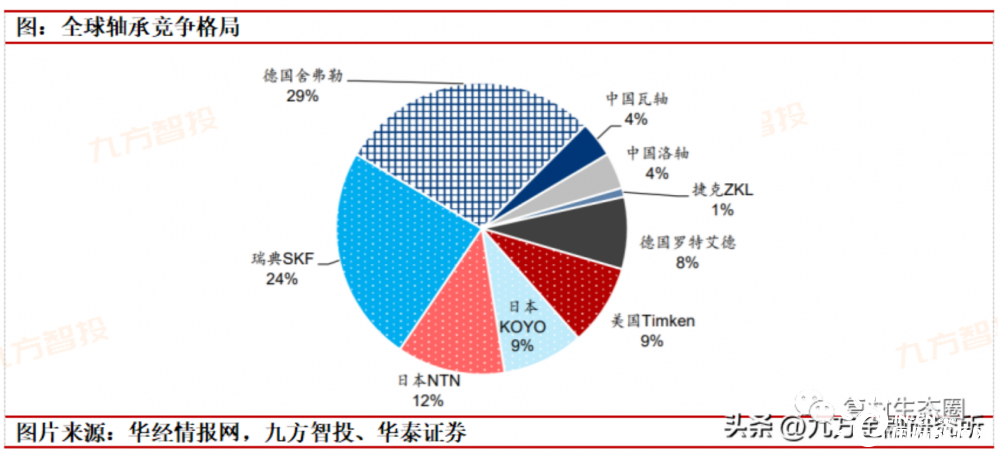

轴承,国产化轴承市场份额将持续向头部集中:

1)业主倾向于选择来自第一梯队厂商(新强联、瓦轴、洛轴、恒润股份)的国产化轴承,原因在于轴承失效后更换成本很高,第一梯队厂商轴承质量相对有所保证;

2)风机大兆瓦迭代速度很快,二三梯队轴承厂商技术开发水平有限,轴承验证周期长,开发速度赶不上技术迭代。

主轴轴承目前国产化率还是很低,对于国内外的整机企业来说都是如此。主轴轴承技术门槛比较高,主要还是依赖斯凯孚、舍弗勒、NTN等外资厂家。国内的瓦轴、洛轴、新强联都在开发主轴承产品,但目前仅限于小容量机型,短时间内大兆瓦机型主轴承国产批量不具备条件。

主轴承的国产替代需要整机厂开始试用国产轴承的样品,例如此前东汽和洛轴、明阳和新强联的合作,总体来说需要比较长的时间突破。偏变轴承的要求没有主轴承那么高,目前国内轴承厂家在偏变轴承的研发和生产取得了比较好的成绩,国外主机厂也有用国产偏变轴承的。

塔筒与法兰:法兰国内企业的份额占全球的70%以上,主要企业包括伊莱特、恒润股份、大连重锻、中环海陆、山西天宝、派克新材(新进入)。

塔筒龙头:天顺风能、泰胜风能、大金重工、天能重工,天顺风能是领头羊,市场份额10%左右,泰胜风能、大金重工、天能重工份额5%左右。海上风电方面大金重工优势比较明显,蓬莱基地在选址、工厂布局、码头等方面都是有优势的,此外工厂建的也比较晚,配套的设备比较先进。天顺风能的规模效应很强,成本有优势。天能重工现在由珠海港集团控股,广东海风市场爆发将受益。

法兰:2020年能做海上法兰的只有恒润股份和伊莱特,当时售价超过30000元/吨,特殊时期的高价不会出现,价格预计回到2万左右。现在有新的法兰企业投入海风领域,目前大连重锻、无锡派克都具备生产海上法兰的能力。

未来估计能做12MW以上大风机配套海上法兰的企业从2家增加到4-5家。远期塔筒的加工费下降是正常的,关键要看企业能不能形成规模效应。外资主机厂采购国内塔筒企业的产品,出口和国内的产品价格是一样的,价格政策没有区别。塔筒企业海外设厂是一个趋势,可以降低运输成本,并且规避反倾销税。

法兰的技术壁垒不高,但形成规模比较困难,前期设备投资大,需要辗环机、车床、钻床等等设备,后面竞争要看各家在成型辗环技术方面进展,成型辗环技术可以提高材料利用率,有效降低成本,成型辗环技术能否成熟是未来竞争关键。成型辗环技术:法兰截面一般是L型,从长方形裁剪成L型,废料多;成型辗环可以直接辗制成L型,节省原材料用量,省去了裁剪环节后端加工成本会更低。

风电叶片:中材科技、时代新材。大兆瓦风机叶片主梁必须使用碳纤维,维斯塔斯(专利已到期,利好国内叶片生产商)已用多年。使用碳纤维后叶片整体重量减轻很多但是成本较高,维斯塔斯通过风机的整体系统性优化减少其他零部件的用量、同时提高发电量来实现成本的整体可控。未来国内大兆瓦风机必须用碳纤维,但是需要机组整体的系统性升级以抵消成本增加的负面影响大规模使用。

齿轮箱行业情况:齿轮箱的技术门槛比较高,要有设计、高精度加工、仿真模拟等能力,基本是除了主轴承之外门槛最高的产品。南高齿全球的市场份额是25%,全球第一,算上威能极和ZF前三家合计达到70%的市场份额。杭齿前进、重齿、望江、得力佳等企业涉及,杭齿前进生产工业齿轮箱但风电行业不多,风电齿轮箱比工业齿轮箱对于性能的要求高很多。风电齿轮箱设计寿命20年,故障率较高,占后期运维成本的比重可以达到40%。南高齿多年积累壁垒很高。

中国能源资讯网

中国能源资讯网