性能优越,应用广泛

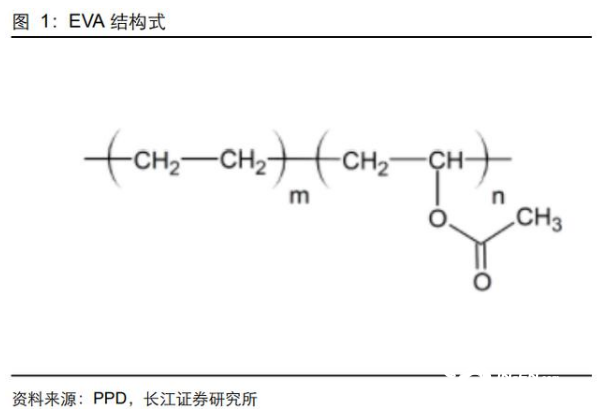

EVA,即乙烯-醋酸乙烯共聚物,是由乙烯和醋酸乙烯(VA)为原料生产的乙烯衍生品。 按照 VA 含量不同,可以将 EVA 分成三大类品种,即 EVA 树脂(VA 含量小于 40%)、 EVA 弹性体(VA 含量为 40%-70%)及 EVA 乳液(VA 含量为 75%-95%)。对于 EVA 树脂来说,与聚乙烯相比,由于引入了 VA,使得 EVA 树脂的结晶度显著降低,聚合物 的支化度、柔韧性、耐冲击性、相容性和热密封性有明显提升,因此具有良好的柔软性、 耐冲击强度、良好的光学性能、耐低温性及无毒性,所以在发泡材料、光伏胶膜、功能 棚膜、电线电缆、包装膜、注塑制品及调和剂等方面均有广泛的应用。

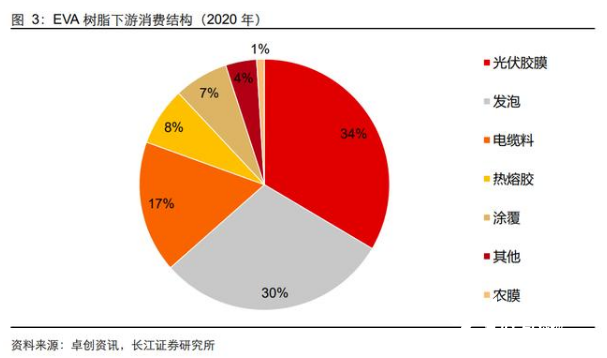

EVA 树脂性能受 MI 指数和 VA 含量的影响。MI,即熔液流动指数,主要表征热塑性材料在一定温度和压力下的流动性。当 MI 值保持不变情况下,VA 含量越高,则 EVA 树 脂的弹性、柔软性、黏结性、相容性和透明性就越高,而 VA 含量比较低时候,EVA 树 脂性能就接近聚乙烯。当 VA 含量不变时,MI 值降低则软化点下降,加工性及表面光泽 改善,但是 MI 值增大则会提高 EVA 树脂的耐冲击性等。一般来说,高 VA 含量的产品 应用于光伏胶膜、热熔胶及涂覆等材料,低 VA 含量的产品拉伸模量和表面硬度比较大, 通常是薄膜、注塑类产品的理想材料。如果按照 EVA 树脂下游消费领域来划分,则主 要是用于光伏胶膜(34%)、发泡(30%)、电缆料(17%)等。

工艺种类多,操作难度大

EVA 树脂生产工艺多为高压法连续本体聚合的釜式法和管式法。目前国内外 EVA 树脂 生产工艺有四种,主要是高压法连续本体聚合、中压悬浮聚合、溶液聚合、乳液聚合。 目前来看,高压法连续本体聚合是最主要的工艺,市场上 EVA 树脂多用高压连续本体 聚合工艺来生产,而根据所采用的反应器不同,又可以分为管式法和釜式法两种工艺, 工艺原理上类似于 LDPE 的生产工艺,均为高压装置。一般来说,一个工业化的高压装 置通常由乙烯压缩、引发剂制备、注入系统、聚合反应器、分离系统、挤出造粒,而除 了聚合反应器外,管式法和釜式法的工艺步骤相似,最大的不同就是反应器的区别。

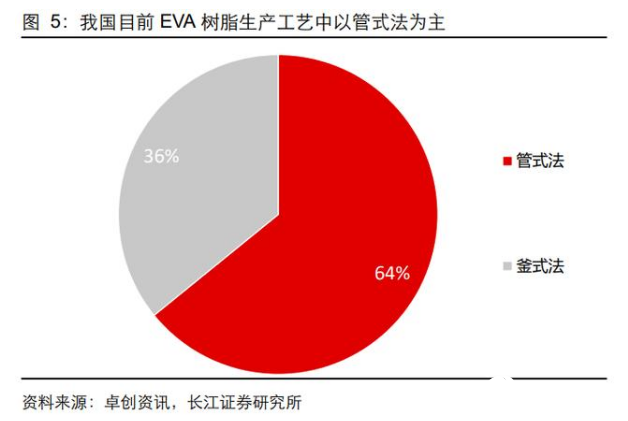

管式法工艺就是采用管式反应器的高压连续本体法聚合,它的优势在于可以大规模生产 LDPE 及 VA 含量低于 30%的 EVA 树脂,一般机械性能好,发泡性能较差,主要用于膜料和挤出涂覆,而且管式法工艺的投资和操作费用相对较低。相对来说,釜式法的优点 是反应温度和压力均匀,容易形成有许多长支链的聚合物,投资和操作成本较高,发泡 性能较好,该工艺可以生产 VA 含量低于 40%的 EVA 树脂,产品主要用于发泡、光伏、 挤出涂覆、热熔胶及电线电缆等。

我国 EVA 树脂生产工艺中管式工艺占比较高。按照反应器的不同,EVA 树脂生产工艺 分为管式法和釜式法两种,目前我国在产企业中采用釜式法工艺生产的占比约 64%左 右,且在管式法工艺中,巴塞尔管式法在总产能中占比约 50%。巴塞尔管式工艺规模较 大,且 LDPE 及 EVA 树脂可以相互切换较为灵活,目前国内新增产能的企业选择巴塞 尔管式工艺的较多。此外,按照现有工艺来看,可以较大规模生产光伏级 EVA 树脂的 主要是巴塞尔管式法、Exxon 釜式法、埃尼釜式法,不过 Exxon 釜式法由于授权等方 面的限制,后续新增产能采用该工艺的可能性较低,这样未来新增的产能中可能只有采 用了巴塞尔管式法的产能才能较高负荷的生产光伏级 EVA 树脂。

二、行业起步较晚,产能释放周期长

供给释放周期性强,短期产能投产限制大

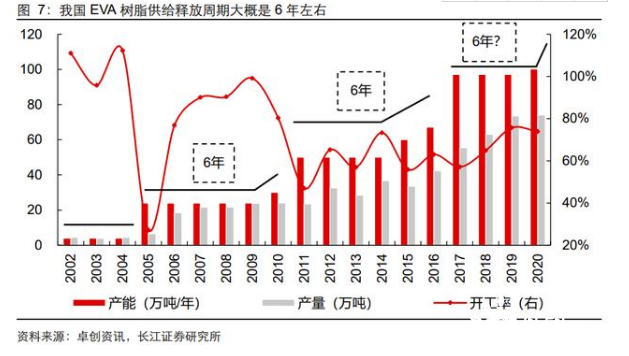

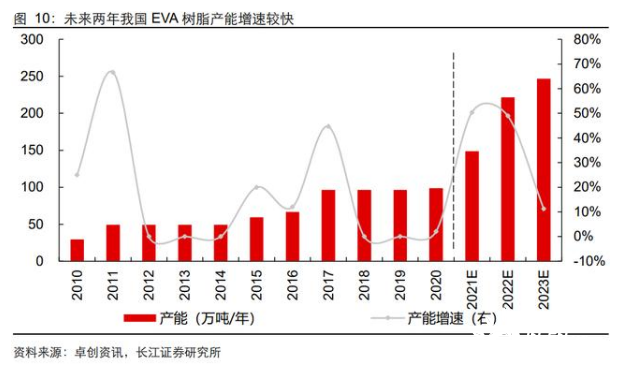

我国 EVA 树脂供给周期大概是 6 年左右。由于 EVA 树脂行业需求增速及装置建设投产 周期的影响,自 2002 年以来,我国 EVA 树脂产能投放周期基本保持在 6 年左右,分别 为 2005 年-2010 年、2011 年-2016 年。预计本轮周期 2017 年开始,2021 年初至今已 有榆能化 30 万吨/年、扬子石化 10 万吨/年陆续投产,预计 2021 年三季度将有中化泉10 万吨/吨产能投产,2021 年产能将达到 150.3 万吨,因此本轮周期第五年(2021 年)及第六年(2022 年)产能将显著提升。

EVA 树脂产能集中释放,2022 年将迎来产能投放高点。随着我国炼化产能的集中投产, 2021 年开始我国将迎来新一轮 EVA 树脂投产周期,目前已有榆能化 30 万吨/年、扬子 石化 10 万吨/年产能投产,中化泉州 10 万吨/年产能预计 2021Q3 将投产,2022 年仍 有多套产能即将投产。不过目前已经投产产能主要以生产发泡级 EVA 树脂为主,暂无 光伏级 EVA 树脂产能投产,而且即使 EVA 装置从刚投产到生产光伏级 EVA 树脂至少 也需要 1 年左右时间,因此,光伏级 EVA 树脂供给冲击有限。

需求结构分化,光伏级进口依赖度高

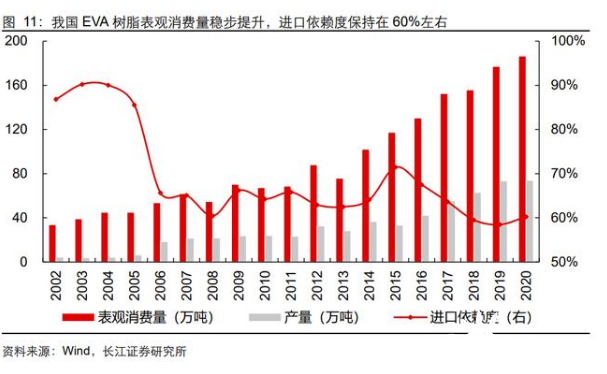

EVA 树脂进口依赖度较高,光伏级需求增长较快。近些年由于应用于光伏胶膜、发泡、 电缆料 EVA 树脂需求的持续提升,我国 EVA 树脂表观消费量持续增长,虽然 2015 年 ~2017 年我国 EVA 产能投产使得进口依赖度有所下滑,但是仍有 60%左右,且从韩国、 中国台湾、泰国及沙特的进口量较高。我国进口 EVA 树脂中光伏级占比较高,目前国 内仅有斯尔邦、联泓新科及台塑等生产光伏级 EVA 树脂,供需缺口较大。

光伏赛道优质,EVA 树脂贝塔强劲

光伏加速成长,胶膜需求高增

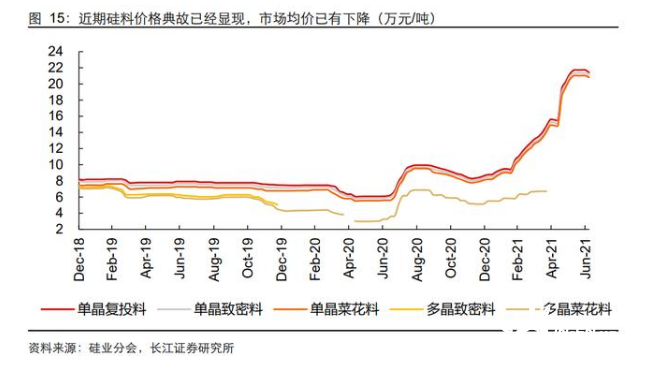

短期看,2021 年硅料已见顶,需求底部明确,2022 年大概率为行业爆发之年。近期硅 料价格顶部已经显现,7 月初部分高价硅料订单停滞,市场均价已有所下降。从下游的 反馈情况来看,硅片、电池、组件价格均持平或微降,7 月组件排产有所提升,下游负 反馈初见成效,下半年硅料价格有望继续小幅下降并维持高位,加速项目启动。我们重 申 2021 年需求仍然锚定硅料供给,少数项目延期现象有望在 Q4 缓解,全年装机 160- 170GW。

对于 2022 年,行业装机大年的预期不断强化。我们认为从当前的供需来看,2022 年装机预计超过线性外推的 20%增速:

1)从供给的角度,新增硅料支撑组件规模约 70GW,考虑容配比并网装机规模近 60GW, 2022 年硅料预计可支撑装机规模超 210GW,增速达到 30%。

2)从需求的角度,今年的产业链价格博弈可以看作压力测试,当组件价格低于 1.8 元 /W,平价项目积极性良好。若 2022 年硅料价格回落有望带来 1-2 毛/W 的组件价格回 落,IRR 刺激下预计平价项目爆发。

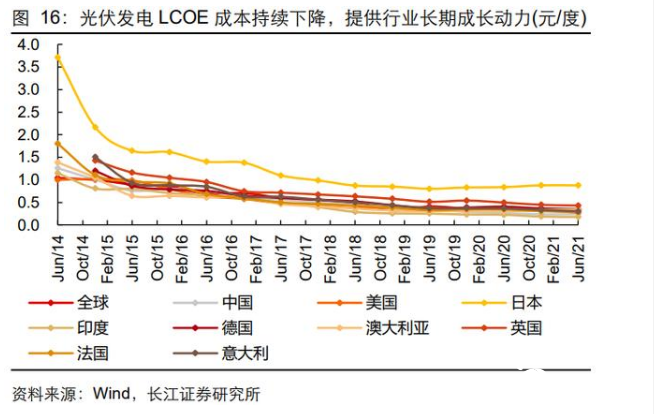

长期看,光伏行业高增速成长路径正逐步清晰。结合中长期行业情况,我 们测算 2021-2025 年全球光伏装机增速超 20%,2025 年全球装机水平预计达到 350GW 以上。

在此基础上,我们测算未来全球光伏胶膜需求,2021-2023 年分别达到 19.1、24.1、28.6 亿平,由于组件平均功率提升,平均单瓦组件所消耗的胶膜用量相应减少,胶膜需求增速略低于装机增速,但年复合增速仍在 20%水平。

胶膜结构在变,EVA 树脂需求高增不变

从产品结构上看,光伏胶膜主要分为 EVA 和 POE 两种。EVA 胶膜又可细分为透明 EVA 胶膜和白色 EVA 胶膜;POE 胶膜又可细分为纯 POE 和共挤 POE 两种。

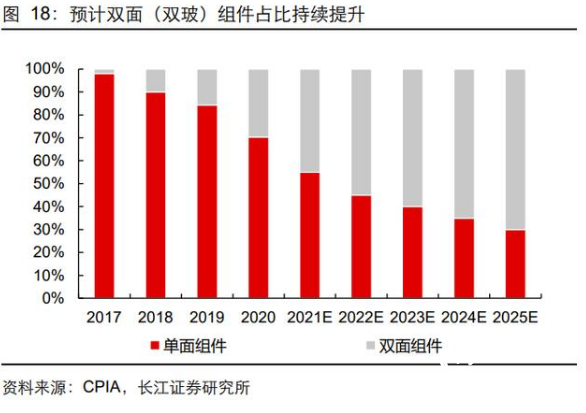

目前单面组件主要采用 EVA 胶膜(正面用透明 EVA,背面用白色 EVA),双面(双玻) 组件主要采用 POE 胶膜。近年来,得益于双玻组件度电成本更低,双玻组件渗透率快 速提升,从 2017 年的 2.0%提升至 2020 年的 29.7%,我们预计 2021-2023 年双玻组 件渗透率有望达到 40%、45%、50%。在此背景下,POE 胶膜占比有望提升,而 EVA 胶膜占比则随之下降。

虽然 EVA 胶膜占比下降,但 EVA 树脂占比维持良好,核心原因在于共挤 POE 胶膜的 推广应用增加了 EVA 树脂需求。共挤 POE 是一种介于 EVA 胶膜和纯 POE 胶膜之间的 产品,该种胶膜由三层薄膜共挤而成,分别是 EVA/POE/EVA,因此共挤 POE 胶膜亦称 为 EPE 胶膜。共挤 POE 胶膜兼具 POE 胶膜的阻水及抗 PID 特性和 EVA 胶膜的高良 率层压特性,可大幅提升组件层压的良率和生产效率,降低组件材料成本,未来应用前 景广阔。由于共挤 POE 胶膜所用的树脂中六成为 EVA 树脂,对冲了 EVA 胶膜占比下 降导致的 EVA 粒子需求下降,未来 EVA 树脂的需求增速仍可观。另一方面,国内光伏胶膜企业进入加速扩产的时间窗口,有望带动国内胶膜出货的全球 占比提升。

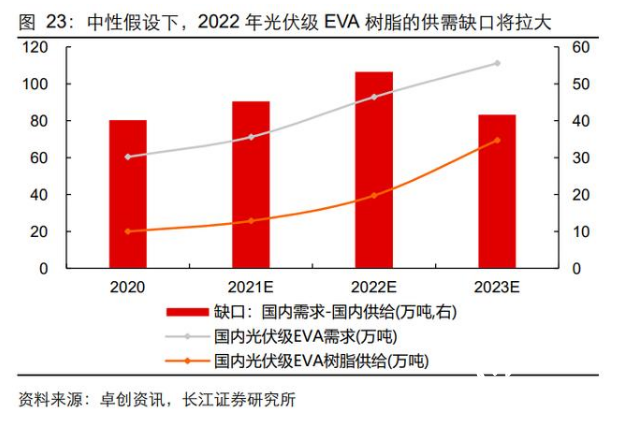

在此背景下,我们测算 2021-2023 年国内光伏级 EVA 树脂需求达到 71.2、92.8、111.2 万吨,年复合增速 22.6%,高于胶膜需求增速,贝塔强劲。

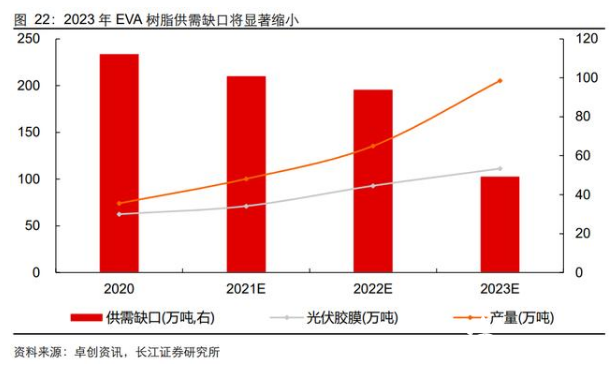

景气结构分化,光伏一骑绝尘

常规 EVA 树脂(发泡料、电缆料等)远期景气度将有下行。2021 年开始,由于陆续有 榆能化、扬子石化、中化泉州、中科炼化、浙石化等 EVA 树脂产能投产,预计 2021 年、 2022 年、2023 年我国 EVA 树脂产能将分别达到 149 万吨/年、222 万吨/年、247 万吨 /年。不过随着 EVA 树脂下游光伏胶膜、发泡料、电缆料等需求的稳步增长,预计 2023 年 EVA 树脂行业供需缺口将显著缩小,进口依赖度将明显降低。虽然 2023 年开始,我 国 EVA 树脂将进入进口替代格局中,不过国内的 EVA 树脂装置基于规模化、集群化及 一体化等优势,仍具有较强竞争力。

光伏级 EVA 树脂景气度仍将持续,2022 年供需缺口将进一步拉大。虽然 EVA 树脂行将在 2023 年面对显著过剩的格局,但是光伏级 EVA 树脂由于操作难度大、负荷提升 难、危险系数高以及产品品质要求高等原因,短期高品质光伏级 EVA 树脂难以放量。 中性假设下,预计 2021 年-2023 年我国光伏级 EVA 树脂供应缺口(国内需求-国内供 给-国外供给)分别为 1.2 万吨、7.8 万吨、-5.0 万吨,行业景气度将至少维持到 2022 年左右。如果考虑到终端光伏胶膜需求增长更为显著,我国光伏级 EVA 树脂行业在 2023 年后仍将保持较高景气度。

中国能源资讯网

中国能源资讯网