先进的产能永远不会过剩,看上去这是一句正确的废话,却决定光伏企业的生死。

在电池片环节,产能过剩其实更多地体现为落后产能的过剩,在硅料环节,也同样如此。在行业全面向n型时代迈进过程中,硅料企业之间,将很快拉开距离。

硅料厂各自求生

多晶硅价格这一波快速硬着陆,击破了所有硅料厂的最低全成本线,硅料价格如同棒硅的相电压曲线,还会一路平缓下滑,直到洗尽所有的落后产能。

硅料厂呈现的求生手段有多种:

有的老硅料厂停产检修,或者直接关停;

有的新硅料厂延迟开车,希望避过一波价格低谷;

有的转产硅烷气,硅烷气就那么几千吨的市场需求,一两家硅料厂转产就可以压垮硅烷气行业,等等。

刻舟求剑的消极做法只能被淘汰,正确的做法是直面挑战,依靠技术进步优化产能结构,关键技术进步带来的收益远大于精益生产节约的成本。

这波洗牌的几个特点:

第一是产品结构发生了根本变化,N型硅料带动致密料提升是长期刚需;

第二是多晶硅市场并没有缩小,相反地,致密料的绝对需求量逐年快速增加;

第三是硅料价格越来越低,低到80%的硅料厂赚不到钱;

第四是周期长,长到依靠现金流补贴也难以坚持。

N型硅料是比拼关键

活下去的唯一办法是以更低成本生产更好品质和更大规模的高纯致密料。

N型硅料对少子更加敏感,在多晶硅生产环节存在两个关键质量控制点:

第一是TCS和H2的纯度,杂质尽量少且含量稳定,主要是尾气回收、精馏和冷氢化工段决定的,倒逼硅料厂进行大系统技术提升;

第二是硅块缝隙夹带的硅粉量尽量少,所以对雾化控制的要求更加严格,这是还原工段决定的。

几乎所有硅料厂的还原工艺都调整到【四高一小】:

高硅芯、高料量、高配比、高电流和小喷嘴,以求获得更高的致密料比例、更高的沉积速度和更低的电耗。这样,就对还原工艺的要求越来越高,人工运维还原炉已经成为瓶颈,一不小心就开成了严重雾化,几乎整炉料与N型硅料无缘。

N型硅料需要高纯致密料,体金属含量更低且更稳定,表观质量更好。菜花料不适合N型硅料,显然混包料是不好使了,依靠深度破碎从菜花料和珊瑚料获取致密料的方法也不好使了,所有硅料厂的还原工艺都回到了同一起点。

大家比拼的是致密料比例、沉积速度和还原电耗,落后的还原人工运维模式很快会被淘汰。

三条红线

硅料价格呈现”降落伞“结构,伞顶是N型硅料,底部是菜花珊瑚。

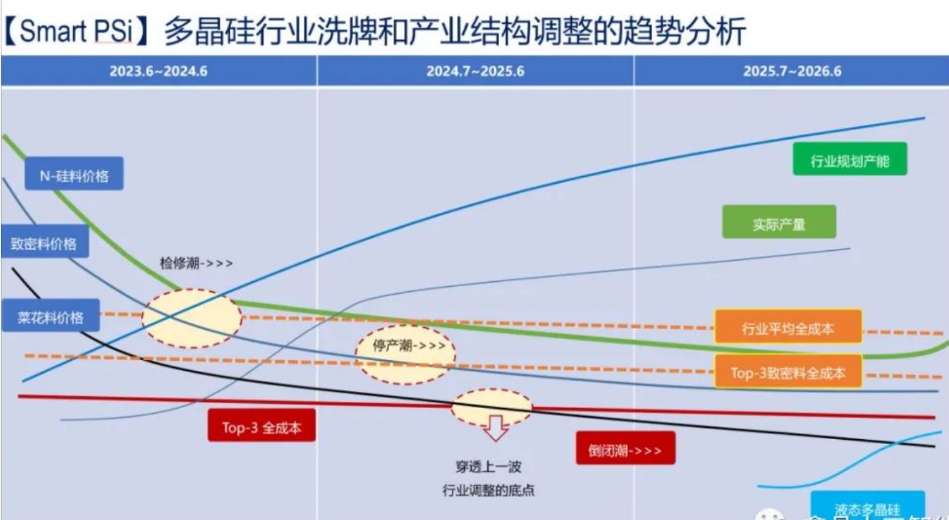

当硅料价格低于行业平均全成本后,影响当前30万吨的产能,将会出现【检修潮】;

当硅料价格低于Top-3致密料全成本后,将会出现一波【停产潮】;

当硅料价格逼近Top-3行业平均全成本时,会刺穿上一波调整的底部,但是洗牌并没有结束,超低价格还会至少维持一年,将会出现一波【倒闭潮】。

大浪淘沙,物竞天择,活下来的是现金流和技术实力雄厚的几家寡头。

新玩家达产将步履维艰

产品质量和成本是设计出来的,硅料厂存在高度同质化,缺乏比较竞争优势。有的新玩家,设计时已经落后,有的厂缺乏大系统的后天调优能力,大多数新建硅料厂的综合技术实力与Top-3的差距很大。如果不能快速拉升质量和产能,将会面临开车后即停产检修的尴尬局面。

综上,N型硅料是赖以生存的质量生命线,Top-3行业平均全成本是最终的成本生命线。如果硅料厂只是看到一波行业周期性调整,不做技术投资,幻想回调结束之后硅量价格再次拉升,刻舟求剑,只有等着被淘汰了。

N型料溢价优势可能成为生命线

安泰科发布的现货价格数据显示,N型料的成交价均价高出致密料12%左右,每公斤溢价8块钱/公斤。不要小看这8块钱,可能就是硅料企业的盈亏平衡点,硅料企业的分水岭。

庞大的产能,殊死的较量

截至2022年底,硅料年产能达到1,241,300 MT(换算约507 GW)的水平,年成长率高达 72%,并在2023年持续拥有高达75%的高度年增率,成为近十年年成长率最高的一年。

Infolink认为,庞大的产能底蕴将带领光伏全产业链步入产能过剩的阶段,在2030年底年化产能将达到 4,831,148 MT(超过2,000 GW),对比2022年数据成长约4倍。

由于硅料产业制造工艺已经趋于成熟,头部企业优异的成本把控能力在未来价格竞争中占据优势。对新进入者而言,凭借技术革新、实现翻转头部企业领导地位的可能性小。然而,随着2021年至2023年高昂的利润表现,许多新进入者涌入硅料行业,在扩产放量后让TOP 5厂商的市占率下降至65%至70%之间。

但长远来看,预期在硅料成为长期产业中最过剩的环节后,又会再次出现洗牌,TOP 5企业占比将略为回升。

中国能源资讯网

中国能源资讯网