2020年6月28日能源局正式公布2020年光伏建设项目的竞价结果,补贴规模超过市场预期。29日,在大盘疲软,两市普跌的情况下,光伏板块逆势上扬,走出当日的独立行情。而我国光伏产业在经历逾20年的蓬勃发展后,也将步入新的时代。

我国光伏产业的霸者之路

回溯我国光伏产业的发展,以2018年的531新政和2019年的国家能源局《通知》这两个重要的时间节点,大致可以划分为以下的三个阶段:

1. 产业扶持时代(2018年531新政之前)

2. 补贴退坡(「531」-2020年)

3. 平价终局(2021年-)

2006年中国太阳能(3.460, 0.00, 0.00%)发展战略论坛上,中国工程院副院长杜祥琬,对于当时我国如火如荼的光伏产业做出了「两头在外」的判断。上游原材料依赖海外进口,下游光伏组件成品70%以上出口海外市场,缺乏产业链核心技术,是谓「两头在外」。

为改变当时光伏产业「两头在外」仅依靠组件赚取最后「组装成品」的辛苦钱这个困局,我国政府加大产业补助,引导企业向产业上游发展,以期望掌握全产业链的核心技术。其中的典型就是2013年8月,发改委推出的分区标杆电价,并按每千瓦时进行补贴的政策。

强力的产业扶持虽使得我国光伏企业向全产业链上下游不断扩张,但也导致当时许多企业凭借落后产能「骗取」产业补贴,造成一定程度上劣币驱逐良币的现象。针对这样的现象,也为了优化整体资源配置,发改委于2018年推出531新政,大幅度减少光伏产业补贴,倒逼整个产业自身造血,良性循环,同时也为日后的平价时代做出准备。

531新政后,光伏行业看似哀鸿遍野,但有些基金经理逆向选择,完成建仓。谢治宇操盘的兴全合宜混合(LOF)A在2018年二季度末仅持有光伏板块的隆基股份(41.860, 0.92, 2.25%)5,244.96万股(占净值2.90%)。到了531新政之后,谢治宇在第三季度逆势加仓硅片巨头隆基股份近一倍至10,179.60万股(占净值4.95%)。并且于第四季度建仓硅料龙头通威股份(19.090, 0.05, 0.26%)至5,586.40万股(占净值1.70%)。

隆基股份于2019年初收复531新政前22.39元/股的高点并在后两个月内继续上扬至25元/股。通威股份走势更为夸张,从2018年三季度初的4.84元/股低点,在随后的半年时间内攀升三倍,至15.26元/股。

全面平价时代第一次被大范围提上日程是在2019年1月国家能源局发表的《关于积极推进风电、光伏发电无补贴平价上网有关工作的通知》,该通知明确写到「随着风电和光伏发电技术进步,「十四五」初期风电、光伏发电将逐步全面实现平价。」至此2021年,光伏产业会全面进入平价时代已成为行业内外的共识。

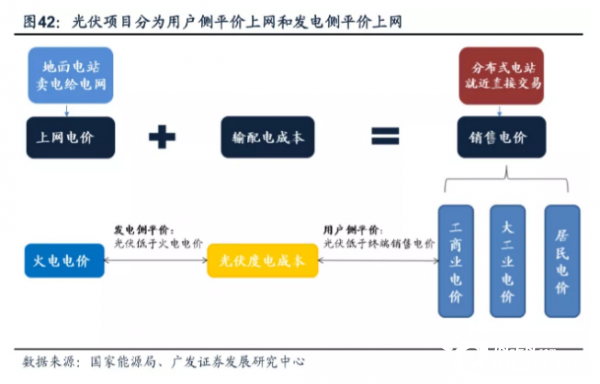

平价,意味着发电侧(不含输配电成本)与火电上网电价平价竞争,用户侧(含输配电成本)与电网适用电价同价竞争。光伏产业在经历多年的积累后,终于能公平上场与火电等其他能源一教高下。

平价时代的机遇

光伏产业走到今天,平价时代无可争议的将在未来几年到来(十四五规划为2021-2025)。平价时代并不仅仅意味着光伏产业链上的各家企业将面临日益缩减的利润,而是通过时代变革的窗口给了产业链上各家龙头企业又一个「随风起舞」的机会。

平价时代,不可避免地会迫使产业链上落后产能地退出,市场份额将再次向各个领域的龙头集中。同时作为当下最为清洁环保的能源,一旦产业链的成本优化完成,步入平价的市场竞争,光电必将在与火电等落后能源的竞争中获得更大的市场份额。这意味着光伏产业链上的龙头企业不仅有机会可以凭借平价时代的浪潮把蛋糕做大,同时也可以从这块蛋糕中分到更大的份额。

降低单位产出成本(LCOE),迎接平价时代,这不仅是国家产业政策的导向,也倒逼光伏产业链上的各家企业加快合作,降低全产业链成本。

6月24日,隆基、阿特斯、晶科、晶澳等7家龙头发布《关于建立光伏行业标准尺寸的联合倡议》,力推统一的M10(182mm*182mm)硅片尺寸标准。这七家企业组成的「同盟」涵盖了电池,硅片,组件这三大领域,其主要目的是希望凭借统一尺寸的大硅片(M10)增加产能,以及减少产业链上下游产品错配浪费,从而降低最终产品的单位产出成本。

作为光伏产业的领军者,这七家企业选择用标准化来协同整个光伏产业链的发展与优化。上下游企业通力合作并不断给予彼此正反馈,改良适配各自的环节,以此来促进整个产业链的成本的进一步降低以及更为健康的发展,或许平价时代的明天并非那么的久远。

国内市场气势昂扬,海外市场也利好不断。6月23日,德国正式取消52GW太阳能补贴上限,同时BSWSolar(德国光伏产业协会)建议将2030年光伏发电目标提高两倍,以满足气候目标和因核能和煤炭逐步淘汰而造成的发电缺口。

这并非单单只是德国这个欧陆最大经济体的选择,目前许多海外国家出于提振疫情当下的经济形式以及对环保的需求对光电产能大开绿灯,而中国各家组件企业作为全球光伏行业的巨头必将攫取丰厚的利润,并最终会把该利润反哺给国内上游的各家企业。

同时海外订单往往提前1至2个季度锁定价格,一方面可以对未来收入带来更高的确定性,另一方面在光伏行业不断压缩的成本面前,锁定的价格可以带来相比国内订单更高的超额收益。如今看来光伏产业已经成为即高铁之后第二个大面积对外输出的优势产业。并且该优势将会在平价时代海内外日益上扬的需求以及产业链上各家企业通力合作面前进一步扩大。

平价时代的到来,或许能像2018年的531新政一样,看似利空,但长期来看反而可以提升板块的整体估值。供给端可以倒逼产业链合作,改良工艺,降低成本,需求端海内外光电市场进一步扩大,这两个端口均有着较高的确定性。

一体化与专业化的路线之争

在平价时代的浪潮到来之际,光伏产业分化为从上游到下游均有一定涉及的一体化企业,和只专注某一环节甚至是某一环节中的某一关键元件的专业化企业。这两种经营路线的差异一定程度体现了企业对于经营风险以及技术风险的选择。

光伏作为一个产出极为同质的行业(均为电),与其他行业相比并未有着明显的品牌溢价,这使得整个行业的逻辑便是如何降低单位产出的成本,这也就为光伏产业的一些企业开启一体化之路提供了契机。

一体化,更好的整合上下游资源降低最终产品的单位产出成本,以及可使得更多产业链中的利润收归囊中,这样的优势使得一体化的光伏企业能比专业化的企业更好的分散自身的经营风险,成为这些企业面对平价时代的选择。

一币两面,分散自身经营风险,也就不得不面对更为高企的技术风险。光伏行业作为一个泛半导体行业,虽然不像芯片行业一般,几乎完美切合摩尔定律,使得产业链上的企业在技术路线上不敢踏错一步,必须专注主业。但近些年来也发生了如多晶硅环节冷氢化替代热氢化、硅片环节单晶替代多晶、电池片环节 PERC电池崛起等多个技术变革。

这一系列的技术革新尚且让一些聚焦主业的专业化企业因「压错时代」失去市场,更何况是兼具多个「副业」的一体化企业。这其中的典型案例就是保利协鑫曾经的硅片霸主因为押注多晶硅片,逐渐被单晶硅片企业挤出市场,市场份额锐减。

专业化企业很多都是各自行业上的隐形冠军,其中佼佼者,如福斯特(49.410, 0.54, 1.10%)-全球光伏胶膜龙头,全球市场份额在60%以上,福莱特(19.780, -0.69, -3.37%)-全球光伏玻璃巨头,全球市场份额20%以上。它们可以凭借长期深耕各自领域获得的技术优势,不断改良自身产品以获得更大的市场份额。

今天看来晶科、晶澳和隆基均率先完成了不同程度的一体化整合,占尽先发优势;但大硅片、N型电池、叠瓦等未来可能的产业技术创新会给通威、中环等虽尚未完成一体化,但聚焦主业的专业化企业得以凭借卡位新技术以获得破局的良机。

可以预见光伏产业的未来发展之路上会不断充斥着一体化或专业化经营路线优劣的论述,但这两条路线之争并非一定有着高下之别,更多的在于经营者或者投资者对整体产业未来发展的预判上。

隆基股份开启一体化之路是源于当初向下游组件企业力推单晶硅片技术,但当时的硅片市场多晶硅片一统天下,组件厂商不愿改变即有技术,增加未来盈利的不确定性,所以对于隆基的推荐并不买单。面对下游组件厂商的层层阻力,坚信硅片发展方向的隆基于2015年收购下游组件厂商乐叶,亲自下场打通产业链开启一体化之旅。这个2015年的一体化决议波延至今,造就了如今超1500亿市值的光伏行业市值冠军。

光伏行业充满着变革以及不确定性,在这个变化剧烈的行业选择好的标的,实质上是选择优质的管理层。相信这些专业人士能依靠自身的经验和判断力,把企业甚至是整个产业带向辉煌。

中国能源资讯网

中国能源资讯网