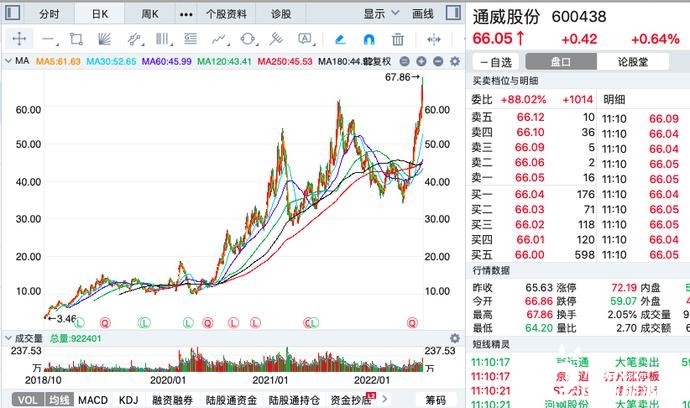

光伏巨头通威股份的股价7月4日涨停,今日股价微涨,盘中创下67元/股的历史新高,市值增长到近3000亿,A股排名33位,和东方财富、海康威视接近,高于中信银行和平安银行。

这一切都是因为公司良好的业绩,公司刚刚发布上半年业绩公告,预计实现净利润120亿-125亿,突破100亿大关,同比增长305%到321%。可以说是业绩好到爆,2021年净利润增幅127%,今年又实现了更高的利润增幅,全年营收将突破千亿,净利润突破200亿。

通威股份为何能够有如此良好的业绩?通威股份的产品到底是什么?行业前景到底如何?本文就来做一个分析。

1、通威股份的核心产品是什么?

我们都知道光伏领域有两大巨头,分别是隆基股份和通威股份,但是这两家企业到底有什么区别?为何通威股份的股价创新高了,而隆基股份的价格还在爬坡?为何通威股份的业绩暴涨,而隆基股份的业绩增幅大幅放缓?

其实核心原因在于两家企业虽然同处于光伏领域 ,但是处于不同的产业链,光伏发电产业链我们可以分为五个环节,分别为多晶硅、硅片、电池、组件和光伏电站。最上游是硅料的生产和提纯,这是原材料环节,通威股份在这个领域是全球第一。然后到下游加工形成硅片,隆基股份在这个领域是全球第一,再到下面就是我们熟悉的光伏电池,通威股份在这个领域也是全球第一。但是光有光伏电池还不行,还需要各种光伏组件,和光伏电池组装在一起才能形成最终的发电装置,隆基股份在光伏组件是全球第一。

最终这些光伏电池和光伏组件组合在一起,放到有阳光照射的地方,形成了光伏发电站,发出的点通过电网输送到千家万户,这就是整个产业链。

很明显,这个五个环节,通威占了2个,分别是多晶硅和电池,属于第一环节和第三环节。隆基也占了2个,分别是硅片和组件,属于第二环节和第四环节。两家公司虽然都有发电业务,但是比重不高。

准确地说,通威股份是隆基股份的上游,但是隆基股份最终又在下游的组件占据主导地位,所以隆基股份的产品出口的不少,远销亚洲、欧美和非洲地区,这些产品买过来就可以进行发电。

在整个产业链中我们都应该有一个常识,那就是最上游往往最有议价权,而终端往往很难提价,当前光伏发电成本相比传统发电成本并非有那么明显的优势,所以成本一旦上升,会导致发电亏损,所以这就导致组件产品的价格是很难提升的。但是通威股份占据了最上游,自然可以根据市场对产品进行提价。

通威的产品除了多晶硅和光伏电池以外,还有饲料业务,2021年饲料产量552万吨,同比增长5%,饲料业务营收224亿,同比增长18.6%,饲料业务的营收占总营收比例的35%,而光伏业务的营收占比为60%。

2、产品行业地位

光伏新能源是当前最有前景的行业之一,而中国是全球最大的光伏产品消费国以及光伏产品生产国,而且占据了全产业链,一改十几年前“技术在外、设备在外、原料在外、市场在外”的尴尬局面。

2021年全球光伏新增装机量达到创纪录的170GW,同比增长31%,这是2018年以来增长最快的一年,全球光伏新增装机量从2010年的17.5GW增长到如今的170GW,11年时间增长了152.5GW,增幅871%。复合增长率23%。

中国去年新增光伏装机量为54.88GW,占全球份额的32.3%,位居全球第一,其次为美国26.8GW、欧盟25.9GW、印度11.89GW,这四大经济体的新增装机量占全球份额的70%,中国的新增光伏装机量更是超过美国和欧盟之和!

中国2021年全年多晶硅、硅片、电池、组件产量分别为50.5 万吨、227GW、198GW、182GW,同比分别增长 27.5%、40.6%、46.9%、46.1%,多晶硅的产量增幅是最低的,电池和组件产量的增幅都超过46%。这就说明下游需求旺盛,需求增速超过了上游的产能增速,必然会导致上游产品涨价。

在出口方面,2021年中国光伏产品出口金额284亿美元,同比增长44%,组件出口量为98.5GW,增幅25%,出口量和出口金额均创历史新高。

行业的景气程度各企业基本都预料到了,但是扩大产能主要集中在下游,但是对于最上游的硅料环节的扩产却远不如下游,原因有三个,投资金额大、技术门槛高、投资周期长,同时又因为2018年到2020年由于全球光伏新增装机量持续低迷,导致上游产品价格低迷,扩产的积极性就更低了。

但是2020年下半年全球对碳达峰和碳中和的时间表给出了承诺,2021年光伏新增装机量再次恢复高增长,全球同比增长31%,上游产能不足,涨价是必然。

通威股份2021年高纯晶硅产品满产满销,销售10.77万吨,同比增长24.3%,占全国产量的21.3%,产量不仅是中国第一, 也是全球第一。

高纯晶硅产品是公司最赚钱的核心产品,2021年毛利率高达67%,而其他的饲料产品和光伏电池产品的毛利率才9%左右,高纯晶硅贡献超过70%的净利润。

在电池和组件方面,2021年通威公司销量达到34.93GW,同比增长57.6%,电池销量全球第一。

3、产品业绩

CPIA 预计,2022-2025年全球光伏年均新增装机将达到232-286GW,其中国内光伏年均新增装机将达到 83-99GW,这是一个巨大的确定性增长的市场空间。

通威公司目前的光伏产品是满产满销的,尤其是高纯晶硅产品更是供不应求,公司未来的业绩提升主要也是依靠这一块,一则是价格,二则是产能,从某种意义上来说,产能的扩张更加重要,谁能及时拥有更高的市场份额,那么成本下降会更快,溢价能力也更强。

通威公司在2021年之前有8万产能完全投产,在去年陆续有10万吨产能投产,分别为乐山二期 5 万吨、保山一期5万吨项目,也就是说今年完全的产能将达到18万吨,同时,目前在建的产能是17万吨,其中包头二期5万吨项目预计今年投产,这就意味着2022年公司高纯晶硅的产能将超过18万吨,比2021年起码提高80%。

同时乐山三期12万吨项目预计在2023年投产,届时,通威股份的高纯晶硅产能将达到35万吨,是2021年的3.5倍,而2021年中国全国的产量也不过是50.5万吨。

同时,截至2021年末,通威股份投产的光伏电池产能也达到了45GW,预计到2023年,公司光伏电池产能将达到80-100GW,随着未来两年新产能的投放,通威股份的业绩将持续增长。

由于产品紧俏,通威和多家公司签订了长单合同,合同中是定量不定价,价格随行就市,这对通威来说产能和销量是完全有保障的。

今年以来,通威股份已经和多家公司签订了大额长单销售合同,6月18日发布公告,青海高景太阳能科技有限公司在2022-2026年,计划向公司采购不低于21.61万吨多晶硅产品,按照当日价格计算,这份合同销售金额为509亿。

6月23日发布公告,宇泽半导体(云 南)有限公司在2022-2026年期间,计划向公司采购16.11 万吨多晶硅产品,预计销售总额约385亿元人民币。

7月2日发布公告,双良硅材料(包 头)有限公司在2022-2026年期间,计划向公司采购22.25 万吨多晶硅产品,预计销售总额为590亿人民币。

以上三份长单销售合同锁定了60万吨销量,预计销售额为1484亿,而公司2021年全年多晶硅产品销售金额为188亿元。

这三份销售合同采购量相当于2022年公司产能的3倍,相当于2023年全部产能的1.7倍,未来5年的产能相当部分已经被预定锁定了。

带来的结果就是销售的确定性和业绩增长的确定性。

中国能源资讯网

中国能源资讯网