8月4日,Wind数据显示,截至A股收盘,光伏指数逆转翻红,收涨0.65%。成分股中,聆达股份、金晶科技领涨。

全球光伏高速发展,胶膜需求大增带动EVA原料需求增加

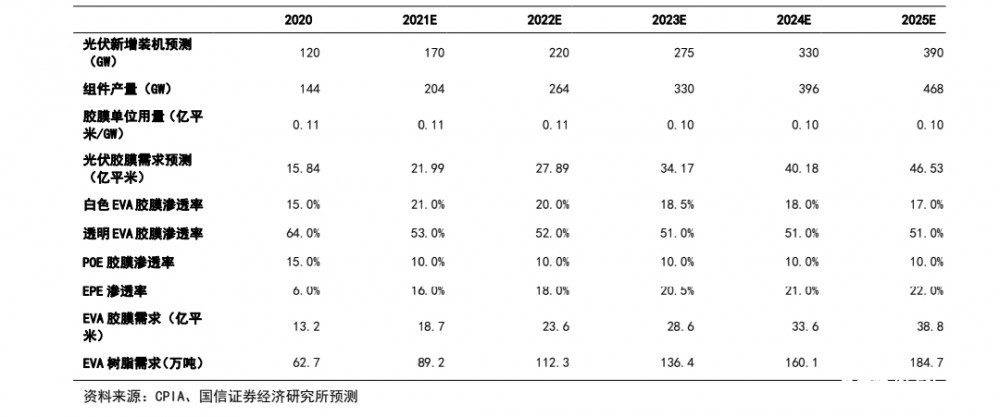

国信证券提出,EVA属于先进高分子材料行业-高性能树脂-高性能聚烯烃塑料,在未来我国产业升级的过程中,应用于光伏封装胶膜等高端EVA树脂产品需求将进一步增加,光伏胶膜是光伏组件重要封装材料,约占光伏电池组件成本5%。据预测,未来五年全球光伏市场最高年均新增装机可达到287GW,2025年最高可达390GW.按照树脂需求为4.7万吨/亿平米,2021年全球光伏级 EVA树脂需求约68.1万吨,2025年需求约136.1万吨。

信达证券认为,光伏胶膜需求增长进而拉动光伏级EVA的需求,预计2022-2024年保守情况下,我国光伏级EVA的需求将分别为85、100、112万吨,而乐观情况下将达到123、146、164万吨。

成本有效支撑EVA价格,EVA毛利高位震荡

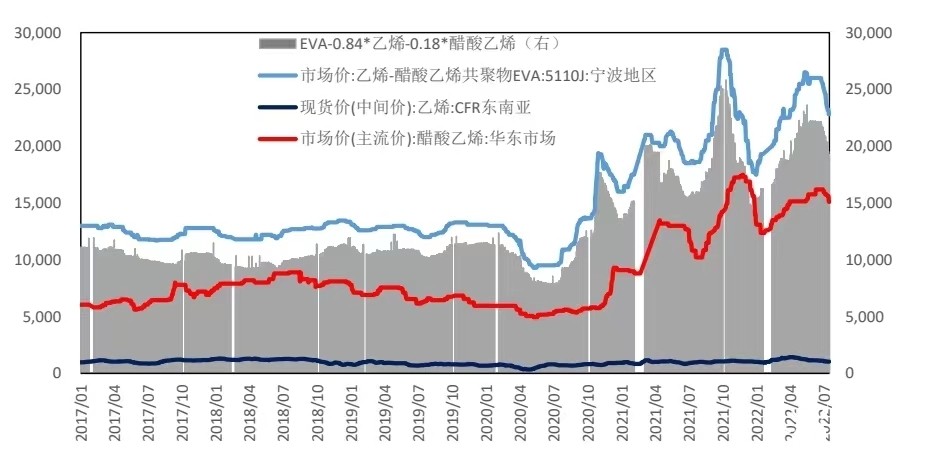

信达证券认为,EVA的主要原料是乙烯和醋酸乙烯,其中醋酸乙烯价格的涨跌较能传导至EVA价格,与EVA价格形成高度相关。未来醋酸乙烯供需格局将持续良性改善,价格有持续上行趋势,为EVA价格上涨形成支撑。疫情前EVA均价大概在9000-10000元/吨之间,毛利约5000-6000元/吨。2021年EVA均价20780元/吨,毛利11241元/吨。2022年7月19日,EVA价格和毛利继续走高,均价达到15874.37元/吨,毛利达到11602元/吨。

国盛证券认为,2020年下半年以来,随着EVA粒子的价格持续上行,EVA胶膜价格也水涨船高,胶膜企业有很强的成本转嫁能力。而且随着EVA胶膜价格维持高位,EVA企业毛利率和净利率也依旧维持高位,单平盈利得到保证。

EVA进口依存度高,未来进口替代空间大

国信证券认为,中国EVA装置在2017-2020年均无新增产能,但产能利用率从2016年63.0%增加到2020年的76.2%。2021年榆能化、扬子石化、中化泉州新装置投产,国内产能增加至147.2万吨,产量100万吨,表观消费量205万吨,进口111.7万吨,进口依存度依旧高达54.2%,未来国产化空间较大。

华创证券认为,近两年新增产能基本已经在2021年下半年至2022一季度释放完毕,至2023年底行业新增产能非常有限。此外,EVA树脂每年进口替代空间在100万吨左右。

投资建议:光伏装机量持续上升,中短期内高端EVA材料供需不匹配,EVA国产化需求强劲

国盛证券认为,当前整体EVA和EVA胶膜板块对应明年PE估值在20~25倍左右,尚未完成估值切换。同时后续随着EVA粒子价格上行和胶膜价格上行,后续EPS还有上修机会。重点关注EVA粒子供应企业和国内EVA胶膜龙头,首推联泓新科、东方盛虹,关注福斯特。

信达证券认为,“碳中和”的政策的强制约束下,光伏装机量将确定性的持续上升,下游需求强劲,上游相关基础材料扩建产能一般需要2-3年时间,带来中短期内供需的不匹配,带动原材料价格上涨;另外光伏等降成本需求强劲,进口材料往往价格昂贵,产能国产化需求刚性,因此高端材料的国产化也是趋势。

中国能源资讯网

中国能源资讯网