现在最热的,除了长江流域的天气,还有和 " 电 " 有关的一切。

高温极端天气在长江流域施虐,造成电力供应紧张,无奈之下,只能限电。

现在,长江流域,特别是川渝地区的保电力,已经到了最高级别的应急响应,但即便如此,用电紧张问题依然很棘手。

解决问题的办法,当然是增加电力供应,但鉴于传统的水电受到水位下滑的影响,其他的发电方式无疑要承担更重要的作用,例如光伏发电,但偏偏这个时候,行业内传出了几个大消息,先是上游硅料厂通威在华润电力招标中,报出 1.942 元 /W 的低价,比亿晶和隆基报价低 5 分,引起业内和市场巨大舆论轰动;周末又传出隆基高管陷入内幕交易的新闻;徐翔的前期应莹发表观点,认为新能源很可能会出现回调,再给火热的新能源赛道泼了一盘冷水。

今天的盘面,新能源出现分化,通威是涨了,但隆基大跌,而光伏的行业格局,究竟会走向何方?

01

钱总被上游赚走

最近两年,碳中和无处不在的宣传,上市公司牛到没朋友的业绩表现,还有资本市场不断的造富神话,使得资金对于新能源的崇拜,达到了无以复加的地步,特别是光伏公司,通威、隆基、中环,还有众多的产业链上下游公司,都迎来了戴维斯双击。

不过,具体到各个细分领域,上涨却显得参差不齐,上游的硅料的赚钱效应,明显要高于中下游。

以通威为例,过去一年的营收增长 43%,净利润增长 135%,今年上半年业绩继续高歌猛进,营收增长 127%,净利润翻了 350%;而通威细分领域龙头的隆基股份,去年营收增长 48%,但净利润仅微涨 4.3%,几乎原地踏步,今年一季度营收增长 17%,净利润增长 6.8%,虽然都是光伏行业,增速却一个在天,一个在地。

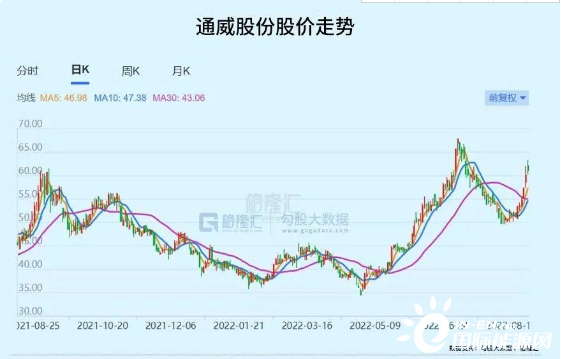

反映到股价走势上,通威也明显强于隆基,同样是大热赛道,命运却是冰火两重天。

这里边的逻辑,和新能源汽车有点类似,虽然同为增长空间广阔的赛道,但具体到产业链,上游的盈利能力明显要高于中下游,最具代表性的就是锂矿和锂盐,相关的公司的业绩动则涨个 5 倍、6 倍,甚至 10 倍的都有,逼得下游的整车厂只能通过涨价来抵消成本上涨的压力,也因此遭遇中小游各方的讨伐。若非国家及时出手整顿,同时释放电动车购置方面的补贴,对冲原材料上涨,在消费力仍需提振的现在,新能源车企很可能连喝粥都难。

从宏观上看,这一轮原材料上涨的局面,有深层次的客观的原因,简单概括,就是下游需求增长快,上游供应增长慢,供不应求状态下,价格很难不飞涨,下游其实能够做的并不多,除了默默忍受,直到现在,大体上还是这样一种状态。

从需求上看,依然很强劲。要知道,碳中和这个战略不是一年两年的事,而是持续几十年的大事,距离 2030 年中国实现碳达峰还有 8 年,距离实现碳中和还有整整 38 年,鉴于现在传统的火电发电模式占比仍然高达 6 成,光伏只占 12% 左右,要实现替代,光伏等新能源整个产业链仍然有做不完的生意。

从全球上看,这门生意就更大了。目前全球用电量在 25 万亿度电 / 年左右,有机构预测,到 2050 年全球电力用量在 60 万亿度电,假设到 2050 年全球电力结构中,45% 由光伏提供,预计至少需要 22755GW 的存量装机,对应 1140GW/ 年全球装机,而去年全球光伏的新增装机量仅为 170GW。

如果考虑电能替代以及氢能等场景的应用,进一步打开光伏装机空间,到 2030 年,新增的装机水平有望达到每年 1000-1500GW,即不到 10 年的时间里,整个行业的需求空间还有 9-10 倍。

但在供应端,由于各种原因限制,实际形成产能释放的还不是很多,供不应求的格局想要打破,还得等上一段时间。

不过,随着时间的推移,供需格局正在发生变化。

02

反转到了?

要实质性地解决供需问题,办法也只有一个,增加供应。

以硅料供应方为例,通威 2021 年的高纯晶硅产品销量为 10.77 万吨,但现在的年产能已经有 23 万吨,加上在建工程,2023 年产能将达到 35 万吨;2021 年电池及组件销量达到 34.93GW,现在太阳能电池年产能已经达到 54GW,并且扩产仍在进行。

短期看,硅料价格仍将处于高位,但拉长时间看,扩产也在不断向前,价格奇高的问题不可能长期存在,价格回落只是时间问题。另外,通威向一体化模式进军的动作,对整个行业的影响也很大。

今天通威股价大涨,而隆基股价大跌,最主要的逻辑就是,通威在向下游组件厂商发起冲击,抢食对方的市场份额,虽说光伏行业上下游相互渗透不是什么新鲜事,但相比以前喊狼来了,现在则是已经在跟前了,隆基的创始人就说过,光伏行业,比的就是成本,没其他。

从最新的报价来看,通威确实够狠的,把隆基都给比了下去,把市场吓一大跳,而握有上游硅料优势的通威,确实也有能力这样做。大家的讨论的焦点,可能还停留在通威如何搅局光伏行业,但我认为,通威的行为对产业的发展反而是利好。

任何一个产业要想获得健康发展,各个环节应该能够享受到应有的合理利润,如果某个环节过多地吞噬产业链利润,产业链其他各方的利益就会受损,最终负反馈于整个产业链,拖慢整体发展步伐。

光伏就是其中一个代表。

上游硅料价格猛涨,中游的组件厂的盈利能力已经受到影响,而下游的建设需求也受到一定程度的压制,看似热闹的行业,实际却是几家欢喜几家愁。解铃还须系铃人,如果上游价格能够实质性下降,不管是以扩产的形式,还是搅局者进入的形式,那么下游需求的压制因素就会消除,从而推动整体产业链回归到健康的增长态势中。

从这个角度上看,虽然通威被不少中小游厂商认为是搅局者,但这样的搅局者未尝不是一件好事,而且它是以更低的价格去竞标,是主动让出自身的利润,对于下游的建设方而言,没有比这个更好的消息了。

说到底,下游的基建投资才是整个光伏行业,包括材料、设备、组件等细分领域企业生意的来源,如果自己过度地吞噬产业链利润,造成下游成本居高不下,某程度上等于饮鸩止渴,很难长时间持续。倒不如在自己尚有能力的时候,主动出击,表面看是让利,实际上是先下手为强,为自己赢得更大的后续发展空间。

03

格局生变

通威的事件,也引发了不少对于未来光伏行业格局的讨论。

网上一个帖子就流传甚广,讲的是各个厂家之间的 " 拉帮结派 " 的小算盘,嘴上说各自分工合作,但心里都想着自己全吃了。

其实,也不能简单地揶揄生意人心里的盘算,我倒觉得是光伏行业本身有向一体化发展的趋势,正如隆基老板的所言,光伏行业比的是成本,所以只要能够有效降低成本,采用哪种方式只是形式问题。有的行业分工能够降低成本,而有的行业一体化才能够降低成本,这就够了,无需过度反映。

我们反而更应该关注一个极具前瞻性的问题,如果一体化是光伏厂商发展的大趋势,那么谁能够最终跑出来,因为过去 20 多年的光伏发展史,每一次行业格局的变化,不管是因为技术路线切换,还是商业模式变化,都会埋葬一批公司,又重新崛起一批公司。

现在,似乎又到了这样一个时间节点,通威打响了一枪,产业链上下游的相互渗透、抢食甚至肉搏,已经在上演。未来能够胜出的,大概率还是那些综合实力强,对产业链各个环节的控制力都很强,拥有技术、规模和成本优势的企业,但在胜出之前,一轮又一轮的洗牌仍将继续,一次又一次的盈利回归均值也会上演。那些实力羸弱,以及看着光伏生意赚钱,贸贸然进入的跨界者,如果缺乏竞争实力,则很可能命途多舛。

回到市场,光伏股可能要面临剧烈的行业变化,加上本身已经处于高位的估值炒作,投资者更应该多一点风险意识。

不过,说到整个绿色发电端,这种洗牌、以及可能出现的回调反而是利大于弊,因为光伏产品价格的下降,能够很好地刺激下游企业的装机需求,有利于下游企业降低成本,长远上看也有利于绿电普及,最终帮助国家尽快达成碳中和目标。在频繁上演拉闸限电的眼下,意义就更大了。

从这个角度上看,被上游成本压制已久的下游发电端,可能孕育着更好的投资机会,此外,电价的市场化改革也有可能因为此次限电而出现积极变化。完全追踪中证全指电力公用事业指数的电力 ETF也出现连续的上涨。

从成分股看,电力 ETF所对应的中证全指电力指数,基本涵盖了国内比较重要的发电企业,其中大部分以绿色发电为主。

规模上,电力 ETF超过 14 亿,最近 20 个工作日日均成交额 8459 万元,是当前市场上规模最大、流动性最好的电力公用事业类 ETF 产品。同时,电力 ETF 还配有联接基金,是当前市场上唯一一只可以通过场外联接基金参与投资的电力 ETF 产品。

收益方面,自 2022 年 1 月 7 日上市以来,电力 ETF年化跟踪误差仅为 0.76%,累计取得了 1.56% 超额收益。

04

04

结语

现在,全球越来越多的地区遭遇极端天气,让更多人认识到电力供应的重要性,尽管有的国家或地区重启煤电,貌似在走回头路,但这也只不过是权宜之计。在碳中和的大背景下,绿色发电的前景仍然非常广阔,投资价值会进一步凸显。

即使撇除极端天气的影响,未来随着电动车的普及,中国也好,全球也好,对于电力的需求都会有增无减,绿色发电都能够长久地享受这个发展红利,即使中间会出现很多的优胜劣汰,但这个赛道的价值,仍然毋庸置疑。

中国能源资讯网

中国能源资讯网