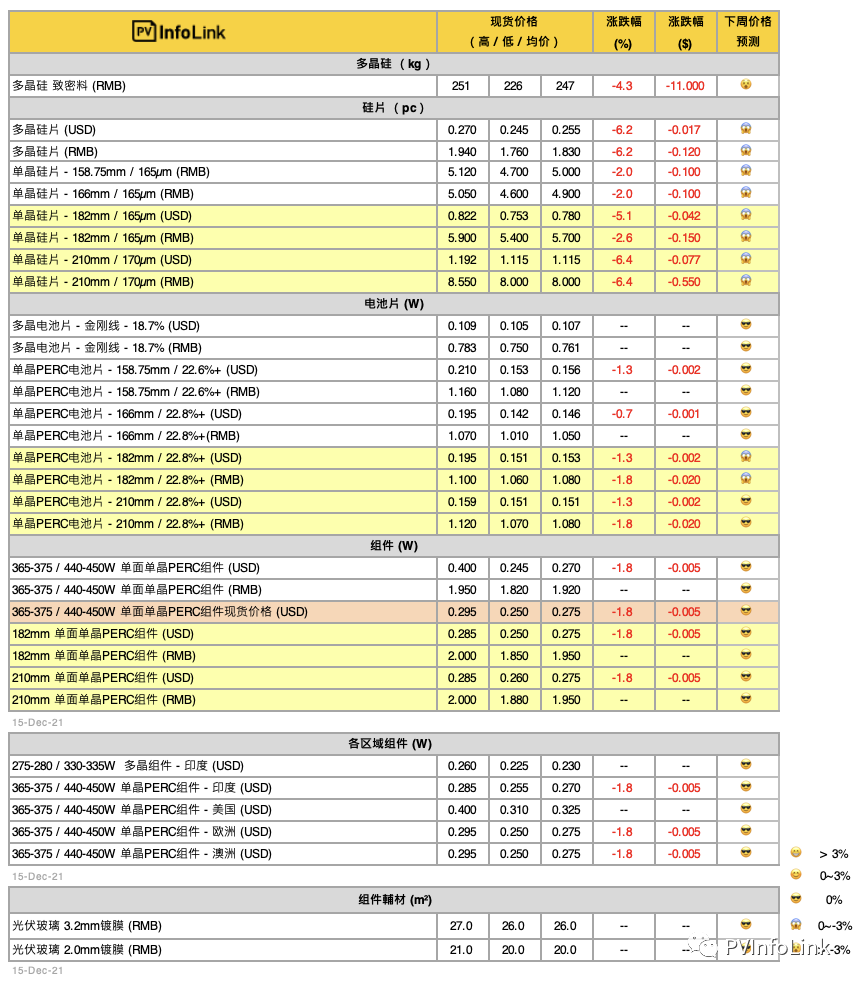

12月16日,PVInfolink发布光伏产业链周价格评析。

价格说明

组件价格由于原来的单晶PERC海外组件均价栏位考虑了较早签订的订单及交货周期,在价格变动较快时会有较滞后的情形。鉴于今年现货价格与较早期签订的长约订单价差明显拉大,因此新增单晶PERC组件“现货价格”栏位,与过去现货与长单综合的海外价格栏位做区别。如需了解组件现货价格,亦可参考 "高价”栏位。

PV Infolink的现货价格主参考超过100家厂商之资讯。主要取市场上最常成交的“众数”资料作为均价(并非加权平均值)、但每周根据市场氛围略有微调。

PV Infolink现货价格信息中,人民币价格皆为中国内需报价,而美金显示之价格则为非中国地区的海外价格,并非人民币直接换算美金。

致密料报价主要使用在单晶用料。由于多晶用料量少、成交较不固定,且价格区间广泛,2021年6月起取消多晶用料价格追踪。

单晶硅片报价158.75、166、182mm单晶硅片价格切换到165μm厚度,210暂时保持170μm厚度,后期视市场供应情况变化酌情调整。薄片价格按照公式进行折算。

自2021年12月起,166尺寸产品因生产和需求的流通情况加速进入非主流区域,且海外实际供需趋于集中化,166尺寸单晶硅片美金价格将取消公布。

电池片效率与组件瓦数相应调整,158.75mm电池片效率以22.6%+,而166,182,210mm 则以22.8%+为主。

组件瓦数相应调整166组件瓦数为365-375 / 440-450W。182组件瓦数为535W-545W,210组件瓦数540W-550W。

11/16美国201税率调整为15%、且双面组件免除201税率,因税率变化大,美国地区价格改以FOB报价(不含税及运费)。

印度价格为FOB报价不含关税。

因欧洲市场多晶组件需求多为碳足迹项目,价格区间较为广泛,因此8月起取消欧洲多晶组件价格报价。

硅料价格

先前几无成交、商谈也少的情形本周已稍有转变,买卖双方已开始面对面沟通商谈,然而目前仍是买卖双方的目标价格差异甚大。卖方希望控制价格跌速,一方面维持明年初不至以太低的价格基期开场,一方面也避免整体市场情绪更加观望,在价格上难有太大的让步;买方方面,由于一路来的低开工率已让硅料环节库存持续增加、加上硅料新产量也将开始逐月爬坡,因此谈判力道加大、采买目标价大多落在每公斤210-220元人民币,整体买卖双方各自僵持、持续博弈,现货成交量仍低,市场大多执行前期长单,市场静待博弈结果。

硅片价格

硅片在十一月已开启价格的下行通道,尽管硅片企业已经尽量维持低开工率控制产出以及压低硅料采购价,但受到终端需求不如预期、以及电池组件厂采买量低的情况下,12月硅片厂库存压力不小。

邻近年底,虽硅料价格下降幅度尚未靴子落地,硅片企业为避免跌价损失,近期降价求售氛围明显。随着降价后的库存已有消纳,后续硅片的降幅只能视硅料的让价程度而定。

电池片价格

电池片厂家价格持续下修,本周M6 交付价格受惠电池片产出减少、硅片采购困难等因素,原先上周签单价格在每瓦1.03-1.04元人民币,本周略为回升至每瓦1.05元的水平,订单逐渐落地。M10、G12则以每瓦1.08-1.1元人民币价格的水位交付中。整体电池订单在12月下旬因需求已开始收尾、价格止稳,后续1月春节前的备货开始、单晶电池片有望跟随硅片走势波动有机会维持一定的利润水平。

多晶部分,虽然上游多晶硅片在上周大幅下探,然而因印度多晶需求疲软,本周并无新签订单、多数厂家无法报价,价格暂稳在每片3.5元人民币。

组件价格

12月中旬供应链价格博弈持续,叠加一季度需求尚不明朗,使得终端对于明年整体价格观望心态更加浓厚。本周国内交付价格因目前需求已在收尾阶段、尚不见重启项目,且当前组件库存已经回复正常水平。本周组件价格与上周持平,166 单玻价格约每瓦 1.85-1.9元人民币,500W+单玻组件价格约每瓦 1.9-1.95元人民币。本周仍有部分厂家低价出售,166、500W+低价区段分别下修至每瓦1.82、1.85元人民币的出厂价格。目前海外地区价格暂时稳定,临近圣诞节、欧美地区拉货已经趋缓,预期下周价格保持稳定,目前166 单玻价格约每瓦0.27-0.275元美金、500W+单玻组件约每瓦 0.275-0.28 元美金。

展望明年需求,市场观望情绪浓厚,不少组件厂家下修明年逐季的价格预判,考量一季度适逢中国元旦、春节等假期前的备货准备,组件价格下探幅度较缓,一季度500W+组件单玻报价来到每瓦1.84-1.88元人民币的水位。后续厂家为了市占争抢订单出货,价格竞争已悄然开始,不排除逐季跌价速度将增快。

中国能源资讯网

中国能源资讯网