在我国光伏产业蓬勃发展的当下,其未来广阔的发展前景吸引了无数企业争相抢滩光伏行业,带动光伏产业链的竞争日趋白热化。

而众所周知,从2020年四季度开始,光伏产业链便经历了硅料涨价、硅片涨价、电池片涨价等供应链产品价格大幅波动。这也导致位于中间环节的电池、组件等企业处于水深火热之中。在这一背景下,垂直一体化便成为企业保障和增强产业链供应链自主可控能力的重要路径。

近日,光伏组件龙头企业之一的隆基绿能便发布公告称,公司拟投资35亿元建设年产12GW单晶电池项目。据不完全统计,目前,市场上已有包括上机数控、晶澳科技、隆基绿能、通威股份等多家光伏产业链知名企业纷纷布局垂直一体化,一体化布局似乎已经成为企业发展战略的重要一环。那么光伏产业链的一体化到底为何有如此大的吸引力?

助力企业降本增效 垂直一体化势在必行

正如文章开头所言,相比于单纯耕耘产业链的某一部分,垂直一体化可以帮助企业降低生产成本,保证供应链安全甚至实现提高市场定价权的目的。对于光伏行业而言,考虑到其存在显著的周期性特征,叠加产业链各个环节产能弹性差异显著,极易出现供需失衡的局面,而这将严重威胁到企业的经营业绩以及供应链安全,因此,企业的垂直一体化布局可以保障企业在各个环节的成本价供应,降低产品生产成本,借此获取良好的投资回报率,在一定程度上增强了其抵御市场风险的能力。

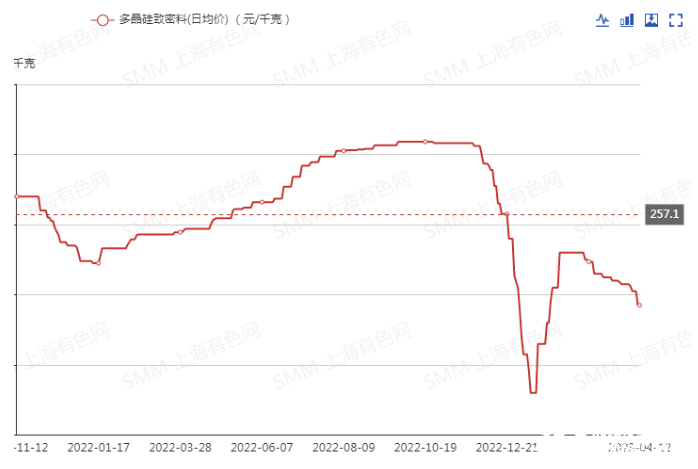

以硅料环节为例,2022年11月之前,因多晶硅产能释放速度不敌下游需求增长速度,多晶硅市场陷入供不应求的状态,多晶硅致密料价格也整体呈现上行的态势,并与2022年9月27日上涨至309元/千克,刷新三年来的历史高位。

但接近2022年年底,随着多晶硅新投产能的迅速扩张,笔者调研显示,在2022年11月便已经基本达到供需平衡,进入12月,多家硅料企业出现了累库现象,叠加下游硅片价格不断走跌所引发成本倒闭以及市场情绪的“崩塌”,多晶硅价格迎来“滑铁卢”。截止2022年12月30日,多晶硅致密料价格跌至189元/千克,较此前高位下跌120元/千克,跌幅达38.83%。

从其中不难看出,单一的布局在具有显著周期性特征的光伏产业链中,抗风险能力相对较弱,一旦某一环节价格大涨大跌,或将对企业造成不小的影响。

同时,长期以来光伏行业始终以“降本增效”作为其发展逻辑,因此成本可谓是决定企业市场竞争力的关键。相较而言,一体化战略具有显著的成本优势。此前据安信证券测算,硅片+电池片+组件一体化的单瓦毛利相较于电池片+组件一体化和组件专业化分别高出43%和118%。

一体化布局成大趋势 这些龙头企业已争相布局

目前光伏产业垂直一体化布局似乎已经成为行业龙头企业们心照不宣的共识,笔者整理了几家有代表性的企业在一体化方面的动作,具体如下:

隆基绿能

公开资料显示,隆基绿能主要从事单晶硅棒、硅片、电池和组件的研发、生产和销售,光伏电站的开发及系统解决方案的提供业务。截止目前,隆基绿能已经形成了集硅片、电池、组件再到下游光伏电站应用于一身的完整产业链。而其中,硅片、电池及组件业务是公司的核心业务,是产业链中硅片和组件的双料第一。

而受益于近年来光伏行业的持续景气,公司业绩也得以保持高速增长。在2019到2022年间,公司营收也实现了从328.97 亿元向1289.98亿元的大跨步,净利润方面也由52.80 亿元增长至如今的约147.79亿元,实力毋庸置疑。而自进入2023年以来,隆基绿能也在持续加快其在光伏产业链的一体化布局,据了解,隆基绿能有接近130GW新电池产能将在2024年~2025年间陆续投放,由此足以看出隆基绿能深耕电池领域的决心。

通威股份

通威股份作为光伏硅料、电池双龙头企业,其2019年在行业低谷期开始硅料产能的扩张,于2020年硅料产量达到全球第一,2021年公司硅料产量全球份额17%。据此前数据显示,通威股份现有多晶硅产能23万吨,若是再加上将于今年三季度内投产的乐山三期单体12万吨项目,预计其2023年年底多晶硅产能有望达到35万吨。此外,通威股份保山二期20万吨、包头三期20万吨项目预计在2024年底前投产,届时其多晶硅产能有望达到75万吨。

同时,公司光伏电池片出货量也多年居于全球第一,截止2022年末,公司电池片产能达70GW。自2022年下半年开始,通威股份快速切入下游组件环节,开启其垂直一体化的布局,其自2022年8月份以来,已经连续拿下包括国家电投、广东电力等多个组件招标项目。此外,公司还在江苏盐城和南通建设组件基地,投资总额约80亿元。据通威方面消息,到2023年底,预计其组件产能将达到80GW。

晶澳科技

作为光伏领域的老牌龙头企业,晶澳科技自2010年起便开始布局光伏垂直一体化,起其从电池片向上游硅片、下游组件和电站扩展,光伏组件生产规模也一直稳居全球前列。

截止2022年年底,晶澳科技共拥有超50GW的组件产能,按照公司规划,到2023年年底,其组件产能将超过80GW。而进入2023年以来,公司也频频出手加码一体化产能。3月22日,公司还曾发布公告称拟对公司一体化产能进行扩建,投资项目为鄂尔多斯高新区年产20GW硅片、30GW电池项目,预计投资额128.42亿元。此外,在今年1月和2月份,公司还两度出手布局光伏原材料、硅片、电池以及组件等环节的相关项目。

TCL中环

作为光伏硅片领域的龙头企业,截止2022年末,TCL中环光伏硅片产能高达140GW,硅片外销市场市占率全球第一,公司预计到2023年年末,硅片产能进一步提升至180GW。

而在大力发展硅片产能的同时,公司在4月7日晚间发布公告称,拟发行138亿元的可转债募资方案,其中103亿元募投资金将用于电池项目。且在组件方面,TCL中环也有布局,其现有组件产能设计涉及江苏天津等地。其中江苏地区G12高效叠瓦组件项目产能实现9GW产能,天津地区投建的G12高效叠瓦组件项目(一期)产能实现3GW产能。

上机数控

从2019年便开始拓展光伏单晶硅生产业务的上机数控,近年来硅片业务扩张迅速,据公开数据显示,2022年上机数控单晶硅片出货31.2GW,同比增长79.1%。截至2022年年底,公司已拥有35GW单晶硅产能,预计未来将进一步提升。

而为避免营收过于依赖硅片业务的风险,上机数控正在持续推进上下游一体化布局。4月4日晚间,公司还发布公告称拟投资50亿元在江苏江阴市建设16GW组件产能,其中一期5GW项目将于近期启动,预计2023年第三季度投产;二期建设11GW产能,具体时间未确定。

据悉,在此次加码组件产能完成后,上机数控业务将覆盖工业硅+硅料+硅片+电池+组件+电站6大主要环节,产业一体化布局得到进一步强化。

而垂直产业一体化布局也确实为企业带来了可观的回报,这一点在晶澳科技身上展现得淋漓尽致,据悉,晶澳科技凭借着规模扩张以及一体化布局带来的成本优势,盈利能力保持在较高的水平,2022年公司公司毛利率14.78%,同比提升0.15百分点。此外,公司。凭借着优异的订单、产能及供应链管理实现降本增效,单瓦盈利始终高于同行业,2022年底单瓦盈利达0.139元/W,创历史新高。

对于光伏产业一体化布局,也有机构也对其表示了看好态度,川财证券行业公司部孙灿便指出,后续在全球光伏装机需求持续旺盛的背景下,光伏产业链有望实现量利齐升,继续看好光伏产业链一体化,以及逆变器环节的龙头企业。

中国能源资讯网

中国能源资讯网