毋庸置疑,云南是光伏制造大省。但是在最近一年的光伏大扩产中,云南省的光伏招商,表现得却很理性,很克制,没有跟进。头部光伏企业们动辄几百亿的超级投资大单,都与云南无关。

01

传统光伏大省,没有超级大项目

隆基绿能公告信息显示,2022年4月1日,公司收到《云南省发展和改革委员会关于明确隆基绿能科技股份有限公司有关用电价格的函》,取消公司在云南省享有的优惠电价政策和措施。

云南是隆基绿能的重要的生产集群,包括5个工厂,分别是:保山单晶工厂、丽江单晶工厂、楚雄切片工厂、腾冲单晶工厂、曲靖单晶切片工厂。

虽然隆基对此早有预期,但仍引起资本市场热议。此后,隆基暂缓在云南投资步伐,未与云南再签订新的投资协议,将投资主战场转向电价更有优势的内蒙古,以及大本营所在地陕西等。

笔者发现,五大一体化组件企业中,除隆基绿能以外,另外四家——晶科能源、晶澳科技、天合光能、阿特斯,最近一年多来对于云南的投资热情,貌似亦有降温趋势。当然这个结论不包括硅料,因为通威股份宣布在云南追加年产20万吨硅料项目,投资额约140亿元。

近一年来,五大组件一体化企业与各地政府签订的投资协议,产能与投资金额都空前巨大。这对于各地招商部门来说,既令人震惊,更令人艳羡。

第一名,阿特斯——600亿项目落地青海海东市。

2022年8月7日,阿特斯与青海省海东市签署新能源全产业链项目协议。按照投资合作协议,阿特斯计划在2027年底前,在海东零碳产业园区投资600亿元,该项目涉及光伏组件、光伏电池、单晶硅拉棒、坩埚等8个子项目。

2023年7月16日,阿特斯与呼和浩特市政府、呼和浩特经济技术开发区管理委员会签订《光伏新能源全产业链项目投资合作协议书》。项目总体规划分为三期,其中项目一期总投资为180亿,包括年产30GW单晶拉棒项目、80GW坩埚项目、10GW单晶切片项目、10GW太阳能电池项目、5GW光伏组件项目、5GW相关配套产品项目。二期项目和三期项目将结合一期项目实施情况和光伏市场需求情况另行协商确定启动时间。如果二三期项目数可以确定,预计总项目将有五六百亿规模。

第二名,晶科能源——560亿落地山西。

2023年5月25日公告,晶科能源拟在山西转型综合改革示范区规划建设年产56GW垂直一体化大基地项目,项目总投资约560亿元(含流动资金)。项目建设内容包括56GW单晶拉棒、56GW硅片、56GW高效电池和56GW组件产能。

第三名,天合光能——500亿项目落地青海西宁。

2022年3月14日,天合光能与青海省政府签署战略合作协议,双方合作共同打造“源网荷储一体化零碳产业园”,包括年产30万吨工业硅、年产15万吨高纯多晶硅、年产35GW单晶硅、年产10GW切片、年产10GW电池、年产10GW组件以及15GW组件辅材生产线。项目两期将分别于2023年底、2025年底前完成。此后官方发布,该项目总投资500亿元。

第四名,隆基绿能——452亿落地陕西。

2023年1月17日,隆基绿能与陕西省西咸新区开发建设管理委员会、陕西省西咸新区泾河新城管理委员会签订《投资合作协议》,拟在陕西省西咸新区投资建设年产100GW单晶硅片项目及年产50GW单晶电池项目,预计均为2024年3季度首线投产,2025年底达产;预计项目总体投资金额452亿元。

第五名,晶澳科技——400亿项目落地内蒙古鄂尔多斯。

2023年1月19日,晶澳与鄂尔多斯签署《战略合作框架协议》,在鄂尔多斯市建设光伏全产业链低碳产业园项目,项目包括建设生产15万吨/10万吨光伏原材料、20GW拉晶、20GW硅片、30GW光伏电池、10GW光伏组件及配套辅材项目,总投资约400亿元。

以上这些只是五巨头签订的400亿以上的大项目。

此外,东方希望的项目更是以千亿起步,在宁夏投总资1500亿。

东方希望集团公众号信息显示:宁夏项目总投资约1500亿元,其中一期项目规划建设年产12.5万吨多晶硅、14.5万吨工业硅以及10GW单晶、10GW切片、10GW电池、25GW组件等。

另一个光伏产业大省(自治区)——新疆,即使受到海外不公影响,但是合盛硅业仍然在当地启动光伏组件、光伏玻璃等项目,总投资425.86亿元。

青海、内蒙古、宁夏、山西、陕西、新疆等地均有光伏超级大项目落地,江苏、四川等传统光伏强省亦斩获多个百亿项目。相较之下,拥有产业集群效应与电价优势的光伏大省云南,近一年来投资大单并不算太多。

根据公开资料整理

02

光伏招商的方向

云南省工信厅数据显示,截至2021年底,省内有绿色硅企业18户,建成多晶硅产能5万吨、单晶硅棒93GW、单晶硅片99GW、电池片5GW,绿色硅全产业链产值突破500亿元。其中,重点企业包括隆基、晶澳、晶科、通威(保山一期硅料项目)等。从产能结构上看,云南省硅片环节独大,组件环节几乎是空白。

因此,云南省光伏政策重点之一是:延伸和做强电池片,依托单晶硅棒(片)产能规模优势加快发展电池片,促进单晶硅片就地消纳,提高电池片环节竞争力。

《云南省光伏产业发展三年行动(2022—2024年)》行动目标明确为:

力争到2024年,光伏产业布局持续优化,价值链条大幅提升,创新能力显著提高,打造形成具有较强协同效应的“工业硅—多晶硅—单晶硅—电池片—组件+配套产业+光伏电站”的光伏全产业链,建成一批零碳工厂、低碳园区,培育形成5家以上创新能力突出、国际竞争力强的产业链主导企业,产业链加快向终端延伸,力争高效电池片产能达100GW/年以上、高效组件产能达20GW/年以上。

值得关注的是,该三年行动目标中,并未提到硅片产能。

因此,头部企业后续在云南的投资,要么是早前已经签订的投资协议继续落地,要么就是电池片、组件项目。

其中,重点项目包括晶科能源(楚雄)年产20GW高效太阳能电池片生产线建设项目、晶澳曲靖二期、三期项目;天合光能2GW组件项目等。当然,天合光能这个2GW组件项目,相对于天合的体量来说,并不算很大。

云南省的上述行动计划,落地执行得如何呢?

今年7月,云南省政府召开“投资云南”系列活动,公布了今年前五个月经济数据,同时还披露光伏全产业链生态体系。

目前,云南省已建成工业硅产能115万吨、多晶硅5.2万吨、单晶硅棒133GW、单晶硅片110.5GW、电池片10GW、光伏组件6.25GW、光伏发电装机7GW,全产业链发展态势正在形成。

对比2021年底和现在光伏各环节产能,就会发现:云南的硅棒、硅片环节产能仍然是成长最快的,分别增加了40GW拉棒、27GW切片。电池片和组件则分别增加了5GW和6.25GW。

硅棒、硅片产能的进一步放大,要归功于目前云南省唯一的独角兽企业——宇泽半导体。

03

云南唯一独角兽

近日,2023中国独角兽暨潜在独角兽企业报告发布,宇泽半导体入选“2022年中国独角兽企业”榜单,成为云南省唯一一家独角兽企业。

资料显示:宇泽半导体成立于2019年5月,专注N型硅片。其和另一只黑马、刚提交IPO材料的高景太阳能、等待上市的美科股份业务相同。

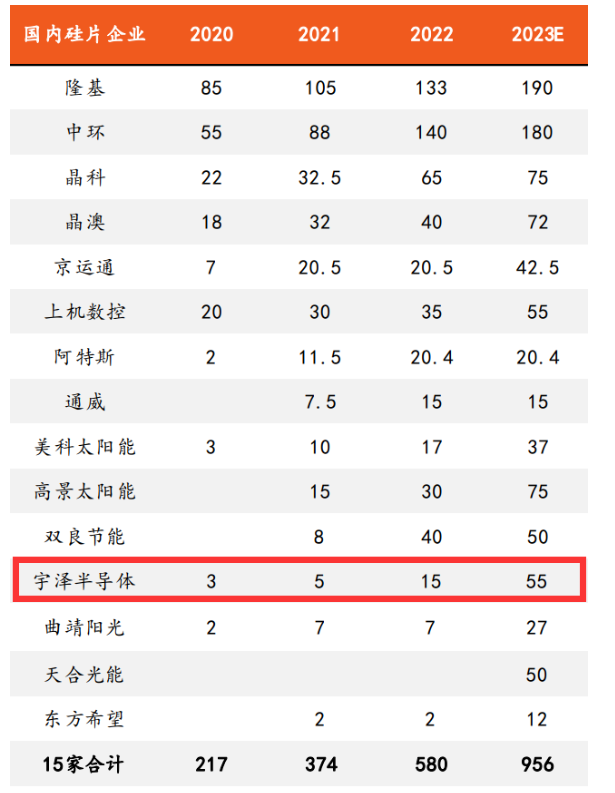

主要单晶硅片企业规划产能情况(GW)

宇泽半导体凭借什么当选独角兽的呢?

首先,宇泽半导体的硅片产能规模超过拟上市企业美科股份,规划产能百GW以上,有望进入第一军团。

官网显示,宇泽半导体在楚雄、文山、昆明和宜春共设有四大制造基地,目前规划楚雄基地50GW、文山基地30GW、昆明基地20GW,共计100GW产能,2024年建设投产70GW。

宇泽半导体没有披露2022年年末公司的产能与出货量数据。但是今年3月17日,其官微信息显示:公司目前N型全尺寸硅片产能35GW,规划2023年底N型硅片产能将突破55GW。

根据公开数据,大概可以推测宇泽半导体的硅片产能或超过美科、双良、京运通;直逼弘元绿能(上机数控)。从体量上看,宇泽半导体已具备上市的条件。

主要硅片公司的硅片期间产能、产量、自用量及销量

另外,宇泽半导体两轮融资,估值已近百亿。

根据《2022_2023年中国光伏产业发展路线图》测算,单GW光伏硅片产能仅设备成本就过亿。现有硅片产能以及规划产能,足见宇泽半导体实力雄厚。这背后当然离不开资本的支持。

宇泽半导体经历过两轮融资:2022年5月,公司宣布完成A轮融资,投资方来自中信建投、金木资本等。

2023年1月,宇泽半导体宣布完成12亿元B轮融资,投资方实力非凡。具体有多牛呢?只能说,和笔者之前介绍过的所有创业企业相比,宇泽的股东们可以说是已经到了光伏融资的天际线。

天眼查显示,本轮投资方包括国家绿色发展基金(财政部及工农中建交等总行发起)、金石投资(中信证券旗下私募)、国投创合(国家制造业转型升级基金、厦门市产业引导基金等联合发起)、浙江海港产融(嘉实科技成员)、开投瀚润资本、楚雄市城乡投、尚欣资本(上汽旗下私募)、聚丰股权等。

宇泽两轮融资共计超20亿元,投后估值近百亿元。

第三,控股股东为闫洪嘉、闫勇兄弟,同样极富传奇色彩。

云南宇泽实控人 闫洪嘉

近两年光伏圈黑马很多,比如青海丽豪、高景太阳能、华晟新能源、一道新能源等,他们有一个共同特点,即光伏行业大佬创业、资本搭台;创业者和资本在一开始就强绑定。

但是宇泽半导体不同。即使经历了两轮融资股权有所稀释,闫洪嘉、闫勇兄弟仍持有云南宇泽半导体有限公司股权合计70%以上。闫氏兄弟同时也是上市公司明冠新材的实控人。

更为传奇的是,在学霸扎堆的光伏圈,闫氏兄弟两人只有高中学历,但却创造出云南省唯一的独角兽。

明冠新材公开资料显示:闫洪嘉,曾用名闫水云,1980年1月出生,山西忻州人,曾主持或参与了“一种凹凸聚酯膜及其制备工艺”、“一种太阳能电池背板用薄膜及其制备方法”等8项发明专利的研发工作。闫勇先生,系闫洪嘉的兄长,曾用名闫水平,1976 年7月出生。

2003年7月,闫洪嘉和闫勇在江苏成立了昆山云天电子有限公司。

笔者通过公开信息查询到,在2006年,闫水云曾委托相关机构申请注册商标。当时申请人地址显示为“山西省五台县白家庄镇砂岩村”。

2007年,明冠新材(前身)成立,法人代表为:朱存香,资料显示其地址同为山西省五台山白家庄。2011年,明冠新材法人代表变更为闫洪嘉。

闫氏兄弟的产业此前集中在江苏、江西等地,现在光伏产业发展的重点转换到云南。他们二人的老家山西忻州,也已成为光伏热土。去年,太忻经济区(忻州区)引进了一道新能源,投建10GW光伏电池生产基地项目。但在公开资料中,没有看到闫氏兄弟在忻州当地有投资项目。

云南光伏产业,依托于多年来已经建立的强大产业基础,更有宇泽半导体这样的实力独角兽强力带动,不一定非要落地几百亿的大项目,同样能够实现高质量发展。

中国能源资讯网

中国能源资讯网