一、 多晶硅价格涨势放缓

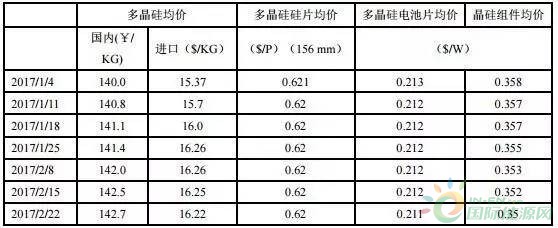

2017年1-2月份多晶硅价格温和上涨,但相对2016年第四季度涨势放缓,从1月初的14.00万元/吨上涨至2月底的14.27万元/吨,涨幅为1.9%,相比第四季度32.9%涨幅明显缩减。2月份均价14.24万元/吨,环比上涨1.1%。

1-2月价格维持上涨但涨势放缓的原因:受光伏上网标杆电价等政策调整的影响,终端光伏安装得到一定刺激,多晶硅价格尚有上涨动力,1月份企业忙碌于执行以往订单,加之受春节期间物流受阻的预期,下游囤货需求增加,供不应求的状态持续。2月春节过后,价格继续温和上涨,高价订单以单晶需求为主,多晶硅企业仍在紧锣密鼓执行以往订单,供应依旧紧缺,但多晶铸锭企业受电池转换率要求提升影响,成本压力增大,对高价订单下单谨慎,反复询价斟酌,成交困难。因此1-2月多晶硅价格涨幅较去年第四季度有所收窄。

二、 国内“扩产潮”持续

硅业分会统计,截止2017年2月底,国内在产多晶硅企业仍为17家,有效产能共计22万吨/年,较2016年底净增1万吨/年,主要来自新特能源、洛阳中硅等技术改造扩产和优化产能释放。根据其他多晶硅生产企业的扩产进度来看,截止2017年中,国内多晶硅年产能将达到25万吨/年左右。

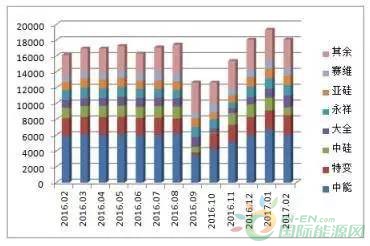

2017年1-2月份国内多晶硅产量共计3.74万吨,同比增加15.4%,其中1月份1.93万吨,同比增长19.1%,创月产量历史新高,2月份1.81万吨,同比增加11.7%。2月份产量环比减少,一方面是由于2月本属小月,产量按28天计算自然有所下降;另一方面是由于2月份有两家企业检修,洛阳中硅在2月6日陆续停炉检修一周左右,四川瑞能于2月10日检修接近三周。1-2月份按产量排序,江苏中能、新特能源、洛阳中硅分别位居前三位,这三大企业产量占总产量的54.2%。中能、特变、中硅、永祥、亚硅、大全、赛维七家万吨级企业1月份产量共计2.98万吨,占国内总产量的79.7%。

从各企业生产情况看,江苏中能1-2月份超产运行,在2016年底实际产能已经达到7.4万吨/年;新特能源技改后产能逐渐缓慢释放,预计在2017年6月底前产能达到3.6万吨/年;新疆大全扩产项目比预期达产时间有所提前,大约将在3月底达产,产能达到1.8万吨/年;四川永祥1-2月份同样满产运行,同时在推动技改扩产项目,预计在5月份产能达到2万吨/年;另有东方希望对外宣称3月底出产品,具体量产仍需时日。

三、 美国多晶硅进口重现涨势

根据海关最新数据统计,2017年1月份多晶硅进口量为11726吨,同比减少5.3%,环比减少18.8%,虽略有下降但仍在万吨以上,与去年全年月均进口量相差无几。2017年1月份多晶硅海关进口情况值得注意的有以下三点:

第一,从韩国进口量仍位居第一。1月份从韩国进口量为4750吨,环比大幅减少33.5%,但占总进口量的40.5%,仍居进口量首位。1月份从韩国多晶硅量略有缩减,一方面是由于韩国OCI企业部分产能检修,产出减少,作为韩国领头多晶硅企业,故影响了韩国多晶硅总出口量;另一方面,韩国2016年11-12月份将积压库存大量转移到国内仓库,导致从韩国进口量骤增,最高进口量达到8366吨,最高占比达到前所未有的61.6%,库存清理完毕后又恰逢中国农历年,受物流等因素影响,1月份进口自然有所下跌,进口量回归至月均产能的70%。

第二,从美国进口量呈回归走势。1月份从美国进口量1228吨,占总进口量的10.5%。从2015年7月份开始,美国因受到“双反”税率及“暂停加工贸易措施”的严格执行影响,多晶硅出口中国受阻,从美国月进口量占比骤减,最低有至0.1%,但从11月份开始重新增加至5.4%,12月份增至9.8%,直到2017年1月份达到10.5%,占比日渐增加。1月份自美国通过加工贸易进口1132吨,占当月自美国进口总量的92.2%,其中通过“保税区仓储”方式进入的占比达到100%。

第三,从德国进口价格再创新低。1月份从德国进口多晶硅量在3799吨,占进口总量的32.4%,位居进口量第二位。1月份自德国进口价格下滑至13.13美元/千克,环比下滑1.1%,同比跌幅达到15.5%,连续三个月价格创历史新低。主要仍是由于从德国进口要比其他地区运输距离远,一般情况都需要八周时间到货,因此1月份从德国进口的海关数据实际是指2016年11月份,而11月份海外需求正处刚刚恢复阶段,故从德国进口价格尚未回暖。

四、 绿证暂缓光伏补贴压力

国家发改委、财政部、国家能源局联合发布《关于试行可再生能源绿色电力证书核发及自愿认购交易制度的通知》,明确提出拟在全国范围内试行可再生能源绿色电力证书核发和自愿认购。尽管绿证交易所获得的收入可适当缓解光伏补贴拖欠带来的现金流压力,但目前光伏发电用户尚未实现平价上网,光伏企业电站的销售仍不乐观。

绿色电力证书是非水可再生能源发电量的确认和属性证明,以及消费绿色电力的唯一凭证。自2017年7月1日起,绿色电力证书将正式开展认购工作,认购价格按照不高于证书对应电量的可再生能源电价附加资金补贴金额,由买卖双方自行协商或者通过竞价确定。另外,根据市场认购情况,自2018年起适时启动可再生能源电力配额考核和绿色电力证书强制约束交易。

根据最新的通知规定,风电、光伏发电企业出售可再生能源绿色电力证书后,相应的电量不再享受国家可再生能源电价附加资金的补贴。换言之,企业在补贴与绿色证书交易之间只能二选一。近几年,风电、光伏装机量大幅上升,可再生能源补贴不能按时发放,影响了新能源发电运营企业的现金流,严重降低了投资的积极性,其中光伏企业更加严峻,所以绿色电力证书交易施行后,资金流转会更加通畅,光伏投资也会更加灵活。它可以有效降低国家财政的补贴压力,解决补贴资金来源和提高补贴效率,推进我国电力体制改革进程。

虽然绿证的推出在一定程度上可以缓解因政府补贴拖欠而带来的现金流的紧张,但是由于目前光伏发电的成本仍然较高,因此投资者在投资的积极性上还需进一步的提升。据了解,光电和风电如处于同一资源区时,风电标杆价更低廉,故风电的绿证价将更低,现阶段的买方将更倾向于购买风电电量,唯有具有成本优势的发电项目,才会受到投资者的青睐。

有关专家指出,绿证的出现对于光伏行业是利好的,这个毋庸置疑,但是由于相关的配套细则并未出台,加之目前绿证处于自愿认购的阶段,2017年光伏行业仍会处于观望期,因此企业对于绿证的交易热情也比较有限。绿证虽然可以在某些方面帮助行业更趋完善,但能力终归有限,想要大规模发展,还需要尽快出台配额制。

五、 多晶硅后市预测

2017年1-2月份除两家企业陆续稍作检修外,其余企业均正常运营,且基本满产,部分企业的产能优化和扩产项目也在按部就班进行中,国内多晶硅产能在年中之前将有进一步提升。目前多晶硅企业全部满产供应尚处紧缺状态,2月底前已将3月份的订单全量签订完毕,且需求未有明显缩减迹象,因此预测近期多晶硅价格将仍以维稳为主。根据多晶硅企业扩产进度估算,年中之前,国内新增多晶硅产能大约4万吨/年,再加之“6˙30”节点之后,需求将逐渐走弱,届时供大于求的局面将使多晶硅价格触顶下探。

中国能源资讯网

中国能源资讯网