过去数年间,通过产业链进口设备国产化、产能扩大形成规模经济效应、产能转移至低成本地区等手段,光伏装机成本有大幅下降。截至目前光伏行业在降本的路线上已经接近极限,未来发展方向是增效。光伏行业本质是一代技术、一代工艺、一代设备,其中设备是核心瓶颈环节。

光伏设备行业在光伏产业链中赚取现金能力较强:光伏行业更新迭代速度很快,一般硅片、电池片、组件生产线的建设时预定的投资回收期仅为3年左右。下游虽然有赚取现金的能力,但必须进行大额固定资产投资,否则就会被淘汰出局。综合整条产业链来看,设备端公司赚取现金能力相对较强。

光伏设备环节:从上游的多晶硅料开始,到光伏组件,对应核心的设备分别为多晶硅还原炉、单晶硅直拉炉、切片机/截断机、电池片设备、组件自动化设备。

多晶硅还原炉:受益于国内硅料扩产

我国硅料产能持续增加,国产化率持续提升;我国硅料产能和产量持续提升,2019年分别达到45.2万吨和34.4吨;我国硅料产量占世界总产量的比例持续提升,2019年达到66.28%。

2010年以前,多晶硅长期维持暴利状态,部分龙头企业ROE水平超过50%,持续的暴利状态带动国内外多晶硅产能开始无序扩张,2012年全球多晶硅产能已超过40万吨,这一产能已基本接近目前时点的多晶硅需求量。同时,对比其他环节,经过2011-2012年的产能井喷后,直至2018年,全球多晶硅产能才超过2012年峰值,而其他环节2015年左右产能体量便创新高,由此亦可见当时多晶硅产能无序扩张的程度。

若考虑到2019年行业的新扩产规模约20万吨来测算,本次扩产带来设备的市场空间约为200亿元。以3000吨多晶硅对应1GW产能来测算,若未来5年下游需求规模年化增长20GW,则对应的设备需求量为60亿元/年。

在多晶硅制备环节,核心设备为多晶硅还原炉,其价值约5000~6000万元/万吨。国外多晶硅还原炉设备供应商主要有德国GEC、美国GT等。国内多晶硅还原炉设备供应商主要有双良节能、上海森松、开原化工等。

硅棒/硅片设备环节:单晶炉价值量大

单晶取代多晶路线确定,高效单晶市场份额逐渐扩大。单晶电池相对于多晶,产品效率方面有天然的优势。多晶电池全面应用黑硅技术,单晶领域则大规模普及PERC技术,预计2-3年内在多晶领域也将全部由PERC技术替代。由于晶体生长工艺不同,导致单晶硅片与多晶硅片在晶体品质、电学性能、机械性能方面与单晶相比有显著差异。单晶硅具有更少的缺陷、更高的机械强度、更低的碎片率、更大的效率提升空间、更高的集约性、更长的衰减期。

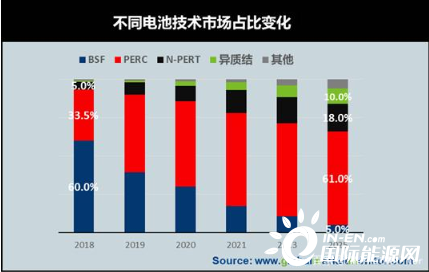

高效单晶市场份额逐渐扩大。随着光伏市场的不断发展,高效电池将成为市场主导,单晶硅电池市场份额逐步增大,2019年单晶硅片市场份额超过50%,随着异质结电池、N型PERT电池的应用推广,N型单晶硅片的市场份额,也将逐年提高,单晶硅片的市场份额未来将逐步升高。

单晶炉板块晶盛、连城双寡头。按照下游厂商规划,设计2019-2021年新增产能19GW、26GW、47GW,对光伏单晶炉的需求分别为1900台、2600台、4700台。目前中国市场上单晶炉的主要生产厂家为晶盛机电、大连连城、京运通等,其中晶盛机电、大连连城主导市场,国外单晶炉设备厂商已基本退出中国市场。

光伏切片:金刚线切片效率优于砂浆切片

切片是整个硅片加工流程中重要的一环。要通过密集的线网将700mm长的硅锭切成2500片0.1mm左右厚的硅片,且需保证良率在90%以上。为减少硅材料的损耗,切割所用钢线的线径极细,一般砂浆线线径为0.12mm,金刚线径在0.07mm以下。

相比较于传统的砂浆线切割,金刚线切片作为新的切割技术,具有薄片化切割、减小切口损失、降低硅料损耗、提高加工效率、提高出片率、降低污水及COD排放等优势,可以大幅降低硅片生产成本,提高硅片品质。

金刚线切片机未来市场空间取决于单/多晶硅片的扩产以及少量多晶硅切片的生产线改造、高效新产品推出对于落后产能的迭代。

2019年硅片产量达135GW,新增产量为20GW左右。以目前上机数控主力切片机机型,每台切片机的年产能为43MW,均价在180~200万元来测算,我们保守测算对应9亿元光伏切片机的市场空间。随着平价上网的临近,未来几年每年新增硅片产量有望超20GW。考虑到光伏切片厂的产能通常大于单晶硅产能,未来2-3年市场对光伏切片机每年新增需求预计超过10亿元。

预计后两年存量落后产能的更新需求约为10亿元。2018年硅片产量1GW,约占全球硅片产量的9成。按理想情况测算,则全球存量切片机约2800~3000台,存量切片机的市场空间约50~60亿元。

目前中国市场上光伏金刚线切片机主要为上机、大连连城(隆基股份独家供应商,非上市公司)、青岛高测(新三板上市公司)3家寡头竞争。2015-2018年上机切片机累计销售额近15亿元,约占国产切片设备市场45%。目前国外切片设备厂商(MB、NTC等)已基本退出切片机中国市场。

电池片设备:短期受益PERC扩产,中期看HIT量产进程

提高光伏电池转换效率一直是光伏业界孜孜追求的目标。

光伏行业主要选择的高效电池技术路线有:P型多、单晶PERC电池技术,N型单晶PERT/TOPCon电池技术,N型单晶HIT电池技术以及N型单晶IBC电池技术等。2018年,规模化生产的多晶黑硅电池的平均转换效率达到19.2%,使用PERC电池技术的单晶和多晶硅电池效率提升至21.8%和20.3%,较2017年分别提升0.5个百分点和0.3个百分点,PERC无疑成为短期内的市场主流。

PERC设备领域看捷佳伟创和迈为股份。其中PERC产线前道设备以捷佳伟创为行业龙头;后道设备以迈为股份是市场龙头;激光SE、激光开槽设备以帝尔激光为行业龙头。

HIT有望成下一代主流电池片技术,捷佳伟创、迈为股份布局领先

HIT电池因其光电转换效率高、性能优异、平价上网前景好,成为行业公认的未来电池技术终极解决方案,并一度被业内称为是下一代商业光伏生产的候选技术。

由于PERC无法升级到HIT,电池厂将开启新一轮的资本开支周期,设备价格预计从5亿先降到4亿,未来有潜力降到3.5亿,对应2020-2025年设备产值10、30、90、240、304、350亿元。

HIT电池已经处于产业化初步阶段,产业中新老玩家纷纷加快HIT电池生产线的投产,预计2020年国内就将有4-7GW左右的HIT投运。

HIT生产线核心设备有望近期实现国产化:HIT的4大工艺步骤“制绒清洗、非晶硅薄膜沉积、TCO制备、电极制备”,对应的设备分别为清洗制绒设备、CVD设备(PECVD为主、HWCVD较少)、PVD/RPD设备、丝网印刷设备。国产大通量低成本PECVD的突破将成为HIT产业化的发令枪。

捷佳伟创是太阳能电池片龙头,主要产品包括PECVD设备、扩散炉、制绒设备、刻蚀设备、清洗设备、自动化配套设备等。凭借领先的PECVD设备,有望受益于近几年PERC电池产能扩张周期。此外,公司积极研发N型电池片设备(制绒清洗和TCO设备等),长期业绩值得看好。

迈为股份主营业务为太阳能电池丝网印刷生产线成套设备,是国内丝网印刷设备龙头,主要竞争对手是Baccini和东莞科隆威。公司已向通威提供 250MW 整条 HJT 产线设备,并积极布局长短期技术路线,未来业绩有保障。

总的来说,迈为股份和捷佳伟创综合实力最强,有望成为设备双雄。金辰股份引入梅耶博格技术人员,并联合海外技术专家进行联合研发,也有望分享设备市场。

2018年全球光伏渗透率仅2.2%,如果全部使用光伏发电,需要22216GW光伏装机,是2018年底光伏装机的45倍。过去10年全球电力增速均值3%,如果增量市场都给光伏,光伏每年的新增市场还有600GW以上。当前光伏组件价格已经下降到1.55元/瓦,未来在新技术的推动下还将继续下降,光伏在全球大多数地区都已经成为最具竞争力的发电方式,当前年度新增装机仅100-120GW,未来有望增长到200-300GW,未来随着储能技术的进步,还有更大的上升空间。对应电池产能也会继续扩张,因此光伏设备是个具有长期成长性的优质赛道。

中国能源资讯网

中国能源资讯网