钻石是世界公认最坚硬的石头。“金刚石”作为钻石打磨前的天然矿石,是自然界中最坚硬的物质。因此,金刚石不仅可以加工成“价值恒久远”的钻石,还可以在工业领域大放异彩。

工业领域有着很多硬质材料,切割难度较大。因金刚石硬度高,耐磨性好,可广泛应用于工业切割工具中。因此,“金刚石切割线”得以广泛应用在工业领域,用于切割蓝宝石以及光伏领域的多晶硅切片等材料。

受益中国光伏产业的快速发展,“金刚石切割线”于2017年左右迎来了黄金发展期。在此期间,美畅新材迅速崛起。它成立于2015年,仅用三年时间便拿下全球一半的市场份额[1] 。

并且,美畅新材在光伏行业的知名度极高,其客户群体已涵盖了国内主要光伏硅片生产企业,与保利协鑫、晶科能源、隆基股份等多家著名光伏企业成为了战略合作伙伴,并连续荣获多家客户的“最佳供应商”称号。

在国内“金刚线”产业中,美畅新材是当之无愧的头部公司。但在上市前夕,美畅新材业绩却遇到“断崖式”下滑:2019年营收和业绩同比下滑44.70%和60%。在上市融资之余,美畅新材如何止住企业的业绩大滑坡?此次业绩亏损是否影响美畅新材的成长性?

突破技术垄断,产能第一

2014年以前,“金刚石线”市场长期被日本厂商占据;2014年后,国内厂商抢占了全球70%-80%市场份额。国产厂商能够在国际市场崭露头角,得益于国内光伏企业大批量替换切割工艺。

自2013年以来,我国光伏行业在政府补贴扶持下快速发展。随着政府补贴不断下调,光伏企业必须“降本增效”,才能健康成长。

硅片是太阳能电池的核心原材料,其成本下降对光伏行业有着重要意义。但是硅片价格压缩空间有限,光伏企业开始在硅片切割工艺方面“动心思”。

此前,硅片生产企业主要采用“金刚石圆锯片工艺”和“游离磨料砂浆切割工艺”。这两种切割工艺容易损耗硅材料,导致光伏企业成本难以下降。为此,硅片切割行业对新型切割工艺的需求极为迫切。

由于“金刚石线切割技术”切割速度快、出片率高,能够大幅降低硅片生产企业的生产成本,逐渐被部分光伏企业采用。

不过,“金刚石线切割工艺”被日本厂商垄断,中国光伏企业的金刚石线采购需求受制于人。而且,日本的“金刚石线”价格较贵,且产能相对有限,导致“金刚石线”在国内光伏行业并未得到大规模应用。

在此背景下,美畅新材投入资金与人力钻研“金刚石线”相关技术,最终研发出领先全球的“金刚石线”生产设备及工艺,突破了技术垄断的局面,解决了产能紧张的问题。

自2016年2月投产开始,美畅新材生产线便一直持续建设投产,产能不断增加。截至2019年末,公司单月产能超过200万公里。大规模、高质量的稳定生产能力是公司能够覆盖光伏行业大中型客户并成为其核心供应商的重要优势。

为什么美畅新材可以在短时间内快速扩张产能,并且连续多年稳定生产?

美畅新材自主研发的“单机六线”生产线工艺便是它的“秘密武器”。“单机六线”工艺可让单条生产线同时生产六条“金刚石线”,将金刚石线生产效率提高 3-6 倍。正因美畅新材手握“单机六线”工艺,才能迅速成为行业主流单晶硅、多晶硅厂家隆基股份、阿特斯、晶科能源等的核心供应商。

更重要的是,美畅新材仅有5年时间便成为了“金刚石线”行业的龙头企业。在盈利能力方面,美畅新材远远强于岱勒新材、东尼电子、三超新材、高测股份等同行公司。

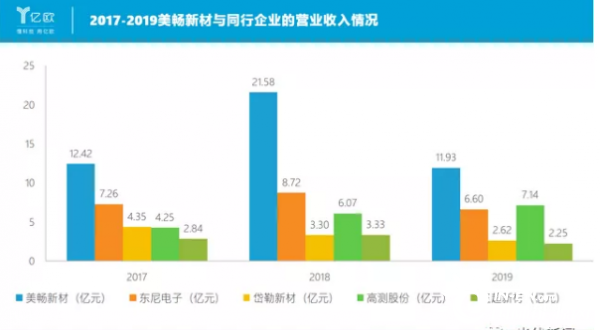

2017年-2019年,美畅新材的收入分别为12.42亿元、21.58亿元、11.93亿元;岱勒新材、东尼电子、三超新材、高测股份[XY3] 的营收均为超过10亿元。

受光伏产业影响,金刚石切割线企业2019年业绩均出现不同程度下滑。其中,岱勒新材、东尼电子的净利润分别为-4,583万元和-14,844万元,呈亏损状态。美畅新材净利润也受到影响,但依旧高于同行企业。

如今,“金刚石线”行业内出现了业绩疲软的态势。“金刚石线”的价格和需求也进一步降低,美畅新材能否跨越困难,迎来新一轮成长?

深耕光伏产业,需降成本

金刚石线主要用于“晶体硅”、蓝宝石、精密陶瓷等硬脆材料的切割。从目前应用情况来看,用于光伏“晶体硅”的“金刚石线”总量占当前金刚石线总需求量的比例超过90%。因此,下游光伏行业的发展情况会影响金刚石线的市场需求。

“531光伏新政”发布以来,整个光伏行业“哀鸿遍野”。光伏产业链的各环节价格都存在降价压力,包括上游的硅料、硅片、组件等,价格均大幅下降。金刚石线作为硅片切割耗材,也同样受到全产业链的降本压力。

美畅新材借着光伏行业替换切割工艺的契机迅速发展壮大,与光伏行业关系密切。美畅新材招股说明书披露:美畅新材主要客户为下游光伏行业的大型企业,如保利协鑫、晶科能源(JKS)、隆基股份等,这些企业采购金刚石线主要用于硅片生产过程中的切片环节。

而且,“金刚石线”在蓝宝石和磁性材料领域尚未形成大规模应用,其收入仅占美畅新材总收入的1%。因此,美畅新材需要不断推出高性价比的新产品,才能顺利度过行业降价周期。

“531光伏新政”后,光伏企业把“降本”作为重点经营目标,对上游金刚石生产商也提出了降价要求。从美畅新材销售价格的变化中,便可看出行业动态:2017年-2019年,美畅新材金刚石销售均价分别为174.02元/公里、123.64元/公里和64.94元/公里,呈大幅下降趋势。

此外,美畅新材的毛利率也受到较大影响。2017年-2019年,美畅新材毛利率分别为71.28%、64.46%、54.58%,下滑幅度明显。

随着政府补贴下降,光伏行业市场化程度将逐步提高,“降本增效”也将成为光伏行业的常态。如果美畅新材不能合理控制成本、扩大盈利空间,将会面临市场份额下降的风险。因此,降低生产成本成为美畅新材当下的首要任务。

一直以来,美畅新材的成本控制能力强于同行上市公司。虽然美畅新材的毛利率持续走低,但依旧高于行业均值。2019年,美畅新材的毛利率为54.58%,而同行均值为20.05%,高出34个百分点。

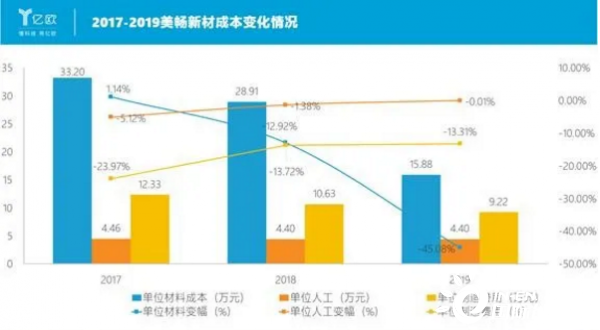

美畅新材的毛利率大幅高于同行业公司的主要原因是:一方面,美畅新材的“单机六线”生产工艺可以大幅减少人工成本;另一方面,美畅新材非常注重原材料成本管控。

在美畅新材成本构成中,母线及金刚石微粉成本占产品成本比例较高。为了压缩成本,2019年美畅新材与奥钢联战略合作采用“自加工母线”的方式,使得原材料成本大幅下降,较2018年下降45个百分点。

受光伏行业降低成本的影响,美畅新材的“金刚石线”价格惨遭下调。难道守住现有市场份额,只有降价一种方式?为了避免陷入价格战的漩涡,美畅新材在原料和生产效率下了大功夫。光伏行业经过整合后,美畅新材有望夺得更大市场份额,甚至迎来新一轮成长。

中国能源资讯网

中国能源资讯网