8月10日晚,光伏电池设备制造商捷佳伟创发布了2022年上半年财报,不太亮眼的业绩情况令不少投资者的心凉了一大截,与此同时,捷佳伟创发布的另一则实控人的一致行动人减持预告,更是把投资者的心情打入了谷底。

从具体的业绩情况来看,2022年上半年捷佳伟创实现营业收入26.79亿元,同比增长2.13%;实现归母扣非净利润4.68亿元,同比增长10.14%。

作为当前大火的光伏赛道股,捷佳伟创不到5%的收入增速无疑让市场感到困惑,捷佳伟创到底怎么了?

增速下滑早有迹象,投资者仍在押注未来

捷佳伟创主要为通威股份等光伏电池片制造商提供刻蚀设备,由于不同电池片制造商所采用的技术路线各有差异,因此对设备的要求也偏定制化生产,这就导致捷佳伟创从接收订单到实际交货往往需要很长的周期。

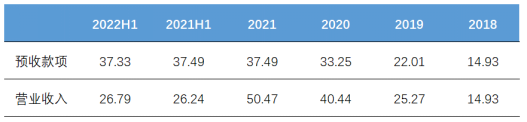

在上述情况下,设备制造商在签署订单后往往会通过预收账款的形式,先收取一部分款项,以弥补长交货周期的风险。因此,捷佳伟创过往的预收账款的变动,往往就能反映出未来营业收入的增速。

2021年,捷佳伟创的预收账款仅比2020年增长约12.75%,该部分预收账款在2022年转化为营业收入后,自然也就不会有很高的营收增速。

图片捷佳伟创预收账款与营业收入变动情况

另外,从市场情况来看,捷佳伟创营收增速的下滑也在预料之内。捷佳伟创的设备出货量主要与下游电池片生产商的扩张周期、设备更换周期有关,而与终端的光伏装机量相关度不大。

从产能扩张周期来看,根据国信证券统计,2021年电池片合计产能就已超过400GW,远超目前的市场需求。因此,电池片厂商也会从2022年起放缓产能扩张的脚步,进而减少相关设备的采购量,从而对光伏设备制造商的业绩形成压制。

电池片厂商产能情况统计

从设备更换周期来看,目前光伏电池片的技术路线正在经历由PERC电池向TOPCon电池的转变。其中,PERC电池产线改TOPCon产线需要采购部分新设备,这会给捷佳伟创带来新的业绩增量。不过,由于目前电池片行业正处于技术替代的初期,不少厂商仍处于观望状态。因此,电池片厂商设备更换对捷佳伟创的业绩提振有限,但市场仍在押注未来电池片技术替代为捷佳伟创带来的重大机遇。

毛利率保持稳定,销售费用大幅上升

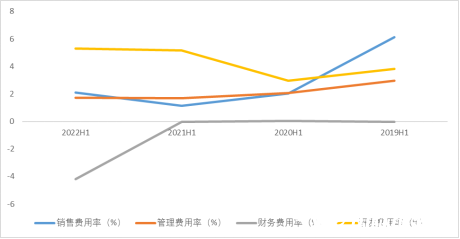

从毛利率情况来看,捷佳伟创2022年上半年的毛利率为25.47%,与去年同期相比基本保持稳定,但净利率却同比增加约1.6个百分点至18.9%。不过,具体从期间费用端来看,捷佳伟创的管理费用率同比基本没有变化,销售费用率有所上升,但财务费用率同比的大幅下降拉低了整体的期间费用,使公司整体的期间费用率从去年同期的7.94%下降至4.92%。

具体而言,捷佳伟创上半年的销售费用同比增加86.98%至5601万元,而销售费用率也因此从2021年上半年的1.14%提升至2.09%。销售费用中,销售人员工资总和从去年上半年的465万增长至今年的1388万。可以推测到的是,捷佳伟创在TOPCon电池替代PERC电池的关键节点,加大了对其TOPCon电池设备的推广。

财务费用方面,捷佳伟创本报告期确认了约7800万元的汇兑收益,也就是这部分收益,大幅拉低了捷佳伟创的财务费用率,进一步造成了期间费用率的下降。根据公司财报披露,捷佳伟创的汇兑收益主要来源于约1.7亿美元的外币存款,2022年二季度,人民币汇率大幅贬值,捷佳伟创的外币存款则因此受益。

捷佳伟创期间费用情况

总结与展望

整体来看,在市场已经习惯新能源企业的高业绩增速的情况下,捷佳伟创的财报答卷确实令人不甚满意。但是,公司如果可以抓住电池片技术路线替代下的设备更换机遇,及时抢占市场份额,捷佳伟创就可以在下一轮的产能扩张潮中获取丰厚的利润。

从估值的角度来看,过去捷佳伟创的PE(TTM)几乎一直维持在50-70倍之间,不过,这是建立在上一轮电池片产能扩张潮下,公司业绩高增的基础上。目前,捷佳伟创业绩增速下滑,短期难以改善,未来很可能会出现“杀估值”的情况。

中国能源资讯网

中国能源资讯网