氢能以其清洁、零排放、高热量等自身优势,正在获得国内外广泛认可,发展氢能具有增加产值,创造就业,减少环境污染,改善能源供应渠道等诸多优点。根据世界氢能委员会的预测,根据国际氢能委员会(HydrogenCouncil)预测,到2050年,氢能将创造3000万个工作岗位,减少60亿吨二氧化碳排放,创造2.5万亿美元产值,在全球能源中所占比重有望达到18%。

面对巨大的市场前景,氢能已经成为备受关注的新能源发展热点氢能产业链包括制氢、储运氢和氢能应用。制氢方面,有传统能源的化石原料、化工原料制氢、工业副产气制氢,水电解制氢等;储运方面,包括液态、气态、固体、有机液态等储运方式;应用方面,氢气应用可以渗透到传统能源的各个方面,包括化工、电子、冶金、能源、宇航、交通等领域,涵盖材料学、化学、电子、机械等多学科的综合、交叉与渗透技术,产业链长且复杂。

氢能产业链相关政策

近年来,氢能产业在我国获得了前所未有的关注,中国政府对发展氢能持积极态度,已在多项产业政策中明确提出要支持氢能产业发展。2019年3月,氢能源首次写入《政府工作报告》,明确将推动加氢站等设施建设。2019年底,《能源统计报表制度》首度将氢气纳入2020年能源统计。15部门印发《关于推动先进制造业和现代服务业深度融合发展的实施意见》,明确推动氢能产业创新、集聚发展,完善氢能制备、储运、加注等设施和服务。但是,截至2021年6月,尚未出台国家层面氢能发展规划。

地方政府发展氢能的积极性非常高,一方面是为了践行低碳发展的理念,另一方面是为了吸引氢能产业链相关企业落户本地,促进当地产业机构调整,实现经济效益。截至2021年6月,已有近49个省市出台了近80多条氢能扶持政策。不过从政策类型看,氢能专项政策比较少,大多氢能源相关政策是以新能源汽车政策与环保政策形式发布的。据各地氢能政策规划统计,未来10年内年经济产值规划超过10万亿元,氢燃料电池汽车规划推广数量已超过10万辆,加氢站建设规划已超过1000座。

企业的氢能产业布局

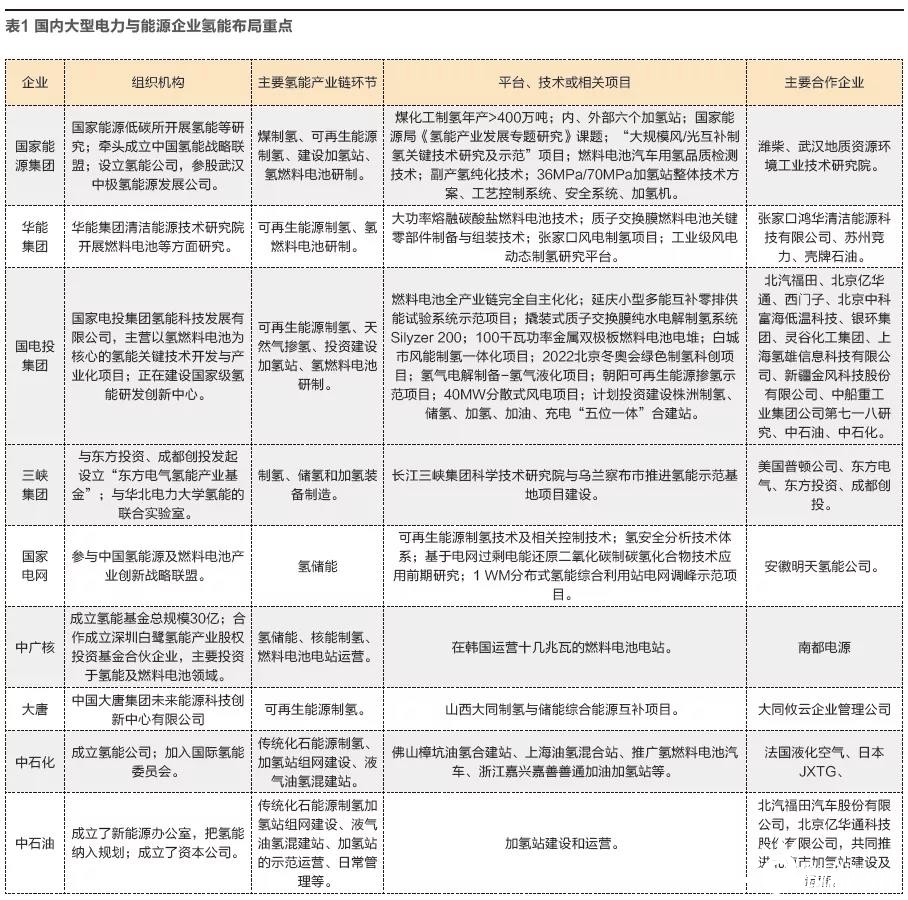

当前我国氢能发展处于初期,各大央企从氢能基础设施建设、关键技术研发、产品推广应用等场景积极布局。据香橙会研究院统计,2019年国务院国资委监管的96家央企中,开展氢能相关业务或布局的中央企业有26家,数量占比高达27%,涉及的氢能产业链侧重于制氢、氢燃料电池研发以及加氢站建设。从氢能产业相关布局来看,各大企业分别从组织机构、核心关键零部件技术、示范工程项目等方面开展相关工作,详情见表1。

氢能产业链布局前景展望

(一)应用前景预测

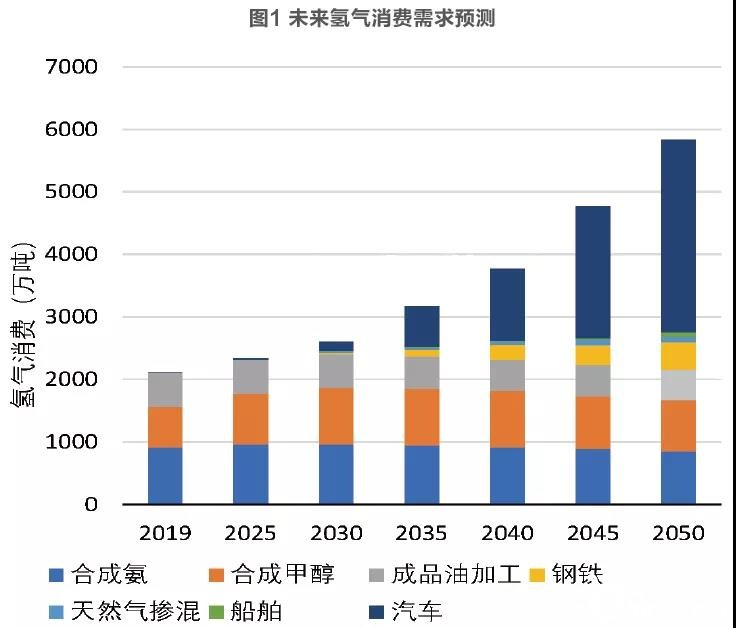

2020年中国氢气产量约3342万吨,现有制氢产能约4100万吨/年,供略过于求,低成本氢气供给相对充足。据中国氢能联盟预计,到2030年中国氢气需求量将达到3500万吨/年,在终端能源体系中占比5%,主要增量来自交通运输的燃料电池车,产能缺口约1000万吨/年;到2050年氢能将在中国终端能源体系中占比至少达到10%,氢气需求量接近6000万吨/年,其中交通运输领域用氢2458万吨,工业领域3370万吨,其他领域110万吨,产业链年产值约12万亿元,产能缺口约3500万吨/年。

据中国氢能联盟预计,到2030年中国氢气需求量将达到3500万吨,在终端能源体系中占比5%,主要增量来自交通运输的燃料电池车,产能缺口约1000万吨/年;到2050年氢能将在中国终端能源体系中占比至少达到10%,氢气需求量接近6000万吨,其中交通运输领域用氢2458万吨,工业领域3370万吨,其他领域110万吨,产业链年产值约12万亿元,产能缺口约3500万吨/年。

世界氢能委员会的预测显示,到2050年全球终端能源需求的18%将来自氢能,氢能市场规模也将超过2.5万亿美元,未来汽车行业将是增加“绿氢”需求的突破口,随着氢经济平价之路的实现,其他领域的“绿氢”需求量也将增加,如图1所示。

根据IRENA对制氢成本的预测,随着电解制氢装置的规模化生产,到2025年低成本光伏、风电制氢将达到化石能源制氢+CCS成本区间;2035年前低成本光伏、风电制氢成本普遍低于化石能源+CCS成本;2050年前,一般光伏、风电制氢成本普遍低于化石能源制氢+CCS成本。

(二)不确定性分析

目前氢能产业仍处于商业化初期,绝大多数项目仍是依托政策支持或国家补贴建立,氢能产业仍存在一定的不确定性,各环节在政策、技术、商业化方面尚存在一些瓶颈,具体表现在以下几个方面:

1. 政策方面

我国已将氢能写入《政府工作报告》、《2020年国民经济和社会发展计划》、《2020年能源工作指导意见》,国家能源局发布的《中华人民共和国能源法(征求意见稿)》将氢能划入了能源种类。但目前为止,我国尚未出台氢能的专项发展规划。

氢能管理体系尚不明确。氢气生产、储运、应用等环节的归口管理部门,主管部门和相关管理章程、法规体系尚不明确。没有统一的、完善的、连贯的加氢站建设和运营审批政策及流程,制氢用氢涉及土地性质变更问题。氢气作为危险化学品的管理,制氢项目必须进入化工园区落地(河北除外),制氢、储氢的基础设施建设需要各类专项资质,而这些资质的获取对于电力企业难度较大。除新批准的加氢站建设用地外,国内油氢合建站、气氢合建站加氢站不允许站内制氢。现有加油站、加气站土地属于商业用地,而增加在站制氢设备后,其土地性质变成了工业用地,在政府审批、消防验收等环节很难通过。

2. 技术经济方面

制氢层面,我国超过90%以上的制氢原料来源于传统能源的化学重整,其中约4%来自电解水。现有油气企业具有大量化石能源制氢产能,工业副产氢存量较高,能满足近期氢气需求。使用电解水的方法大规模制氢有两条主要的降本途径:1)降低电解过程的能耗;2)降低用电价格。根据热力学原理,电解水制备1m3氢气最低电耗为2.95度电。途径一降低成本的空间有限、技术难度大。途径二中,发电企业对电价没有定价权,利用弃风弃水弃光可再生能源电解制备绿氢电价政策尚不明确,社会平均用电价格导致制氢成本偏高。

储运层面,我国气态储运压力较低,单车运氢量远低于国外先进水平1000~1500kg/车,是导致储运成本较高的重要因素。液态储运氢工艺复杂、能耗高,在我国尚处于起步阶段。有机液体储运氢存在催化剂成本、效率难以兼容、装置复杂等问题。固体储氢仍处于探索改进阶段,原料成本高,距离规模化运输仍具有一定距离。我国加氢站网络仍未形成,加注成本未能得到有效摊销。加氢站建设成本高,所需压缩机、加气机等核心设备和关键零部件主要依赖进口,国内核心设备生产企业少,自主产品不成熟,造成建设成本高。由于氢气的特殊性质,必须考虑运输安全性。第一,氢气具有高渗透性和高反应性,这使得储运的容器和管道必须采用特殊材料。第二,氢气爆炸限更宽,属于高危险性的气体。

在综合利用方面,燃料电池汽车制造成本、电堆成本高昂。目前我国在电堆核心材料、零部件、产线装备等方面仍存在一定问题。国内燃料电池车电堆的功率级别还普遍偏低。国际上乘用车的燃料电池功率级别一般在100kW左右,而商用车的燃料电池功率输出可以达到200kW以上。国内车用燃料电池堆主要以30-50kW为主,功率等级普遍低于国际同类燃料电池车。全氟磺酸型膜工作温度极限为85℃,极大限制了燃料电池电堆的使用温度,为保证大功率燃料电池的正常工作,用于冷却燃料电池系统占用电池产生能量的51%,这种情况大大地降低了燃料电池的比功率。

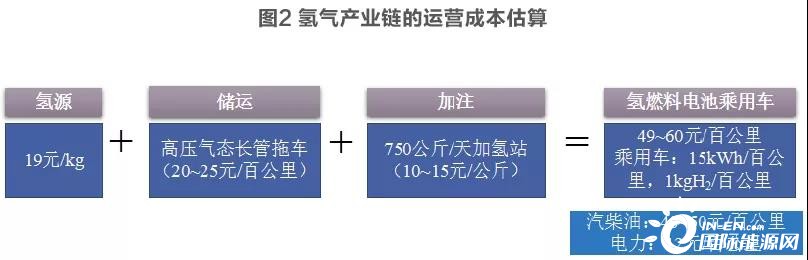

氢能储运及利用方面,储运技术尚未实现突破,成本偏高,最终导致氢气在终端应用上销售价格偏高,如图2所示,以0.3元/千瓦时,5.5千瓦时/立方米氢气条件下,电解水制氢时,不考虑损耗,氢源价格约为19元/kg,到燃料电池终端的运营成高达60元左右,高于汽柴油和电车的运营成本。

氢气储运价格较高的特性决定了氢能产业上游制氢与下游应用必须达成响应匹配,全产业链布局才能产生协同效应,单个企业一般不具备布局全产业链的技术和资金,因此大都采用参股或控股的方式组成联合体或联盟。

能源企业布局氢能产业链建议

根据以上调研情况,建议能源企业结合自身优势优先成立高层氢能工作小组,集合优势资源,统筹推进全企业的氢能产业规划设计、科研服务、项目建设和应用推广等工作,促进内外优势资源的整合和协同发展,避免低效重复建设,突出氢能发展重点和特色,为能源转型工作打下坚实的基础。

1. 建立氢能产业战略长效研究机制

氢能产业投入大,发展前景周期长,不确定因素较多,因此应从全局层面建立氢能产业战略长效研究机制。密切跟踪国内外制氢、储氢及用氢技术发展动态和相关政策法规,加强国内外氢能相关企业及科研单位的合作交流,寻求氢能政策高地,探寻商业合作模式,以实现优势互补、共促共赢;加强顶层设计,合理布局氢能相关产业的发展,战略先行,因地制宜打造特色氢能优势;应用生命周期研究法,结合集团优势及地区实际,科学全面系统的评估氢能产业的经济技术可行性;选取合理制氢、用氢方式,打通产氢和用氢产业链,联合石化等传统用氢行业,对接燃料电池等新兴用氢产业,实现从产储输用一条龙的氢能经济。建立国内外氢能产业信息长效跟踪机制,为企业投资、决策提供及时有效信息。

2. 建立科研平台,加强氢能相关技术研发

列支专项扶持资金计划发展氢能产业,申请和开展国家及集团级绿氢生产及多元化应用重点科技专项,与国内外知名院校、企业合作,联合攻关重点领域核心环节的技术瓶颈;建立大规模风电/光伏/水电-氢储能等物理仿真实验平台,用于优化单元配置、能量管理和控制策略等,实现多能互补;开拓氢能的多元化应用模式,开展工业用氢、天然气掺烧,外销氢气及固定式氢燃料电池系统等应用的市场和技术研究,逐步形成项目示范、应用推广和科研服务三位一体的“能源转型实验室”,为企业在大规模氢能利用领域的发展奠定基础。

3. 结合区域政策优势布局稳健推进示范工程

优选政策高地和氢能产业集群,依托企业现有研发中心,工业产线平台和工程经验,联合区域氢能产业集群,适时适地给予氢能示范企业一定扶持政策,开展可再生能源制氢及以氢能为核心的多能互补的综合能源服务示范工作,建议考虑通过与终端用户签订长期供销合同锁定利润。充分利用西南区域可再生资源丰富,尤其是水电价格和总量上的优势,同时配套规划制氢和加氢站建设,形成特色鲜明的氢能产业格局。

4. 参与氢能领域标准的制修订、建立检测评价体系

针对可再生能源电力制氢和以氢能为核心的多能互补的综合能源利用的应用场景,在“统筹分化、协调配置”的原则下,从设备的选型、性能检测、控制策略、经济效益分析等角度结合国家氢能技术标准,与中国标准化研究院,全国氢能标准化技术委员会等相关单位合作,参与氢能领域标准的制修订。建立氢能产业检测服务体系,建设氢能产业关键材料、关键设备寿命、关键系统检测平台,建立健全评价体系,量化相关测试,从而提高企业在氢能领域的技术水平。

中国能源资讯网

中国能源资讯网