6月28日,浙江鸿禧能源股份有限公司(以下简称“鸿禧能源”)创业板IPO获深交所受理。

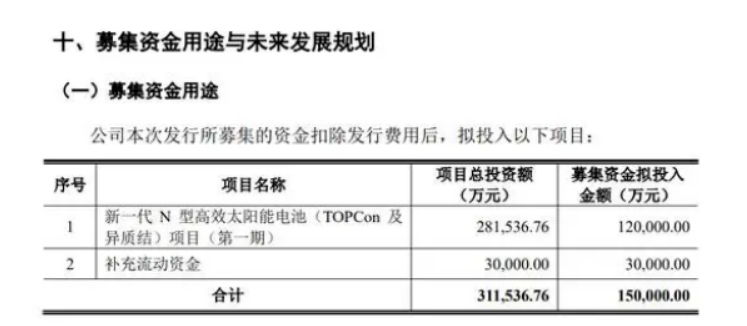

招股书显示,鸿禧能源本次公开发行不超过5829.34万股,不低于本次发行后总股本的25.00%。公司本次拟投入资金总额31.15亿元,拟投入募集资金额15亿元,主要募投项目为新一代N型高效太阳能电池(TOPCon及异质结)项目(第一期)、补充流动资金。

资料显示,鸿禧能源成立于2008 年,系一家聚焦于光伏行业的清洁能源服务商,主营业务为太阳能电池片的研发、生产与销售,以及分布式光伏电站的投资运营、开发建设及服务。

财报方面,在2020-2022年,鸿禧能源实现营业收入分别为9.08亿元、12.13亿元、25.04亿元,同期实现归属于归属于母公司所有者的净利润分别为亏损1.79亿元、亏损1.49亿元、1.92亿元。

结合该公司在手订单及实际经营情况,经初步测算,2023年1-6月,公司预计实现营业收入14亿元至16亿元,同比增长44.90%至65.60%,预计实现归属于母公司所有者的净利润2亿元至2.4亿元,同比增长363.08%至455.69%。报告期各期,该公司主营业务收入占营业收入的比例在 97% 以上。

股权方面,该公司实际控制人为李健、李金喜、张维鸣,其中李金喜与张维鸣系夫妻,李健系李金喜、张维鸣之子。

截至本招股说明书签署日,李健直接持有公司 44.73% 的股份,李金喜直接持有公司 9.00% 的股份,张维鸣直接持有公司 9.00% 的股份,三人通过金健峰集团间接控制公司 0.57% 的股份,三人直接或间接控制公司股份的比例合计为 63.30%,三人已签署《一致行动协议》,为公司的共同实际控制人。

目前,鸿禧能源已将分布式光伏电站业务拓展至浙江、江苏、山东、湖北、安徽、江西等多个区域,2022年度该公司加权累计并网装机容量已达394.43MW。

屋顶资源系分布式光伏电站的核心要素之一,相对集中式光伏电站,分布式光伏电站的屋顶资源具有面积小且分散的特点,导致单个分布式电站的装机容量较小,一般在0.5-6MW之间。同时从全国范围看,分布式光伏发电市场竞争者众多,该公司在未来的业务拓展中可能面临日趋激烈的屋顶资源竞争等情形,导致公司获取屋顶资源的难度上升,因此公司存在一定的屋顶资源开拓风险。

中国能源资讯网

中国能源资讯网