2020年,光伏玻璃价格上涨,半年时间上涨了一倍。这期间各大光伏龙头频频签订光伏玻璃长单,以至于信义光能、福莱特、亚玛顿、南玻A、彩虹新能源订单拿到手软;2021年后,硅料价格飙升,光伏企业又频频签订硅料长单,这期间动辄百亿甚至千亿的订单,引发外界关注。2022年10月之后,光伏行业又一波长单潮来袭……

国际能源网/光伏头条(PV-2005)通过解析2022年10月后签署的长单,分析光伏行业何以长单频现,长单背后传递出光伏产业怎样的变化,新的长单潮呈现出什么样的特点,以及这波长单潮对于行业的影响。

一粒沙引发的供应链危机

近年来,不论是政府、行业专家还是企业都频频呼吁产业链协同发展,然而产业链错配却是常态。这种“错配”最直接的后果就是,产业链价格动荡,供应链恐慌,光伏企业通过长单这种形式,锁定原材料供应。

国际能源网/光伏头条(PV-2005)曾就光伏产业链何以频繁错配,导致产业链价格波动的问题,采访一位头部企业的高管,他表示,近年来光伏行业“太火了”,从2021年到2023年有120余家上市企业跨界光伏,大家按照各自对于光伏产业链盈利能力判断进行投资,短期内必然导致产业链错配,但长期来看还是会朝产业链平衡的方向发展。

目前应对产业链价格波动以及供应链矛盾的主要方法基本分为两条,其一是产业链一体化。例如通威从硅料、硅片、电池、组件进行一体化布局,构建起完整的供应链体系。其二,则是以长单的方式,通过锁量不锁价,保障供应链稳定。

国际能源网/光伏头条(PV-2005)曾经系统分析近两年来光伏产业长单签订情况(5301亿“长单江湖”!5位一体化大哥的“朋友圈”都有谁?),其中主要的长单集中于上游多晶硅领域。

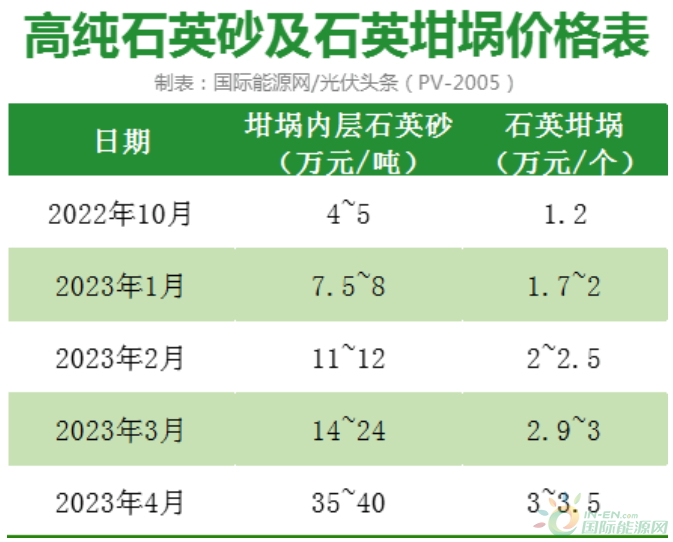

随着2022年多晶硅扩产潮的兴起,以及随之而来的大规模产能落地,硅料已经不再是紧缺环节,因此硅料长单的签订数量以及企业大为减少。2022年10月以来,硅片环节的辅材——石英坩埚的短缺,而且价格迅速蹿升,大有取代硅料成为下一个紧缺环节的趋势。

2022年10月,高纯石英砂不含税的价格约为4.2万元/吨,而某平台(4月19日)价格:国内石英石龙头企业中层砂现报价17-18万元/吨,内层砂现报价27-29万元/吨;而且龙头企业计划4月底再度上调价格,上涨幅度约为5-8万元/吨。当前品质较高的石英坩埚价格已经上涨至3.5万元/个,与2022年10月相比,价格几乎上涨了3倍。

尽管价格飞涨,但依然“一埚难求”。其中原因在于,石英坩埚在整个硅片生产环节所占成本近为2%,价格容忍度较高,但供应却是问题,许多硅片厂商拿不到不得不降低内层砂的占比,使用2:2:6的石英坩埚,不仅使用寿命大为降低,成晶率下降,故障率大幅上升,影响企业的生产效率。

石英坩埚紧缺的另一原因在于需求的增加。据光伏行业协会的数据2022年光伏电池片产量为318GW,2023年预计产量超477GW,增幅为50%。其中N型电池的占比将超20%。相比P型硅片,N型硅片对硅棒纯度有更高的要求,坩埚拉晶次数将减少至3次,进一步增加了石英坩埚的需求。

在硅料价格大幅下行的行业背景之下,受制于坩埚短缺等因素,硅片价格持稳运行。硅片成为2022年10月之后长单市场的主要环节。

13份硅片长单,展现行业四大变化

据国际能源网/光伏头条(PV-2005)统计,2022年计划或者在建电池产能966.6GW,其中多数项目在2023年落地,高纯石英砂紧缺,硅片需求旺盛,新的长单潮来袭。国际能源网/光伏头条(PV-2005)梳理2022年10月以来硅片长单市场,总计有13份硅片长单签订,合同金额为608.88亿元!

硅片下游电池厂商通过长单的新式锁定硅片来源,这是行业内惯用的操作方式。特别像通威、爱旭、中润光能这样的一线电池大厂,都有固定硅片采购来源与采购量,而且多采用长单锁定的方式。从2022年10月以来,硅片长单市场有呈现出了新的变化。

其一:售出方出自硅片新势力

硅片领域的行业格局相对固定,即隆基、中环两强争雄,双良节能、上机数控、京运通、高景太阳能等新势力迅速崛起。隆基、中环作为两大硅片巨头,其硅片产出大多已被长单锁定。(详见:1060亿长单的“硅片江湖”!6位大哥的“朋友圈”都有谁?(系列二))。新势力的扩产雄心更为激进,因此有更多新的硅片产出,成为长单市场争夺的焦点。

据上表所示,上机数控与双良节能是签单主力,两家合计签订10份硅片长单。其中上机数控与一道新能、捷泰科技、新潮光伏、阿特斯签订了5份,合计36.5亿片硅片、1万吨硅棒的长单,合同金额279.75亿元。

双良节能同样签订了5份硅片长单,销售对象分别为亿晶光电、中清光伏、大恒能源、英发集团、新潮光伏,合计14.34亿片硅片以及7800吨硅棒,合同金额总计130.13亿元。

除此之外,和邦生物、华民股份作为跨界硅片领域的企业,也签订了多份硅片长单。

其二,购买方多为新势力

正如前文所述,作为长单的购买方硅片环节下游的电池片厂商,头部企业多已通过长单形式锁定硅片来源,新势力则由于进入时间较短,而且急于扩大规模,有更多的需求。2022年10月以来签订长单的购买方之中,可见一道新能、华晟新能、捷泰科技、中清光伏、大恒能源、英发集团、新潮光伏等企业。这些企业多数正处于大举扩张阶段,而且由于进入市场较晚,瞄准上机数控、双良节能等新势力的扩产产能。

除此之外,一体化企业如阿特斯、亿晶光电也签订了硅片长单。

其三,N型硅片开始放量采购

在技术迭代的十字路口,N型电池特别是TOPCon电池放量,扩大了N型硅片的需求,这一定程度上也体现在硅片长单之中。例如,双良节能与一道新能签订的硅片长单之中约定,2023年,一道新能要采购3亿片N型硅片。进入2023年3月之后,双良节能与中清光伏、大恒能源、英发睿能、新潮光伏等企业签订的4份硅片长单均包括了N型硅片的采购。

其四,平均合同期限1.3年

“长单”一个很重要的形式在于合同期限,例如硅料领域的长单,动辄数年之久,例如2022年8月以及2022年9月新特能源分别与晶科能源、双良节能签订硅料长单,合同长达8年之久,有效期至2030年。2022年10月以来新签订硅片长单合同平均期限为1.3年,其中多数长单仅为2023年。这其中原因恐怕在于签约双方多为行业内的新势力的缘故。

光伏玻璃、光伏电池长单频现

石英砂作为光伏产业重要的原材料,不仅与是石英坩埚原料,同样也是光伏玻璃重要的原材料。2020年,随着光伏玻璃紧缺、价格大涨,曾经引发一波长单潮。这波长单潮一直延续至2021年上半年。此后随着光伏玻璃产能释放,价格下跌,光伏玻璃的长单潮归于沉寂。光伏玻璃企业业绩也随之下挫。

光伏玻璃龙头福莱特2022年归属于上市公司股东的净利润21.23亿元,同比增长0.13%。其中主要原因在于光伏玻璃价格不振,导致利润空间受到极大压缩。

近期光伏玻璃价格渐趋稳定,光伏玻璃长单也有再度抬头的迹象。据国际能源网/光伏头条(PV-2005)统计,2022年10月以来,光伏玻璃企业总计签署6份光伏玻璃长单,合同金额共计275.75亿元。

与硅片长单相比,光伏玻璃长单多出自行业龙头例如天合光能、晶澳科技、晶科能源、正泰新能、TCL中环,而出售方则为福莱特、亚玛顿、洛阳玻璃、安彩高科等企业。此外,相较硅片长单,光伏玻璃的长单合同期限更长,多为两年甚至3年。

除硅片、光伏玻璃之外,光伏电池也有多个长单项目签订。据国际能源网/光伏头条(PV-2005)统计,2022年10月以来,金刚光伏、通威股份、皇氏集团、赛福天、棒杰股份也签订了多份电池片长单。

上述长单之中,通威股份作为电池领域的龙头企业,去年以来大举进军光伏组件领域,并且公布了80GW的扩张计划,一定程度影响了下游的电池片市场。而通威与天合光能签订的电池片长单合同期限也仅为一年。除此之外,签订电池片长单合同的多为新势力。

来源:国际能源网/光伏头条

中国能源资讯网

中国能源资讯网